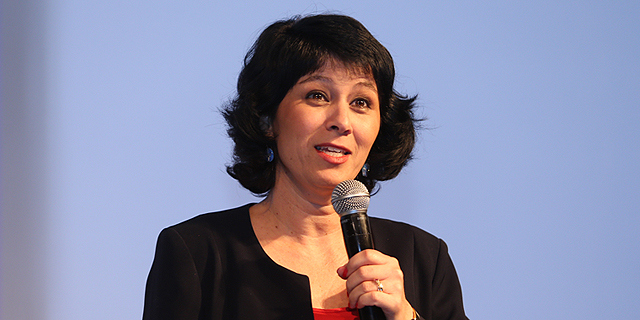

צילום: נמרוד גליקמן

צילום: נמרוד גליקמן

הדירקטורים יישאו באחריות לדחיפת הלוואות ללקוחות

הפיקוח על הבנקים הוציא עדכון לחוזר המסדיר את ההלוואות שמציעים הבנקים מיוזמתם למשקי בית ובו איום בסנקציות על נושאי משרה שלא ימנעו הצעות לא הוגנות. כמו כן, מופיעה דרישה לבדיקה מדוקדקת יותר של יכולת הלקוח לעמוד בהחזרים

בחודש יוני האחרון שלח הפיקוח על הבנקים חוזר ובו דגשים הנוגעים להלוואות שמציעים הבנקים וחברות כרטיסי האשראי ביוזמתם למשקי בית ולעסקים קטנים. כמה חודשים לאחר מכן, בחודש נובמבר האחרון, שלחה סגנית המפקחת על הבנקים עודדה פרץ חוזר מתוקן, שהיה נדמה לרבים כתיקון טכני ולא מהותי. אך בהשוואה שערך "כלכליסט" בין החוזרים השונים, עולה כי בחוזר המתוקן נמצאת דרישה לבחינה מדוקדקת יותר של הצורך בהצעת ההלוואה היזומה.

קראו עוד בכלכליסט

על פי החוזר המעודכן, בנקים וחברות המשווקים הלוואות באופן יזום נדרשים לבדוק עד כמה הלווה חשוף וממונף להלוואות מהבנק. כלומר, עליהם לבדוק עד כמה משק הבית הלווה מתבסס על הלוואות מהבנק לעומת היקף ההון העצמי או הנכסים שיש לו.

בנוסף, על פי החוזר החדש, על בנק המציע הלוואות יזומות לציין בפני הלקוח את הריבית שהוא מקבל על נכסיו השונים בבנק — דוגמת ניירות ערך ופקדונות — לעומת הריבית שישלם אם ייקח הלוואה. מלבד זאת, החוזר מציין כי מצופה מהבנק לבחון אם הלקוח יכול לעמוד בהחזרי ההלוואה שמוצעים לו.

לא פחות חשוב מההבהרות הללו, בחוזר המתוקן מופיעה גם הבהרה ביחס לאחריות הנהלת הבנק והדירקטוריון שלו לוודא כי ההלוואה המוצעת היא הלוואה הגונה, ראויה ומותאמת לצורכי הלקוח. על פי התיקון לחוזר, אם יתברר כי בנק כזה או אחר לא עמד באחריות זאת — הפיקוח על הבנקים יישקול לנקוט מולו שורה של צעדים מחמירים. פרץ, החתומה על התיקון לחוזר, מנהלת את האגף בפיקוח על הבנקים שמטפל בהיבטים הצרכניים שבין הבנק ללקוחותיו.

חוזר זה שיצא בנובמבר הוא כאמור חוזר מתוקן לזה שיצא כמה חודשים קודם לכן, בחודש יוני. בחוזר המקורי נדרשו הבנקים להגדיר את קהלי היעד שלהם יציעו הלוואות יזומות, זאת תוך בחינה כללית של הסיכונים שבפניהם עומד הלקוח, ותוך בדיקת כדאיות לקיחת ההלוואה מבחינת הלקוח. מלבד זאת, החוזר המקורי כלל גם דרישה לתעד את הפנייה ללקוח ולהבהיר לו את תנאי לקיחת האשראי. בנוסף, החוזה המקורי הבהיר כי גם הצעת הלוואה ללקוח בזמן טיפול בעניינים אחרים הקשורים לבנק — תיחשב להצעה יזומה מצד הבנק. כלומר, באם הצעה להלוואה עלתה על ידי בנקאי בזמן פגישה עם לקוח על נושא אחר — הדבר ייחשב כפנייה יזומה.

האשראי למשקי הבית הוא מנוע צמיחה חשוב לבנקים, והיקפו גדל בשנים האחרונות. כך למשל בשלוש השנים האחרונות צמח היקף האשראי למשקי בית בכ־20% בממוצע.

היקף תיק האשראי למשקי בית ולעסקים קטנים (ללא משכנתאות) הסתכם בסוף הרבעון השלישי של 2015 בסכום של 356 מיליארד שקל. מדובר בעלייה של 6.3% בהשוואה לתום 2014.

התשואה על ההון שרשמו חמשת הבנקים הגדולים במגזרים אלו נעה בין תשואה של אחוזים בודדים ועד לתשואה דו־ספרתית.

2 תגובות לכתיבת תגובה