צילום: אוראל כהן, אור יניב

צילום: אוראל כהן, אור יניב

בלעדי לכלכליסט

שיכון ובינוי מוותרת על ברלין: מוכרת את חלקה ב-ADO ב-850 מיליון שקל

חברת הנדל"ן המניב הפועלת בגרמניה תימכר לקרן אפולו ולמשפחת דיין, שאליהן תצטרף חברת Go Capital; החברה נסחרת בתל אביב לפי שווי של כ־2 מיליארד שקל, נחשבת לאחזקה הרווחית ביותר של שיכון ובינוי; בשנה שעברה התנהל מאבק שליטה יצרי בין שרי אריסון, אז בעלת השליטה בשיכון ובינוי, לבין משפחת דיין וקרן אפולו. בסיומו של המאבק חתמו הצדדים על הסכם ניהול משותף

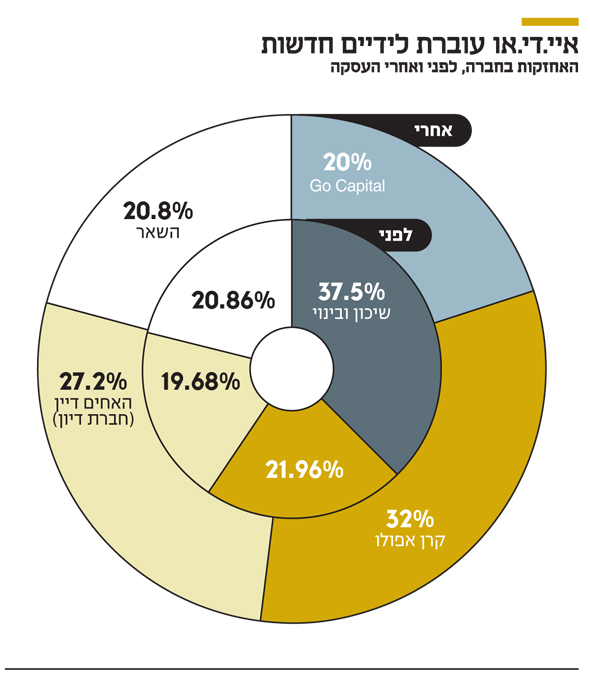

מאבק השליטה באיי.די.או גרופ (ADO) הוכרע. ל"כלכליסט" נודע כי שיכון ובינוי שבשליטת נתי סיידוף מוכרת את חלקה בחברה (37.5%) לקרן אפולו, לאחים מיקי ואמיר דיין, באמצעות חברת דיון שבבעלותם, ולגוף פיננסי אירופי בשם Go Capital . סיכום על כך הושג בימים האחרונים. היקף העסקה צפוי להיות כ־850 מיליון שקל, פרמיה של כ־15% על שווי השוק של שיכון ובינוי אתמול בבורסת ת"א. העסקה צפויה להיחתם לפני חופשת חג המולד בתחילת השבוע הבא.

קראו עוד בכלכליסט

קרן אפולו תרכוש 10% ותעלה לאחזקה של 32%, האחים דיין ירכשו 7.5% ויגיעו ל־27.2%, ולעסקה יצורף הגוף הפיננסי Go Capital, שירכוש 20%. זאת כדי להימנע מהצעת רכש בחברה־הבת איי.די.או פרופרטיז, שבה מחזיקה איי.די.או ב־38.4%. על פי הערכות, לא יהיה בשלב זה הסכם שליטה.

שיכון ובינוי צפויה להשתמש ברווח שתרשום לצמצום חובה, 5.2 מיליארד שקל, שהביא להוצאות מימון של 204 מיליון שקל בתשעה החודשים הראשונים של 2018.

בשנים שבהן שלטה באיי.די.או לא נהנתה שיכון ובינוי מדיבידנד במזומן, שכן החלוקה היחידה היתה של 300 מיליון שקל בסוף 2015 אחרי הנפקת החברה־הבת בגרמניה ושימשה לרכישת מניות עצמית. שווי המניות של שיכון ובינוי באיי.די.או בשוק הוא 756 מיליון שקל. יתרת ההשקעה של החברה באיי.די.או, נכון לספטמבר 2018, עמדה על 288 מיליון שקל בלבד, כך שהמכירה נעשית בשווי גבוה בהרבה.

איי.די.או היא הפעילות הרווחית ביותר של שיכון ובינוי. ב־2017 רשמה החברה רווח של 1.46 מיליארד שקל, ושלושת הרבעונים של השנה רשמה רווח של 866 מיליון שקל. החברה משתמשת ברווחים להגדלת תיק הנכסים שלה.

נדל"ן בשווי של 3.8 מיליארד יורו בברלין

שיכון ובינוי נכנסה לאיי.די.או ב־2011, בעסקה סיבובית עם עדי קייזמן מייסד החברה, כשהכניסה נכסים בברלין של שלוש חברות־בנות שלה וקיבלה תמורתם 48% מהמניות. בהמשך רכשה את יתרת אחזקותיו של קייזמן. כיום היא מחזיקה ב־37.5% לאחר שדוללה במשך השנים בעסקאות מיזוג של איי.די.או עם חברות נוספות.

פעולות אלה נעשו בתקופה שבה נשלטה שיכון ובינוי בידי שרי אריסון ותחת ניהולו של שלמה זוהר, יו"ר בנק דיסקונט לשעבר. תחת זוהר צמחה החברה, שפעילות הנדל"ן המניב שלה מבוצעת באמצעות החברה־הבת איי.די.או פרופרטיז, הנסחרת בפרנקפורט בשווי של 2.3 מיליארד יורו. החברה מחזיקה בתיק נכסים הכולל 23,667 יחידות דיור במרכז ברלין, בשווי של 3.8 מיליארד יורו, נכון לסוף הרבעון השלישי של 2018.

אריסון מצאה עצמה בסוף אוגוסט אשתקד במצב מפתיע. חודשיים קודם פנו האחים דיין, בהובלת האח הצעיר אמיר ובאמצעות חברת דיון שבבעלותם, לשורה של גופים מוסדיים, ובראשם חברת הביטוח הראל, והציעו לרכוש את אחזקותיהם בחברה. זמן קצר לפני כן הגישה שיכון ובינוי הצעת רכש במחיר של 56 שקל למניה, סכום שהיה באותו זמן נמוך יותר מערכן הכלכלי של המניות בדו"חות החברה, שעמד על 64 שקל למניה. המוסדיים סירבו להצעתה של שיכון ובינוי, אבל מכרו מאחורי גבה של אריסון את המניות למשפחת דיין ולקרן אפולו. אלה המשיכו לרכוש מניות של איי.די.או בשוק עד שהגיעו לאחזקה של 34% בסוף אוגוסט שעבר.

סיידוף ירש את הסכם השליטה משרי אריסון

דיין ואפולו פנו לאריסון בהצעה לשליטה משותפת. אריסון סירבה, אך לקראת סוף 2017 חתמה על הסכם שליטה משותף, שאותו ירש סיידוף עם רכישת השליטה בשיכון ובינוי. סיידוף התעמת עם דיין ואפולו — וההסכם בוטל.

בין שיכון ובינוי לאחים דיין וקרן אפולו החל מאבק. הדיינים דרשו למנות שני דירקטורים מטעמם, ובסיומו של ויכוח הסכימה שיכון ובינוי לחלוק את ארבעת הדירקטורים שלה עם האחים דיין ואפולו. דירקטוריון איי.די.או התנגד למהלך שהוגדר חד־פעמי, אבל רשות ני"ע בחרה שלא להתערב. לצעד הזה של הרשות היתה משמעות גדולה, שכן הוא מנע צורך בהצעת רכש למניות הציבור בחברה־הבת בגרמניה.

| |||

מי שזיהה את ההזדמנות וניסה לבצע השתלטות עוינת על איי.די.או היה יעקב (לוקסי) לוקסנבורג, בעל השליטה בקבוצת לפידות. לוקסנבורג רכש במשך כמה חודשים, באופן פרטי ובאמצעות לפידות קפיטל ולפידות חלץ, 7.26% ממניות איי.די.או. כשהחל לטלטל את הספינה מכרה שיכון ובינוי 2.6% ממניותיה למנורה ולהפניקס, כדי להחליש את כוחו בקרב מחזיקי מניות המיעוט. לבסוף רכשה אפולו את חלקו של לוקסנבורג תמורת 88.5 שקל למניה, דבר שסידר לו וללפידות רווח של 50 מיליון שקל. אפולו עלתה לאחר הרכישה הזו לאחזקה של 21.96% מהמניות ועקפה את דיון שמחזיקה ב־19.68%. דיון ואפולו טוענים כי אין ביניהם שיתוף פעולה אות תיאום.

מבחינת סיידוף, שרכש את השליטה בשיכון ובינוי מאריסון תמורת 1.1 מיליארד שקל בלבד, מדובר בצעד משמעותי לחיזוק הונה של החברה, שמתמודדת באחרונה עם חקירות בחשד לשוחד באפריקה. את המכירה הוביל מצדו של סיידוף מנהל העסקים שלו ויו"ר שיכון ובינוי תמיר כהן.

9 תגובות לכתיבת תגובה