צילום: אלכס קולומויסקי

צילום: אלכס קולומויסקי

ניתוח כלכליסט

גל פשיטות הרגל נדחה רק במעט ויפרוץ ב־2021

החלטת בנק ישראל לאפשר דחייה נוספת בתשלום הלוואות של משקי בית מסמנת חשש מגל של פשיטות רגל; אלא שהקפאת ההלוואות היא לכל היותר משכך כאבים; היקף תשלומי החוב שנדחו מאז תחילת המשבר עומד על 9.5 מיליארד שקל; על רקע הלחץ ציבורי בנק ישראל יגבש מתווה הקפאות לחברות כרטיסי האשראי

אלא שהקפאת ההלוואות אינה תרופה למצב, היא לכל היותר משכך כאבים זמני. בסופו של דבר הלווים, הבנקים וספקי האשראי החוץ בנקאי יצטרכו להתמודד עם גל של פשיטות הרגל שיגיע למשק.

קראו עוד בכלכליסט

1.השיקום מהמשבר הופך קשה יותר

כאשר משבר הקורונה פרץ בחודש מרץ, פורסם מתווה הקפאת ההלוואות הראשון ובמסגרתו ניתן היה להקפיא הלוואות לתקופה של עד חצי שנה. ההערכה היתה שעד אז המשק יתאושש, מרבית הלווים יוכלו לשוב לפרוע את הלוואותיהם, ואלו שלא יצליחו להתאושש ייאלצו לבצע הסדר חוב. ואם מצבם קשה - אז להגיע להליך של פשיטת רגל.

חצי שנה עברה, ולא רק שהמשק לא במגמת התאוששות, אלא הוא אף בנסיגה בעקבות הסגר השני שמביא שוב לסגירת עסקים וליציאה מחודשת של עובדים לחל"ת. לכן שוב מתפרסם מתווה להארכת הקפאת ההלוואות, וזאת לאחר שבחודש יולי פורסם מתווה שני להארכת ההקפאות במשכנתאות. המשמעות היא שגל פשיטות הרגל שבתחילת המשבר הוערך שיגיע למשק בחודשים ספטמבר־אוקטובר, נדחה כעת לשנת 2021.

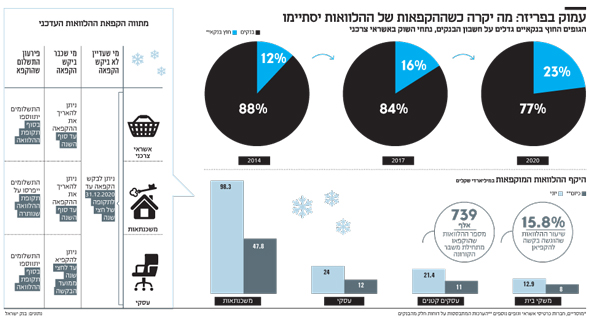

מנתוני בנק ישראל שפורסמו אתמול עולה כי עד כה הוקפאו קרוב ל־740 אלף הלוואות בהיקף של 160 מיליארד שקל, המהווים מעל ל־15% מסך ההלוואות במערכת הבנקאית. סך תשלומי החוב שנדחו ולא נפרעו מאז תחילת המשבר עומד על 9.5 מיליארד שקל.

קשה לדעת מה עומק המשבר הכלכלי. הסיבה לכך היא שהמשק נמצא למעשה תחת מכונת הנשמה: מצד אחד הקפאת ההלוואות של הבנקים ומהצד השני תמיכת המדינה המתבטאת בתשלום דמי אבטלה ומענקים לעצמאים. כאשר אחד מהצעדים הללו ייפסק, יחל גל פשיטות הרגל, ואם הצעדים יפסיקו ביחד, אז עוצמת המשבר עלולה להתגלות במלוא חריפותה.

כאמור, קשה עדיין לדעת מה יהיה היקף פשיטות הרגל במשבר. אך ניתן להעריך כי ככל שתקופת ההתאוששות במשק מתארכת, כך החשש הוא שגל פשיטות הרגל יהיה עמוק יותר ממה שהוערך. הסיבה היא שבתחילת המשבר היו עדיין עסקים שיכלו להישען על רזרבות שצברו טרום המשבר או בהלוואות שניטלו מהקרן בערבות מדינה. כעת השומנים הללו הולכים ומתדלדלים, ומשימת השיקום מהמשבר הופכת קשה יותר.

לצד הפסימיות הזו, יש גם מי ששומרים על אופטימיות זהירה במערכת הבנקאית. "המשק מגיע לסגר השני כאשר הוא פחות בהיסטריה", אומר גורם בכיר במערכת הבנקאית. "אי־הוודאות נמוכה יותר לעומת חודש מרץ, כי אנחנו כבר יודעים מה זה לעבור סגר. בנוסף לכך, גם עסקים וגם משקי בית ביצעו בחודשים האחרונים תהליך של צמצום בהוצאות, כך שהם ערוכים טוב יותר כעת עם התמודדות של ירידה בהכנסות".

בינתיים במערכת הבנקאית מציינים כי אין ביקוש גבוה לביצוע הקפאות נוספות להלוואות בעקבות הסגר השני. בחלק מהבנקים מציינים כי יש עלייה מסוימת בהתעניינות בהקפאת משכנתאות בשבוע האחרון, אך עדיין לא מדובר במספרים משמעותיים. אולם להערכתם העלייה באבטלה תביא לגידול בהקפאת משכנתאות. ההערכות הן שגל כזה של ביקוש להקפאות צפוי להירשם אחרי החגים, כאשר תתבהר התמונה בדבר המשך הסגר והחזרה לשגרה.

2. הקלה למשקי בית ולא לעסקים קטנים

הבשורה המרכזית במתווה החדש היא באשראי הצרכני - הלוואה למשק בית שאינה משכנתא. כל מי שיש לו הלוואה בהיקף של עד 100 אלף שקל, יוכל להאריך את משך תקופת ההקפאה. במקור אפשר בנק ישראל להקפיא את ההלוואה לחצי שנה, וכעת הוא מאפשר להאריך אותה עד לסוף השנה. כלומר, ההקפאות יוכלו להגיע גם עד 9 חודשים.

בנוסף, אם במתווה המקורי ניתן היה להגיש בקשה להקפאת הלוואות - אשראי צרכני, משכנתאות ואשראי לעסקים - עד לסוף חודש אוקטובר, כעת ניתן יהיה להגיש את הבקשה עד לסוף השנה, וההקפאה תינתן לתקופה של עד חצי שנה.

ייתכן וההקלה המשמעותית במתווה הזה ניתנה באשראי הצרכני, היות וזה התחום שרשם את ההתאוששות האיטית ביותר מתחילת המשבר. מאז נגמר הסגר הראשון חזרו רק חלק מהלווים לפרוע את ההלוואות שהוקפאו. מדו"חות הבנקים עולה כי במשכנתאות מעל למחצית מאלו שהוקפאו חזרו להיפרע וקרוב למחצית מהאשראי העסקי נפרע. לעומת זאת באשראי הצרכני ההתאוששות היתה איטית, ומהנתונים עלה כי פחות מ־40% מההלוואות שהוקפאו חזרו להיפרע.

חשוב להדגיש כי בעוד במתווים קודמים בנק ישראל אפשר דחייה אוטומטית של הקרן והריבית בהלוואה, הפעם הקפאת הקרן מוארכת אוטומטית לכל מי שמבקש, ואילו הקפאת הריבית אינה נעשית בצורה אוטומטית. המטרה היא שמשקי הבית ישלמו לפחות את הריבית, כדי שהחזרה שלהם לשגרה תהיה מדורגת.

כמו כן המטרה היא לזהות לווים שנמצאים במצוקה קשה, ומבקשים במיוחד פטור גם מתשלום הריבית, על אף שלרוב מדובר בתשלום חודשי נמוך יחסית.

3. מחלוקת על המתווה

כבר בחודש יולי אפשר בנק ישראל להאריך את הקפאת ההלוואות גם במשכנתאות עד לסוף השנה. כלומר, עיקר הלווים שאמורים לחזור ולפרוע את הלוואותיהם בחודש אוקטובר הם מהמגזר העסקי.

בנק ישראל אמנם מאפשר במתווה החדש להגיש בקשה להקפאת הלוואות עד סוף השנה, אולם מי שכבר ביקש להקפיא הלוואות בתחילת המשבר, בחודשים מרץ־אפריל, אמור לשוב ולפרוע אותן בחודש אוקטובר.

בסביבת בנק ישראל מציינים כי הבנקים יוכלו להמשיך ולהקפיא את ההלוואות גם לעסקים קטנים, שכן המתווה הוא וולנטרי ולכן מציין רק את מסגרת המינימום להקפאות, כך שהבנקים יוכלו להרחיב אותן.

אולם במערכת הבנקאית מציינים כי הקפאה שכזו אינה דבר מובן מאליו עבורם והיא תהיה כרוכה בין היתר בביצוע הפרשות להפסדי אשראי בגין אותן הלוואות. לכן, בבנקים מתכוונים לעשות זאת בזהירות וגם במשורה.

מבחינת בנק ישראל, כרגע, אין כוונה לאפשר לבנקים ויתורים חשבונאיים בנושא הזה, לאור רמת הסיכון המאפיינת כעת את שוק האשראי למגזר של העסקים הקטנים.

בבנקים לא רוצים להגיע להליכים של הסדרי חוב או הליכי גבייה אגרסיביים מול עסקים כשמועד הקפאת ההלוואות מסתיים, ולכן הם מתכוונים לנקוט בפתרונות יצירתיים בסיטואציה שנוצרה. למשל, פריסה מחדש של ההלוואה לתקופה ארוכה יותר, מיחזור ההלוואה להלוואה בטווח ארוך יותר או עם החזר הדרגתי.

4. קופסה שחורה בשוק החוץ בנקאי

המתווה להקפאת הלוואות שפרסם בנק ישראל הוא מתווה וולנטרי. המשמעות היא שלא חובה להצטרף אליו. המערכת הבנקאית כולה נענתה למתווה, ולעומת זאת ענף כרטיסי האשראי, שמפוקח גם הוא על ידי בנק ישראל הצטרף באופן חלקי, נכון לכתיבת שורות אלה. החברה היחידה שהצטרפה למתווה היא כאל, אבל גם היא לא אימצה אותו במלואו. כאל הודיעה אתמול כי תאפשר ללקוחותיה באופן אוטומטי דחייה של ההלוואות לתקופה של שלושה חודשים, בעוד מתווה בנק ישראל מאפשר דחייה של חצי שנה.

בחברת כרטיסי האשראי מקס מציינים כי גם הם מאפשרים דחיית הלוואות לכלל לקוחותיהם, וכי בפועל מאז חודש מרץ היא נוהגת לאשר את הבקשות לדחיית תשלומי הלוואה של כל הלקוחות שנזקקים לכך עקב משבר הקורונה.

אי ההצטרפות של חברות כרטיסי האשראי למתווה עוררה ביקורת, בעיקר לאור העובדה שבשנים האחרונות צמח בחדות היקף ההלוואות למשקי הבית שהעניקו חברות אלה. ל"כלכליסט" נודע שבבנק ישראל מגבשים מתווה ייחודי שיתאים לחברות כרטיסי האשראי.

יו"ר ועדת הכלכלה ח"כ יעקב מרגי (ש"ס) שלח מכתב למפקח על הבנקים וקרא לו לצרף את חברות כרטיסי האשראי למתווה. "אני מצר על היעדרן של חברות כרטיסי האשראי. יש לפעול ביתר שאת לצרפם למתווה זה. יש להבהיר לחברות שהכניסה שלהן כשחקנים מן המניין לשוק האשראי הצרכני והעסקי כרוכה גם בלקיחת אחריות חברתית".

בחברות כרטיסי האשראי דחו את הביקורת. גורמים בענף הסבירו כי סירבו להצטרף משום שלטעמם רמת הסיכון במתווה גבוהה מדי. "אין במתווה מספיק בקרה, ולפי המתווה צריך לדחות פירעון הלוואות גם ללקוחות בעייתיים", אמר גורם בענף. גורם בכיר אחר הסביר כי המתווה שהוצע מותאם לבנקים ולא לחברות כרטיסי האשראי. "לחברות כרטיסי האשראי מאפיינים שונים מהבנקים במגוון נושאים כמו מבנה ההון, וגם המידע שיש לבנקים על הלקוחות רחב משמעותית לעומת המידע שיש לחברות כרטיסי האשראי. לכן אי אפשר להחיל מתווה שמתאים לבנקים על חברות כרטיסי האשראי".

בנוסף מציינים בענף כרטיסי האשראי כי כאשר ביקשו להצטרף לתוכנית שלפיה בנק ישראל העניק לבנקים מקורות נזילות זולים למתן אשראי במשבר, הן סורבו. "אי אפשר שבחלק מהדברים מצפים שנתנהג כמו הבנקים, ובחלק מהדברים מדירים אותנו", אמר גורם בענף.

בענף כרטיסי האשראי מציינים כי על אף שלא אימצו באופן מלא את המתווה, החברות מאפשרות ללקוחות שנקלעו לקשיים דחייה בתשלום הלוואות. הדבר אמנם לא נעשה באופן אוטומטי, אלא בצורה פרטנית תוך הערכת רמת סיכון של הלווה. "אנחנו עושים מאמץ ללכת לקראת הלקוחות", אומר גורם בענף.

בשוק הבנקאי יש נתונים על מצב ההלוואות והקפאתן אך בשוק החוץ בנקאי התמונה הרבה יותר מעורפלת. לא ברור מה היקף ההלוואות שהוקפאו, ומה המדיניות שנתונה לשיקול דעתו של כל גוף. במובן מסוים השוק החוץ בנקאי הוא סוג של קופסה שחורה. הסיבה לכך היא שהשוק החוץ בנקאי שמהווה היום כבר קרוב לרבע מסך האשראי הצרכני הוא חדש יחסית, הכולל גם פינטקים וחברות P2P המעניקים הלוואות צרכניות במספר מודלים, שנכנס תחת פיקוח רשות שוק ההון רק בשנים האחרונות, ובשלב הראשון התמקדה הרשות בעיקר בהליך הרישוי לאותם גופים.

בקרב החברות בענף לא מספקים נתונים, אך מתארים איך הם מתמודדים עם המשבר הנוכחי. "כבר בתחילת המשבר החלטנו להתכונן לאירוע ארוך טווח והקשחנו מאוד את מדיניות מתן האשראי", אמר בכיר באחת מחברות האשראי החוץ בנקאי. "המשמעות היא שאנחנו בודקים דברים לעומק, הגדלנו את הסטנדרטים בצורה משמעותית ועושים הכל כדי להגן על המלווים שלנו. עם זאת, המשבר הביא עוד לקוחות רבים לפתחנו — לקוחות איכותיים שלא הצליחו לקבל אשראי מהבנקים ואנחנו קיבלנו אותם. כך שבשורה התחתונה המספרים לא השתנו, הם פשוט מתחלקים בין יותר לקוחות".

בכיר נוסף, בחברה חוץ בנקאית אחרת, אמר כי ניכר שהציבור פועל באופן יותר אחראי ורגוע סביב הסגר השני וציין כי "נכון להיום אנחנו לא רואים עליה בכלל בבקשות לדחיית הלוואות, וזאת לעומת הסגר הראשון שכבר תוך יומיים ראינו עלייה מאוד אגרסיבית. היום אנחנו לא מרגישים שום דבר דרמטי, אין את ההיסטריה שאפיינה את הגל הקודם".