ג'י.אף.איי מבקשת מהמחזיקים הקלות תמורת הקדמת התשלום

חברת הנדל"ן האמריקאית תפעל לקבלת הקלות בהתניות הפיננסיות שאליהן התחייבה, בכפוף לאישור המחזיקים. ג'י.אף.איי מבקשת לגרוע שנה וחצי מחישוב יחס ה־EBITDA נוכח נפילה בתוצאותיה ומציעה בתמורה להקדים את תשלום הקרן הקרובה

משבר הקורונה לא פסח על חברת הנדל"ן האמריקאית ג'י.אף.איי שבשליטת אלן גרוס. על פי החלטת דירקטוריון החברה, ג'י.אף.איי תפעל לתיקון שטרי הנאמנות שנחתמו ביחס לאיגרות החוב שלה (סדרות א' וב'). התיקון כפוף לקבלת אישור המחזיקים של שתי הסדרות, ולצורך כך ג'י.אף.איי פנתה לנאמן, רזניק פז נבו, בבקשה שיכנס אסיפה לקבלת האישור.

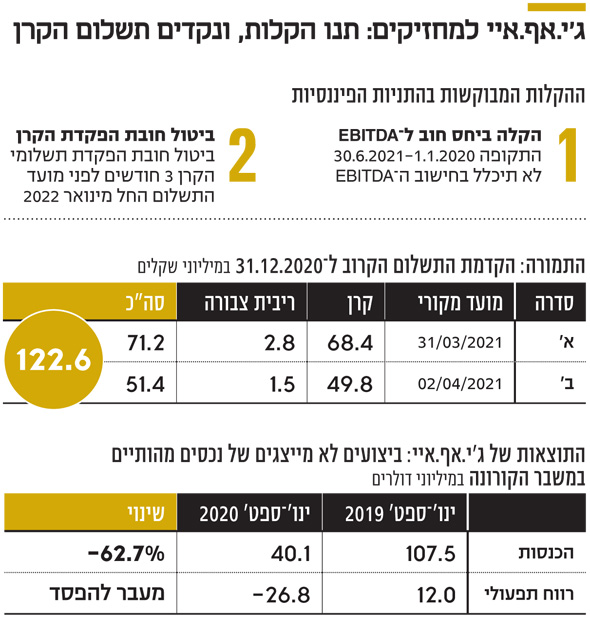

ג'י.אף.איי מבקשת לתקן את התניית יחס חוב ל־EBITDA (רווח תפעולי תזרימי) שקבועה בשטרי הנאמנות של שתי סדרות האג"ח, כך שמחישוב ה־EBITDA תיגרע תקופה של שנה וחצי. התקופה שהחברה מבקשת לא לכלול בחישוב מתחילה ב־1 בינואר 2020 וסופה ב־30 ביוני 2021. לפי העמדה של ג'י.אף.איי, חישוב הנתון באופן חלקי וזמני, לפי תוצאות פעילות מייצגות יותר - קרי בהתאם לשנת 2019 - יהיה מייצג יותר. זאת "לאור ביצועים לא מייצגים של נכסיה המהותיים במהלך תקופת משבר הקורונה".

ההכנסות של ג'י.אף.איי בתשעת החודשים הראשונים של 2020 הסתכמו ב־40.1 מיליון דולר בהשוואה להכנסות של 107.5 מיליון דולר בתקופה המקבילה ב־2019. מדובר בירידה חדה של 63%, שנובעת בעיקר מהשפעת הקורונה על פעילות בתי המלון של החברה. בסוף מרץ השנה, לנוכח התפרצות המגפה, ג'י.אף.איי חוותה ירידה משמעותית בפעילות המלונאית שלה, והחליטה לסגור באופן זמני חמישה מתוך ששת נכסי המלונאות שלה. נכון להיום, כל המלונות של החברה פתוחים לשירות אורחים, למעט מלון ACE New York. שני המלונות האחרים בניו יורק, שנפתחו במהלך חודש אוגוסט, מציגים שיעורי תפוסה של 25%-15% ורושמים EBITDA שלילי. כפועל יוצא, החברה סיימה את שלושת הרבעונים הראשונים של 2020 עם הפסד תפעולי של 26.8 מיליון דולר, בהשוואה לרווח תפעולי של 12 מיליון דולר בתקופה המקבילה ב־2019.

להערכת הנהלת ג'י.אף.איי, צפוי שיפור משמעותי בתוצאות בתי המלון החל מהרבעונים השני והשלישי של 2021. זאת לאור הפרסומים בתקשורת העולמית על ההערכות להפצת חיסון יעיל ובטוח ברחבי ארה"ב במהלך שני הרבעונים הראשונים של 2021.

בזכות רכישה הזדמנותית

מהדו"חות האחרונים שפרסמה ג'י.אף.איי עולה שיחס החוב הפיננסי נטו מתואם ל־EBITDA נכון ל־30 בספטמבר עמד על 11.56 - נמוך מהיחס המקסימלי שאליו התחייבה החברה, 18 בסדרה א' ו־20 בסדרה ב'. אלא שג'י.אף.איי עומדת ביחס הנדרש הודות לכך שבמסגרת חישוב ה־EBITDA המתואם, נכלל רווח של 63.5 מיליון דולר מרכישה הזדמנותית של השותף במלון James. ללא הכללת הרווח ההזדמנותי בחישוב זה, ג'י.אף.איי לא היתה עומדת ביחס הנדרש כבר בדו"חות הרבעונים השני והשלישי.

נראה שהמשקיעים לא מופתעים מאסיפת המחזיקים שבדרך, והאג"ח של החברה סיימו את יום המסחר בעליות של 5%-4%. מאחורי אדישות המשקיעים עומדים שני גורמים: ראשית, מצבה הבעייתי של החברה היה ידוע וניכר בדו"חותיה. שנית, נראה שהקדמת תשלום הקרן הקרובה, שמהווה מחצית מהחוב לסדרה א' ורבע מהחוב לסדרה ב', מפיסה את דעת המחזיקים. זה לא אומר שההצעה תעבור ללא התנגדות, ולא מן הנמנע שבאסיפה שתזומן יתקיים משא ומתן ותעלה דרישה לפיצוי נוסף.

אג"ח זבל, והיא רוצה עוד

בנוסף, ג'י.אף.איי מבקשת ממחזיקי האג"ח לבטל את ההפקדה של קרן האג"ח שלושה חודשים לפני המועד לתשלום, שחל מינואר 2022. בתמורה, בחברה מציעים להקדים בשלושה חודשים את תשלומי הקרן הקרובים, שמתוכננים לסוף מרץ ותחילת אפריל 2021, ואת הריבית שנצברה בשתי הסדרות, 122.6 מיליון שקל, ולבצע את התשלום ב־31 בדצמבר הקרוב.

ג'י.אף.איי עדכנה על בחינה ראשונית של הנפקת סדרת אג"ח חדשה וגיוס כ־20 מיליון דולר כחלופה להצעות שהתקבלו ממשקיעי הון מועדף פוטנציאליים למלון James. לפי הדיווח שלה, האג"ח שיונפקו עשויות להיות מובטחות בשעבודים. לנוכח תשואות האג"ח הסחירות שלה בבורסה, נראה שלא יהיה מנוס: האג"ח נסחרות בתשואות אג"ח זבל, שמגיעות לרמה של 16.9%. לפיכך, היכולת של החברה לגייס חוב חדש ללא בטוחה ראויה מוטלת בספק. החוב של ג'י.אף.איי כלפי מחזיקי האג"ח בישראל מסתכם ב־340 מיליון שקל.