מימין: יוסי זינגר ו ארז בלשה מנהלי קרן ג'נריישן | צילומים: תמוז רחמן, אייל טואג

מימין: יוסי זינגר ו ארז בלשה מנהלי קרן ג'נריישן | צילומים: תמוז רחמן, אייל טואג

בלעדי

ג'נריישן מכוונת להנפקת בון תור בשווי של פי 6 ממחיר הכניסה

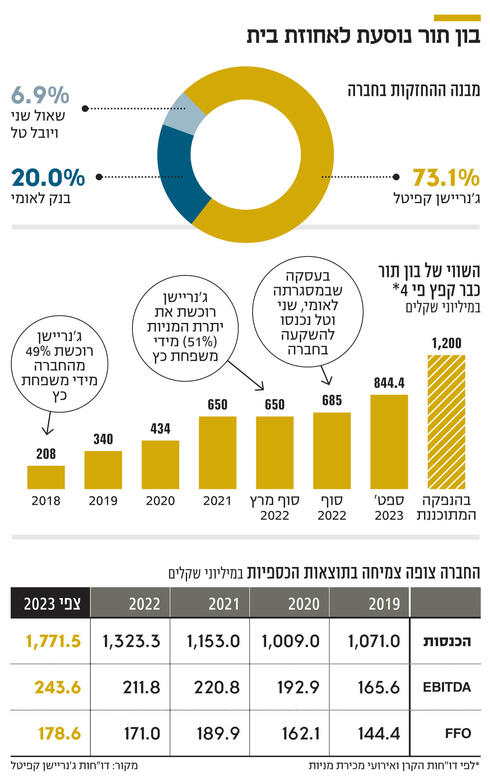

קרן התשתיות החלה בהכנת תשקיף להנפקת חברת התחבורה לפי שווי של כ־1.2 מיליארד שקל. ג'נריישן קפיטל נכנסה לראשונה לבון תור ב־2018 לפי שווי של 208 מיליון שקל. ההנפקה עשויה להוות סנונית ראשונה בהפיכת חברות נוספות של הקרן לציבוריות

האם הריבית שצפויה לרדת במהלך 2023 תפתח את ברז ההנפקות? ל"כלכליסט" נודע כי חברת התחבורה בון תור, שבשליטת קרן הריט להשקעה בתשתיות ג'נריישן קפיטל, החלה בהכנת תשקיף לקראת הנפקה בתל אביב, שמתבסס על דו"חות 2023. ההנפקה מתוכננת לסביבות אפריל־מאי 2024 לפי שווי של 1.2-1.1 מיליארד שקל. מדובר בשווי דומה לזה שלפיו בון תור רשומה בספרי ג'נריישן, בדו"חות הרבעון השלישי, ובשווי שגבוה כמעט פי 6 בהשוואה לשווי שלפיו ג'נריישן נכנסה להשקעה בחברה לראשונה בשנת 2018.

בון תור טרם התקשרה עם חברת חיתום, אולם סביר להניח שלאומי פרטנרס חיתום תהיה אחת מהחברות שיובילו את ההליך, וזאת משום שהחברה־האם לאומי פרטנרס מחזיקה בעצמה 20% ממניות בון תור. לאומי פרטנרס נכנסה להשקעה בבון תור באוגוסט 2022, אז הושלמה עסקה שבמסגרתה היא רכשה 20% ממניות בון תור מידי ג'נריישן, ואילו אנשי העסקים שאול שני ויובל טל רכשו 6.9%. שווי החברה בעסקה עמד על 685 מיליון שקל. שני עשה את הונו בעסקי התקשורת כשמכר את חברת הטלקום הישראלית־ברזילאית GVT לוויונדי הצרפתית תמורת 1.2 מיליארד יורו ב־2009 ואת חברת הטלקום ICI לריבון האמריקאית ב־450 מיליון דולר ב־2019. יובל טל הוא ממייסדי חברת הפינטק פיוניר וכיום שותף בקרן הפינטק של Team8.

ג'נריישן קפיטל מחזיקה ב־73.1% ממניות בון תור. הקרן, שמנוהלת על ידי יוסי זינגר וארז בלשה, נכנסה להשקעה בבון תור ב־2018 כשרכשה 49% מהמניות ממשפחת כץ לפי שווי של 208 מיליון שקל. ב־2022, מעט לפני העסקה מול לאומי, טל ושני, רכשה את יתרת המניות לפי שווי של 650 מיליון שקל, תוך שערן כץ התחייב להישאר מנכ"ל החברה למשך שנתיים ממועד השלמת העסקה. נכון לסוף הרבעון השלישי בון תור רשומה בספרי הקרן לפי שווי של 1.14 מיליארד שקל.

לפי הדו"חות של ג'נריישן קפיטל, בון תור צפויה לסיים את 2023 עם רווח תפעולי־תזרימי (EBITDA) של 243 מיליון שקל. כלומר, השווי המצופה בהנפקה עומד על מכפיל EBITDA של 5, שנחשב למכפיל סטנדרטי בתחום.

בון תור פועלת בשלושה תחומים ובאמצעות שמונה חברות־בנות. היא מפעילה 1,600 כלי רכב ומעסיקה יותר מ־2,000 עובדים. התחום המרכזי הוא תחום התחבורה הציבורית שבו היא פועלת באמצעות החברה־הבת מטרופולין. החברה מחזיקה בזיכיון להפעלת ארבעה אשכולות של היסעים מטעם המדינה: אשכול הנגב, אשכול שרון חולון, אשכול השרון ואשכול אונו־אלעד. ההכנסות מהאשכולות האלו אינן תלויות בביקוש או במספר הנוסעים, אלא בהיקף הנסועה. כלומר, מספר הקילומטרים שנוסעים האוטובוסים. וזאת משום שהמדינה מעניקה סובסידיות לאשכולות. במונחי קילומטרים, נתח השוק של מטרופולין עומד על 16%, ולפי הדו"חות של ג'נריישן, הדבר הופך אתה לחברת התחבורה הציבורית השנייה בגודלה בישראל אחרי אגד, שחולשת על כ־30%. היקף הנסועה השנתי של מטרופולין עומד על 100 מיליון ק"מ.

בון תור פועלת גם בתחום ההיסעים. כלומר, הסעות במסלולים יומיים לבתי ספר ומקומות עבודה. בתחום זה החברה מתקשרת עם הלקוחות להסכמים של 5-3 שנים. התחום השלישי הוא יבוא רכבי הסעות ותחבורה ציבורית, שבו פועלת החברה באמצעות החזקה של 45% ב־BG מוטורס. כמו כן, בכוונת החברה להיכנס לפעילות בתחום תשתיות התחבורה ובכוונתה להתמודד על פרויקטים גדולים דוגמת קווים של הרכבת הקלה.

תחום התחבורה הציבורית הוא המשמעותי ביותר עבור בון תור ומהווה למעלה ממחצית מהכנסותיה. לפי הצפי של החברה, את 2023 היא תסיים עם הכנסות של 1.78 מיליארד שקל, כשתחום התחבורה הציבורית יניב לה 1.1 מיליארד שקל. זאת לעומת הכנסות של 936 מיליון שקל ב־2022. תחום ההיסעים צפוי להניב הכנסות של 336 מיליון שקל, לעומת 332 מיליון שקל ב־2022. תחום היבוא צפוי להניב הכנסות של 305 מיליון שקל, זאת לעומת הכנסות של 55 מיליון שקל ב־2022. כלומר, מדובר בתחום הצומח ביותר של בון־תור.

כלל הכנסות החברה, כאמור, צפויות לעמוד השנה על 1.78 מיליארד שקל. לעומת הכנסות של 1.32 מיליארד שקל ו־1.21 מיליארד שקל ב־2022 וב־2021 בהתאמה. ה־FFO, כלומר הרווח התזרימי, צפוי לעמוד ב־2023 על 1786. מיליון שקל, עלייה קלה לעומת 171 מיליון שקל ב־2022.

הנפקה של תחומים נוספים

נראה כי מבחינת ג'נריישן מדובר על סנונית ראשונה בקו פעולה חדש - להנפיק את הפעילויות השונות שלה, שרובן מרוכזות בחברות פרטיות. ככל שהנפקת בון תור תעלה יפה, הקרן עשויה להנפיק גם את פעילות האנרגיה שלה, לאחר שתאחד את החברות הפועלות בתחום לחברה אחת, שתחזיק בתחנת הכוח של רפק, השליטה בחברת האנרגיה המתחדשת סולגרין ובפעילות ההתפלה שמרוכזת בחברת GES. כך, הקרן תוכל להעביר את מוקד גיוסי ההון לחברות־הבנות, שיוכלו גם להעלות דיבידנדים לקרן, וזאת במקום לגייס הון לקרן עצמה תוך דילול בעלי המניות, מהלך שבוצע כמה פעמים בעבר וזכה לביקורת בשוק.

חיתוך חד בתגמול השנתי

במסגרת תיקון היחסים עם המוסדיים ג'נריישן הודיעה שלשום על שינוי הסכם הניהול באופן שינתק את התגמולים משווי הנכסים ויצמיד אותם למחיר המניה, כך שתיווצר זהות אינטרסים מלאה בין המנהלים למשקיעים. הדבר יוביל לחיתוך חד של 50% בתגמול השנתי מיותר מ־40 מיליון שקל ל־20 מיליון שקל.

ג'נריישן נערכת להנפקת בון תור בזמן שישראל מצויה בלחימה והריבית במשק גבוהה, מה שמפחית את האטרקטיביות של נכסי הסיכון ואת התיאבון להנפקות. הריבית הגבוהה וההפיכה המשטרית שקידמה הממשלה קיררו את שוק ההנפקות הראשוניות (IPO), ובמהלך ב־2023 כולה בוצעה הנפקה ראשונית אחת בלבד - של זפירוס, חברת אנרגיה מתחדשת שפועלת בפולין ונמצאת בשליטת קרן תש"י - שגייסה 145 מיליון שקל; ב־2022 בוצעו 13 הנפקות, שבהן גויסו 2.3 מיליארד שקל, וב־2021 בוצעו 94 הנפקות ראשוניות - שיא של כל הזמנים - שבמסגרתן גוייסו מהציבור 10.5 מיליארד שקל.