צילום: אי פי איי

צילום: אי פי איי

מברזיל ועד אוסטרליה - היכן להשקיע ב-2010

"כלכליסט" פנה לחמישה בתי השקעות לברר מה לעשות עם הכסף שלנו בשנת 2010. אז איפה כדאי להשקיע? מה יהיה בשוק המניות? מה כדאי יותר: ברזיל או ארה"ב? כל התשובות

בציפייה לשנה קצת פחות תנודתית ב-2010, פנה "כלכליסט" לחמישה בתי השקעות ושאל אותם - איפה לשים את הכסף בשנה הבאה? ההמלצות, הסקטורים החמים, אגרות החוב הבולטות והמניות החמות לפניכם.

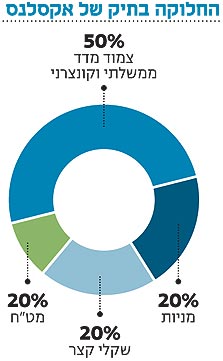

אקסלנס: 10% מהתיק במט"ח כדי להגן מפני הלא נודע

מחצית מתיק ההשקעות שהרכיב עבורנו מאיר מזוז, יו"ר אקסלנסקרנות נאמנות, מושקע באגרות חוב קונצרניות וממשלתיות. לדבריו ההשקעה באפיק זה אטרקטיבית בשל עליית המחירים במשק בשל הריבית הנמוכה.

עוד 20% נוספים מושקעים באפיק שקלי קצר בריבית משתנה (גילון), לדבריו אפיק זה יגן על המשקיעים בזמן עליית ריבית במשק. 20% נוספים מושקעים במניות - אפיק שיניב תשואה חיובית גם בשנת 2010 הוא מעריך. את 10% הנותרים משקיע מזוז מט"ח "זהו אפיק הגנתי המתואם לעליית המחירים בעת מימושים חזקים בשוק - אנשים יחזרו לדולר" הוא ציין.

מזוז אופטימי לגבי שנת 2010 ומציין את שוקי חו"ל האטרקטיביים להשקעה: מדינות ה-BRIC - ברזיל, רוסיה, הודו וסין - מדינות, שלדבריו, ימשיכו להציג צמיחה של 6%-9%. לאחר מכן ברשימה מופיעה ארצות הברית בשל מדיניות הממשל האגרסיבית לעידוד הצמיחה, גרמניה בגלל המינוף הנמוך, נורווגיה ואוסטרליה בגלל החשיפה לסחורות (אוסטרליה למתכות ונורווגיה לנפט) שכבר העלו ריבית בגלל השיפור הכלכלי במדינה.

מרכנתיל קרנות נאמנות: צופים עלייה של 15%-20% בשוק המניות

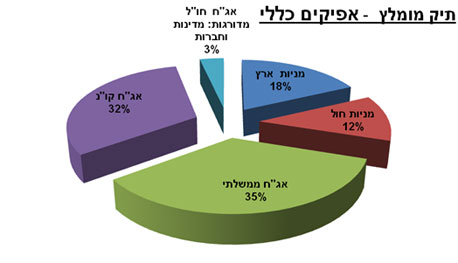

התיק שהרכיב עבורנו עופר מריאש, מנכ"ל מרכנתיל קרנות נאמנות היה מורכב מ-30% מניות ו-70% אגרות חוב. מריאש הדגיש את חשיבות הפיזור בתיק ההשקעות, כאשר 16% מתיק ההשקעות מורכב מהשקעות בחו"ל. "על אף החוסן הכלכלי שהציגה מדינת ישראל, השקעה בחו"ל תועיל לתיק ההשקעות ותוריד את רמת חוסר הוודאות" הוא אמר.

המדינות המועדפות במרכנתיל הן המדינות המפותחות באסיה וברזיל, ולא רק במניות. הוא מציין גם את אגרות החוב של קרפור, יוניליוור, פטרובאס במח"מ (משך חיים ממוצע, תקופת הזמן בה מוחזרת ההשקעה באגרת) של 3 שנים.

לגבי שוק המניות בארץ ההמלצה היא להשקעה של 18% מהתיק, כאשר 13% מהכספים במניות המדד ת"א 100 ועוד 5% ביתר המניות. "בשנת 2010 נצטרך לראות שיפור אמיתי בחברות כדי שהשוק יוכל להמשיך לעלות" כותב לנו מריאש ומוסיף צפי לפיו "מדדי המניות בארץ יוסיפו 15%-20% לערכם בשנה הקרובה.

כאמור, ההשקעה הגדולה ביותר היא באפיק הסולידי. שליש מהכספים יורכבו מאגרות חוב ממשלתיות ממנו 50% בצמודי מדד, 30% בריבית קבועה ועוד 20% בריבית משתנה. בשליש הקונצרני מומלץ לבצע פיזור נרחב ולהיצמד לאגרות החוב בעלות דירוג גבוה.

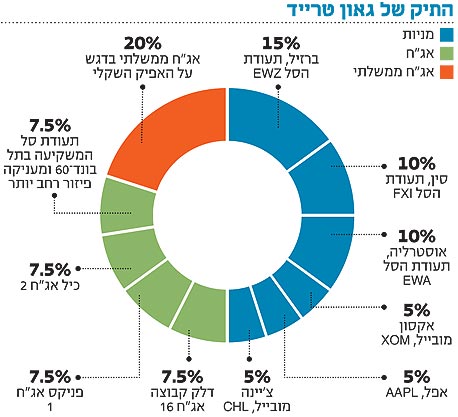

גאון טרייד: לתת משקל יתר למניות

"הבשורה העיקרית שלנו ל-2010 היא לתת משקל יתר למניות" אומר לנו מורן צור מנכ"ל גאון טרייד מבית ההשקעות מיטב. "אנו ממליצים להקצות עד 50% מהתיק לאפיק המנייתי בדגש על ארצות הברית ושווקים מתעוררים" הוא מוסיף.

צור ממליץ לעבוד בשיטה של מיקוד אזורי, כך שההשקעה תיעשה דרך תעודות סל אמריקאית העוקבות אחר המדדים המובילים בסין, ברזיל ואוסטרליה, וכן דרך רכישת חברות ערך כמו אקסון מובייל, צ'יינה מובייל ואפל. 30% נוספים מהתיק יהיה על ידי מספר אגרות חוב ישירות או בדרך של תעודת סל על מדד תל בונד 60. את 20% הנותרים ממליץ צור להשקיע באפיק שקלי עם מח"מ בינוני של 4-1 שנים.

תמיר פישמן: חזרה לנורמליות

"המדינות המפותחות יובילו את ההתאוששות" כותב יניב אהרון, מנהל השקעות בתמיר פישמן. לדבריו אנו במסלול של "חזרה לנורמליות" ולכן בתיק ההשקעות יש להרכיב ממניות גדולות עם פריסת לקוחות גלובלית אשר יהנו ראשונות מההתאוששות הכלכלית.

תיק ההשקעות של תמיר פישמן מחולק למרכיב סולידי (70%) ומרכיב מנייתי (30%). מחצית מהמרכיב הסולידי בתיק מומלץ להחזיק אג"ח ממשלתי צמוד ולא צמוד ואת המחצית השנייה באג"ח קונצרני. בתיק המניות ממליצים לנו בבית ההשקעות על מספר מניות ותעודות סל.

המניה הראשונה היא אלביט מערכותשלפי הערכתו של אהרון תמשיך במגמת הצמיחה המואצת שלה. מניות נוספות בתיק הן בנק הפועליםבשל תמחור זול ביחס לשאר הבנקים ושיכון ובינוי בשל השיפור בזרוע הנדל"ן בחו"ל. עוד כותב אהרון כי כדאי לרכוש תעודת סל על מדד נאסד"ק 100, שכן מניות הטכנולוגיה יהיו הראשונות שירוויחו מהתאוששות כלכלית.

מבולבלים? גם אנחנו

בשורה התחתונה כל הגופים חיוביים כלפי שוק המניות אך ניגשים אליו בחשש מסויים. הצלקות של 2008 עוד נמצאות על גופם של מנהלי ההשקעות שלא ממליצים בפה מלא להסתער על שוק המניות.

למען האמת, האחידות בצפי החיובי של כולם קצת מדאיגה אותנו, בפעם האחרונה שכולם היו חיוביים ראינו מה קרה, בעיקר בחסכונות שלנו. מצד שני אסור להיות אחוזי פחד. חשוב וכדאי להישאר בשוק לאורך זמן. לא משנה איך תבחרו לעשות זאת. דרך בית השקעות, היועץ בבנק או לבד, קצת שכל ישר והרבה אורך רוח ישיגו לכם תשואה מצויינת. בהצלחה ב-2010.

22 תגובות לכתיבת תגובה