צילום: אוראל כהן

צילום: אוראל כהן

שורת הרווח - ביום עדכון המדדים: ביקושים של 2 מיליארד שקל במסחר הנעילה

לקראת עדכון המדדים בסוף החודש, כלכליסט מציג את רשימת הביקושים וההיצעים שיזרימו תעודות הסל למניות בבורסה, ומנתח את ההשפעה הצפויה על מדד תל דיב-20. עזריאלי צפויה לרכז את היקף הביקושים הגבוה ביותר - 174 מיליון שקל

האפקט המשמעותי של שינוי שיטת קביעת המשקולות של המניות במדדים יבוא לידי ביטוי בעודפי ביקוש והיצע שיזרימו תעודות הסל במסחר הנעילה המיוחד ב־30 ביוני. מי שיעמדו במרכז תשומת הלב יהיו "מניות המאגר" - קבוצת מניות העונה לקריטריונים החדשים של הבורסה בנוגע להשתייכות למדדים המובילים.

מאמר זה הוא השלישי בטרילוגיה של מאמרים שפורסמו ב"כלכליסט" על עדכון המדדים הקרוב. במאמר זה נציג את תוצאות הניתוח של כל ההערכות שלנו לעדכון הקרוב, תוך יישום שיטת המשקולות החדשה. הטבלה המצורפת מציגה תמונת מצב הכוללת את כל הביקושים וההיצעים שתעודות הסל צפויות להזרים למניות בשלב מסחר הנעילה של יום רביעי הבא. יש לציין כי הנתונים המוצגים כאן תלויים בנכונות ההערכות שפרסמנו כאן בשבוע שעבר בנוגע לעדכון המדדים. אם חלקן יתבררו כלא נכונות (ביום חמישי בערב), אזי עודפי הביקוש וההיצע ישתנו בהתאם.

שינוי הכללים

עדכון המדדים הקרוב יגרום לעודפי ביקוש והיצע מהותיים בקרב רוב המניות, ובעיקר בקרב אלה הנסחרות במדד יתר ת"א (שיחליף את יתר־120) ותל דיב־20. יש לכך שלוש סיבות:

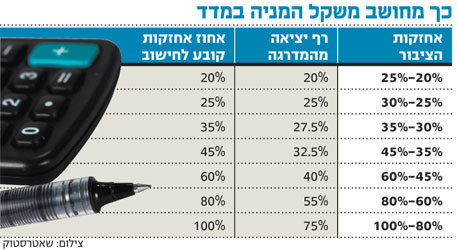

1. שיטת המשקולות החדשה, בה שיעור אחזקות הציבור הקובע לכל מניה לא זהה לשיעור האחזקות בפועל (אלא נקבע לפי קבוצות של שיעור אחזקות ציבור - ראו בטבלה משמאל).

2. שינוי המשקולות במדד תל דיב־20 ממשקולות לפי שווי שוק למשקולות אחידות.

3. שינוי המשקולת המקסימלית במדד, מהלך שישפיע על המשקולות במניות הנסחרות במדדי ת"א־25, ת"א־100 ותל טק־15.

לשינוי שיטת המשקולות יש השפעה גדולה במיוחד על עודפי ההיצע והביקוש הצפויים. נבהיר זאת באמצעות דוגמה. ניקח שתי מניות של חברות בעלות שווי שוק זהה - מיליארד שקל. במניה הראשונה יש שיעור אחזקות ציבור של 35% ובשנייה - 34.99%. נכון להיום, המשקולת של שתי החברות במדד תהיה כמעט זהה. אולם, לאחר השינוי, המניה ששיעור אחזקות הציבור בה עומד על 35% תשויך לקבוצת המניות בטווח שיעור אחזקות ציבור של 35% ל־45%, ולכן המשקולת שלה במדד תיקבע לפי שיעור אחזקות ציבור של 45%. משקולת החברה השנייה, שבה כאמור שיעור אחזקות ציבור הוא 34.99%, תיקבע לפי המדרגה של בין 30% ל־35%, כלומר - 35%. התוצאה היא הפרש של 28% (!) בין המשקולות של שתי המניות במדד (ראו הרחבה בטבלה משמאל).

כללי המשקולות החדשים היו אמורים לתת לחברות מוטיבציה להגדיל במעט את שיעור אחזקות הציבור, וזאת כדי להשתלב במדרגה גבוהה יותר. בפועל, רק מבני תעשיה הגדילה את אחזקות הציבור שלה, ולכן ב־30 ביוני מנייתה תזכה לעודף ביקושים.

כך בוצע החישוב

לצורך החישוב של עודפי הביקוש וההיצע הצפויים בנינו מחדש את מדדי המניות לפי שיטת המשקולות החדשה (כאשר המשקולת נקבעה לפי שיעור אחזקות הציבור במניה במסחר הנעילה ב־15 ביוני) ולפי הרכב המדדים הצפוי החדש. בשלב השני הפחתנו את המשקולת החדשה של כל מניה מהמשקולת הנוכחית שלה, וקיבלנו את השינוי הצפוי במשקולת של כל מניה בכל מדד. במקביל סכמנו את אחזקות הציבור נטו (לונג פחות שורט) בתעודות הסל על אותם מדדי המניות (נתונים שפורסמו על ידי מנהלי תעודות הסל ונכונים לסוף מאי). בשלב השלישי הכפלנו את השינוי של המשקולת באחזקות הציבור בתעודות הסל על כל מדד וקיבלנו את עודף הביקוש או ההיצע שייווצר לכל מניה בכל מדד. סיכום סך ההשפעות על כל מניה נותן את עודף הביקוש או ההיצע הכולל שיוזרם לכל מניה.

קללת תל דיב־20

בצד עודפי הביקוש הצפויים בולטות חמש מניות, הצפויות להיכנס למדד תל דיב־20: כלל תעשיות, איתוראן, מעברות, כיל ופורמולה. במעברות צפוי ביקוש של 15% מהסחורה הצפה במניה (המניות שבידי הציבור ובידי המוסדיים) ובפורמולה - 11%. נוסף על כך, גם מניות שצפויות להישאר במדד, והמשקולת היחסית שלהן בו נמוכה מהותית מ־5% (רמי לוי, גולף, מטריקס, סקיילקס, אמות, מליסרון וגב־ים), יזכו לביקושים ערים. הציפיות לאותם ביקושים הן המסבירות את הזינוק במחיר של אותן מניות מתחילת החודש. לאחר העדכון, מניות אלו צפויות לאבד חלק מהפרמיה שקיבלו בחודש הזה, מה שייצור לחץ שלילי על מדד תל דיב־20. מנגד, השפעת שינוי שיטת המשקולות במדד כמעט שלא השפיעה על המניות הגדולות במדד, שכן ההיצע קטן יחסית לשווי השוק שלהן.

מדד תל דיב־20 יכול להוות דוגמה מצוינת להשקעה לפי אפקט המדד. רכישה מוקדמת (בתחילת יוני) של מניות שצפויות להיכנס למדד השיגה עד עתה תשואה גבוהה בהרבה מתשואת השוק. גם רכישת מניות שמשקולתן צפויה לעלות השיגה תשואה טובה. כרגע, השאלה שנשארת פתוחה היא האם תינתן פרמיה נוספת במניות הללו בשבוע הקרוב, כלומר לפני העדכון בפועל.

משקיע שיבקש לנצל ברגע האחרון את אפקט המדד ירכוש מניות הצפויות לרכז ביקושים מתעודות הסל, ויקווה שההיצע במסחר הנעילה של 30 ביוני לא יכסה את הביקוש. אם אכן כך יהיה, מחיר המניה יעלה ובמסחר הנעילה הוא יוכל למכור אותה ברווח.

עם זאת, השקעה זו מסוכנת כיוון שיכול לקרות מצב שבו עוד משקיעים, שנערכו מראש לעדכון המדדים, יזרימו היצע בהיקף גדול מהביקוש שיוזרם על ידי תעודות הסל, ויהיו מוכנים למכור את המניה בהפסד שכן על פי רוב, בימים שלאחר הכניסה אל המדד המניות מאבדות חלק מהפרמיה שלה זכו לפני כניסתן אליו. במצב כזה השקעה במניות הללו עלולה להסתיים בהפסד. היערכות המשקיעים לעדכון המדדים הקרוב באה לידי ביטוי במניות שצפויות לקבל עודף ביקוש מהותי - הן בזינוק במחיריהן והן בעלייה במחזורי המסחר בהן. למשל, מחזור המסחר הממוצע היומי של מניית מעברות זינק מ־600 אלף שקל בחודש מאי ל־3.6 מיליון שקל ביוני. במניית פורמולה נרשמה בין מאי ליוני עלייה ממיליון שקל ל־2.8 מיליון שקל.

לעקוף את תעודת הסל

בכל עדכון מדדים נוצרת פרמיה בחלק מהמניות הנכנסות למדד. כידוע, בשוק ההון אין ארוחות חינם, ומישהו בסופו של דבר משלם את הפרמיה הזו. בפועל, מחזיקי תעודות הסל הם אלה שמשלמים את הפרמיה, שכן הם רוכשים את המניות הנכנסות למדד במחיר גבוה מדי, ומוכרים את אלו היוצאות מהמדד במחיר נמוך מדי.

בדרך כלל, ההשפעה של כל עדכון על רוב המדדים מתבטאת בשברי אחוז בודדים, ואז ההשפעה על מחזיקי תעודות הסל נמוכה מאוד. אולם, בעדכון הקרוב ההשפעה הצפויה על מדד תל דיב־20 יכולה להסתכם ב־2%–3%, והיא נובעת מהעובדה שחלק מהמניות ייכנסו למדד במחיר גבוה, והן צפויות לאבד חלק מהפרמיה שלה זכו כבר במהלך החודש הראשון שבו ייסחרו במדד החדש. כמו כן, צפוי גם תיקון במניות שזכו לפרמיה בעקבות עליית המשקולת היחסית שלהן במדד. תיקון זה יתרחש במקרים שבהם המשקולת של המניה תהיה כבר 5% ולכן הוא יהיה מהותי יותר.

מסיבה זו, בחודשיים הקרובים מדד תל דיב־20 עלול לרשום תשואת חסר יחסית למדד ת"א־100. לכן, מומלץ שלא לרכוש בתקופה זו תעודות סל על תל דיב־20, אלא להעדיף השקעה בתעודות על מדד ת"א־100.

היבט נוסף בהעדפות הציבור בתחום ההשקעה בתעודות הסל הוא האחזקה במדד הבנקים. האחזקה המצרפית של הציבור במדד זה באמצעות תעודות סל מסתכמת ביותר מ־2 מיליארד שקל. תעודות אלו גובות בממוצע עמלה של כ־0.5%, ולכן הציבור משלם עליהן עמלה כוללת בהיקף של יותר מ־10 מיליון שקל בשנה. יש לציין כי תעודות אלו מחזיקות בחמש מניות בלבד, כאשר 80% מהמשקולת שלהן נובעים מלאומי ומהפועלים. מסיבה זו קל לבנות באופן עצמאי תיק שישיג תשואה דומה למדד הבנקים, ובכך לחסוך את העמלה הגבוהה המשולמת למנהלי תעודות הסל.

השינויים רק ייפחתו

במסחר הנעילה של ה־30 ביוני יחליפו ידיים בין תעודות הסל לציבור יותר מ־2 מיליארד שקל, כאשר מחזור המסחר הכולל יהיה גבוה יותר כיוון שסכום זה לא כולל רכישות של מניות בין תעודות הסל עצמן. ההיערכות לאותם עודפי ביקוש והיצע באה לידי ביטוי במחירי המניות כמה שבועות לפני יום העדכון, כאשר מניות שצפויות להציג עודפי ביקוש הפגינו עלייה באותה תקופה (ואמורות לתקן כלפי מטה לאחר קבלת הביקושים בפועל), ומניות שצפויות להציג עודפי היצע הפגינו לרוב ירידה באותה תקופה (ואמורות לתקן כלפי מעלה לאחר קבלת ההיצעים בפועל). החל מעדכון המדדים הבא, שיחול באמצע דצמבר, היקף השינויים במדדים ובמשקולות המניות צפוי להיות נמוך לעומת העדכון הקרוב, שכן הכללים החדשים שנקבעו נועדו לצמצם את כמות הרעשים שיוצרות תנודות יתר של מניות בין מדדים.

הכותב הוא כלכלן בחברת הייטק

22 תגובות לכתיבת תגובה