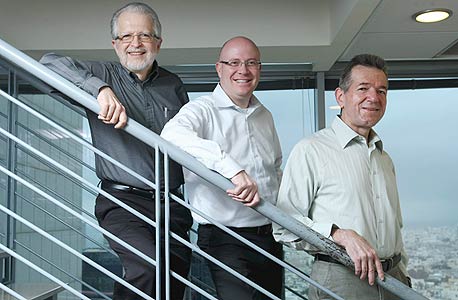

צילום: שוגר דיויד

צילום: שוגר דיויד

"בשוק ההון מקובל לפתח מגלומניה"

קרוב ל־20 שנה עובד רפי קסל כמנהל השקעות באנליסט, מוערך מאוד בשוק אבל כמעט לא מוכר מחוץ לתעשייה. במשבר הוא למד שלא תמיד כדאי להיות רחוק מהממוצע, במיוחד בעולם שבו מודדים אותך בכל יום וחודש. "זה כמו מירוץ של 2,000 מטר שבמהלכו מודדים את הרצים בכל 60 מטר", הוא אומר "זה חסר משמעות לחלוטין"

כמעט 19 שנה עובד רפי קסל באנליסט, ובשנה האחרונה הוא מכהן כמנהל ההשקעות הראשי של בית ההשקעות. הבורסה עולה, יורדת, מגלה סימנים של מאניה ודפרסיה ונרגעת שוב ושוב. פני השוק עצמו משתנים: בתי השקעות כמו פריזמה קמים ונופלים, אחרים כמו אקסלנס ופסגות נמכרים - ובאמצע כל זה יושב קסל, בתפקידו הכמעט נצחי, שאחראי לחינוכם הפיננסי של לא מעט פיגורות בענף.

"המוצר שאני מוכר הוא אינטלקט", הוא אומר. "למכור מכוניות משומשות אני ממש לא יודע, כי אני גרוע בלהתמקח. אני לא יודע לדרוש ולרוב אני הוא זה שמוותר. אני לא איש עסקים ממולח וכוחני, וכשמתקשרים אליי ומבקשים תרומה בסוף אני תמיד נותן. עם התחרות אני מתמודד מול מסך המסחר".

בניגוד לאנשים כמו רועי ורמוס או גבי רביד, פניו של קסל (51) אינן מוכרות מחוץ למעגל הקטן של שוק ההון. אפילו בגוגל, שמלא בתמונות של כל אנליסט מתחיל, אי אפשר למצוא תמונה שלו - אחד ממנהלי ההשקעות המוערכים ביותר בשוק.

"בשוק ההון מקובל לפתח מגלומניה", הוא אומר בחיוך. "אבל אותי בחיים לא יראו נותן תחזית, כי אני יודע שהסיכוי להצליח הוא תמיד 50%. בטווחים הקצרים יש המון מקריות, הכל עניין הסתברותי. אתה מנסה לנבא על סמך המידע שיש לך היום דברים שיקרו בעתיד, ושום דבר לא ודאי".

אז מה שמנהלי השקעות עושים זה סוג של הימור?

"להימור יש קונוטציה שלילית. להשקיע תוך ידיעה שאתה יכול לטעות, ולהתחשב במה שקורה אם אתה טועה — זה ניהול השקעות. זה דבר אחד להפסיד 10% ודבר אחר לגמרי להפסיד 95%".

מה מאפיין מנהל השקעות טוב?

"לדעתי צריך שלמנהל השקעות יהיה אגו קטן מאוד. זה חשוב, כי אחרי שורה של אירועים מקריים שהולכים לטובתך אתה משוכנע שאתה גאון, ופתאום יש לך ביטחון של גאון לעשות את הצעד הבא. לכן צניעות זה חשוב. להשתמש מעט במילה 'אני'.

"אתה צריך להבין ולהפנים שחלק גדול מהאירועים הם מקריים, עד כמה שזה מאכזב. להבין את הקונטקסט שאתה נמצא בו: יש הרבה מקצועות עם אלמנט קטן יותר של מקריות, כמו רופא שיניים או מנצח; ניהול השקעות כולל אלמנט של מקריות בטווח הקצר.

"גם העיתונים מעודדים את זה. כותבים: 'וואו, הוא היה מנכ"ל כל כך מוצלח, איך הוא נפל'. וורן באפט אומר שאם מנכ"ל טוב מגיע לעסק גרוע - העסק שומר על המוניטין שלו. נכון שיש הרבה מקומות שבהם מנכ"ל יכול להועיל או להזיק, אבל יש גם עסק כל כך גרוע שהוא לא יכול להועיל, ועסק כל כך טוב שכל אידיוט יכול לנהל אותו. מנכ"ל אחר בסלקום, למשל, לא היה מגיע לתוצאות אחרות".

המשבר: יכולתי יותר

קסל משדר רוגע ונינוחות, ונדמה כי דבר לא יצליח להוציאו משלוותו. אלא שלא כל כך מזמן - לפני כשנתיים בערך - הוא נאלץ להתמודד עם המכה הקשה שספג אנליסט בגלל המשבר העולמי. בשיאו של המשבר איבד תיק ההשקעות של לקוחות אנליסט עשרות אחוזים, מעבר למתחרים בענף, לנוכח החשיפה הגבוהה של התיקים לאג"ח קונצרניות. בימים ובשבועות הללו הילכו עובדי אנליסט שפופים במסדרונות, ושיחות טלפון מלקוחות זועמים נהפכו לדבר שבשגרה.

"לא היינו במצב מרומם במיוחד", מודה קסל. "היינו רגילים להצלחות בהשקעות ומאוכזבים מאוד מהתוצאה הזמנית. לקחנו את זה מאוד קשה, היתה אכזבה מהתוצרת שייצרנו. כל אנשי ההשקעות הרגישו רע מאוד. התוצאה המצטברת באותו רגע לא אפיינה אותנו".

אבל אתה עצמך אמרת שיש פה מידה בלתי מבוטלת של מקריות.

"נכון, אבל מצד שני אתה תמיד אומר לעצמך 'יכולתי לעשות יותר טוב'".

בנקודת זמן כזאת ההחלטה להישאר עם התיק הקיים היתה מובנת מאליה?

"לא עלה בדעתנו למכור. היו פדיונות ויכולנו עקרונית למכור את כל התיק, יכולנו כמו פריזמה להקטין סיכון גם איפה שלא היה הגיוני - אבל פעלנו הפוך. הבעיה היתה שלא ידענו בוודאות, מבחינת לוח זמנים, מתי הסיפור הזה ייגמר. אני מניח שאם המשבר היה נמשך עוד שנה המצב באנליסט היה קשה".

פקפקת ביכולות שלך?

"ברמה הטקטית ברור שלא פעלנו נכון, כי עובדה שהשוק ירד אחרי שקנינו. המשבר גרם לי אכזבה מהתוצר שלי באותו רגע, אבל בהרבה מקרים אתה יכול להיות צודק בדיעבד אבל קודם לכן להרגיש מטומטם".

היתה עזיבה מאסיבית של לקוחות?

"רוב הלקוחות ההיסטוריים של אנליסט סמכו עלינו, אבל זה לא הלקוח הטיפוסי. במשבר הזה התנודה עברה את הסף של הרבה לקוחות, אפילו החסינים שבהם. היתרון של אנליסט הוא שיש לנו Say, אנחנו לא במרכז השוק, אחרת לא צריך אותנו".

הצורה שבה אתה מנהל השקעות השתנתה בעקבות המשבר?

"אני בדרך כלל משקיע את הכסף האישי שלי במניות או בכסף שממתין לקניית מניות. בכסף האישי שלי תנודתיות בכלל לא מעניינת אותי - כל מה שאין לו ייעוד ברור בטווח הקצר הולך אצלי למניות, וזה הוכיח את עצמו. כשאני מנהל את הכסף שלי אני יכול להגיד ולעשות מה שאני רוצה, אבל ברגע שללקוחות שלי משנה רמת הסיכון, אז מובן שגם לי זה משנה.

"כחלק מהפקת לקחים מהמשבר, כיום אני מעדיף לא להתרחק יותר מדי מהבנצ'מרק התיאורטי של 'איפה כולם משקיעים כרגע'. נכון, הלקוחות שבאים לאנליסט רוצים ליהנות מהערך המוסף שאנחנו מציעים, אבל בסביבה כזאת, שבה בודקים את הביצועים שלנו ברמה יומית, להתרחק מאוד מהבנצ'מרק ולטעות - ולו באופן זמני - זה בלתי אפשרי. באופן אישי אני חושב שאם המטרה היא חיסכון ארוך טווח, אז צריך להגיע לתחנה הסופית עם כמה שיותר תשואה, ואם לא צריך למשוך את הכסף בדרך אז המסלול לשם פחות חשוב. מי שמסוגל להגיד לי: 'קח את הכסף, נדבר עוד 15 שנה' - זה ייתן לו הרבה יותר".

ובמשבר לא דאגת לכסף האישי שלך?

"את עושה צחוק? הסיטואציה לא היתה נעימה ברמה של הלקוחות, בכסף שלי הייתי הכי רגוע".

הדרך: משקיע, לא מנהל

ניהול השקעות הוא לא משהו שקסל רצה לעשות עוד כשהיה ילד. "הייתי קורא את הספורט ועל הדפים של הכלכלה מדלג, ממש לא התעניינתי בבורסה", הוא אומר. כנער חיפאי למד בריאלי, ומפאת גובהו (1.86 מטרים) התגלגל באופן טבעי לכדורסל, בנבחרת בית הספר ובהפועל חיפה. כשסיים את שירותו הצבאי הלך ללמוד כלכלה ("משהו תכליתי") ופסיכולוגיה ("כדי שלא יהיה לי משעמם") באוניברסיטה העברית.

"במהלך התואר בפסיכולוגיה גיליתי שאני אוהב כל מה שקשור לקבלת החלטות בתנאי אי־ודאות", הוא מספר, "החלטתי ללכת לכיוון הזה, של בחירת תיק השקעות בתנאי אי־ודאות".

אלא ששוק ההון של אמצע שנות השמונים לא חיכה לקסל. "השוק היה אז בחיתולים, הוא רוכז על ידי הבנקים פלוס כמה מנהלי תיקים סהרוריים בשולי התעשייה", הוא מספר. "שלחתי מכתבים לכולם. לא היה לי הרבה מה להציע חוץ מציונים טובים, אבל בדיוק אז בנק לאומי הקים את אופק, חברה לניהול תיקים, וחיפש אנליסטים. עברתי לתל אביב והתחלתי בתור שוליית אנליסט".

מה עושה שוליית אנליסט?

"כתבתי דו"חות תשואה. זה מצחיק כי היום יש מערכות מחשב שעושות את זה. אחר כך התקדמתי לדרגת אנליסט ובסוף למנהל תיקים. לא היה לי יעד, אז עוד לא היה לאן לשאוף - לא היו כמעט חברות ניהול תיקים".

בתקופתו של קסל באופק הוא חנך לא מעט אושיות מוכרות בשוק ההון, בהן גם ענת לוין, היום משנה למנכ"ל בנק הפועלים ועד לאחרונה מנהלת ההשקעות הראשית של מגדל, "בחורה מאוד אינטליגנטית" לדבריו.

זה לא קצת קשה לראות שלוין מתקדמת ואתה נשאר במקום?

"האמת היא שאף פעם לא רציתי להיות במקום הזה. ככל שאתה זז יותר במעלה הסולם אתה פחות עוסק בהשקעות נטו. אם הייתי רוצה להתקדם במסלול דומה לזה של ענת הייתי עושה את זה באופק. מי שרוצה להיות מנהל גדול מוצא את עצמו בסופו של דבר מתרחק מהמקצוע, ואני בכלל לא אוהב לנהל אנשים".

לאחר שמונה לאחראי מנהלי תיקים באופק החליט קסל לעבור לאנליסט, בתור העובד ה־14 בחברה.

למה לעזוב מקום בטוח כמו בנק לטובת סוג של סטארט־אפ?

"באופק הייתי מנהל. לא רציתי אקטיבית לעזוב, אבל כשפנו אליי ראיתי שאמנם מדובר בסטארט־אפ - אבל סטארט־אפ רווחי שעוסק בהשקעות. קפצתי על המציאה, זה התאים בדיוק לאופי שלי. לכאורה כשעזבתי את אופק חזרתי שמונה שלבים אחורה, אבל מהרגע שהגעתי לאנליסט לא רציתי לעבור לאף גוף אחר. אני לא רואה את עצמי עובד בתור שכיר בגוף אחר. אנשים נשארים הרבה זמן רק במקום שבו טוב להם".

אבל גם היום אתה מנהל אנשים.

"אצלנו זה לא כמו שהיה אצל ענת במגדל, גייסות של 50 איש. מנהלי ההשקעות שלצדי הם אהוד ושמואל (שילוני ולב, בעלי השליטה באנליסט - ר"ב). אנחנו עושים דיונים ושותפים לקבלת ההחלטות".

ומה פחות אהוב עליך בעבודה היומיומית?

"לאחרונה, עם כל השינויים בתעשייה, אני מוצא את עצמי עוסק פחות בניהול השקעות ויותר ברגולציה ובשיווק. אנחנו מתלוצצים ואומרים שפעם זה היה 90% ניהול השקעות ו־10% רגולציה - והיום להפך".

הפסיכולוגיה: לא לאשליה

שינוי אחד בשוק ההון שקסל לא בדיוק רווה ממנו נחת הוא המדידות היומיומיות. "בפברואר 95' היתה מפולת אג"ח בבורסה. את יודעת למה זה קרה?", הוא שואל, "כי לראשונה התפרסמו התוצאות של ביצועי שנת 94' בקופות הגמל. לפני כן המידע לא היה שקוף ולא עניין את הלקוחות. היום המצב הפוך, בכל חודש עושים סיכומים, בודקים תשואות, אפשר לעבור למתחרה בכל עת. זה ממש לא מועיל ללקוח".

אז צריך לחזור לעולם בלי מדידת תשואה יומית וחודשית?

"קשה לחזור לתקופת האבן כשיש בבית טלוויזיית LCD, אף על פי שזה יהיה טוב ללקוחות. הבדיקות היומיות מספקות בעיקר צרכים פסיכולוגיים, אבל זו טעות. כל המדידות הקצרות מודדות רעשים סטטיסטיים. זה כמו מירוץ של 2,000 מטר שבמהלכו מודדים את הרצים בכל 60 מטר. זה חסר משמעות לחלוטין.

"כשוורן באפט היה בן 20 וקצת הוא לקח כסף מלקוחות ואמר להם שהוא לא מדווח להם מה הוא עושה, ושהכסף סגור לכמה שנים. אלה תנאים שבהם אפשר להתבטא בהשקעות".

והפסיכולוגיה אינה משחקת תפקיד אצל מנהל ההשקעות עצמו?

"יש הרבה הטיות פסיכולוגיות שאני מכיר ולא יכול להימנע מהן לגמרי, אבל אני מודע להן. במשבר היו הרבה ניירות שתומחרו בצורה לא הגיונית. אני לא נותן ריספקט לשוק בכל רגע נתון, כי אנשים פותחים 'כלכליסט' ונכנסים לפאניקה ורצים למכור - זה עדיין לא אומר שזה השוק.

"אחת הדוגמאות להטיה הפסיכולוגית הזאת היא מה שקרה לנאסד"ק בפברואר 2000, הוא הגיע ל־5,100 נקודות, השוק הכי משוכלל ויעיל שיש, עם מיטב האנליסטים. עברו עשר שנים והיום הוא עומד על 2,300. זיהיתי את זה אז אבל לא הימרתי נגד השוק, פשוט לא נגעתי. צריך היה אז להיזהר מההטיה הפסיכולוגית".

גם אתה נפלת קורבן להטיות פסיכולוגיות?

"כן. הנטייה שלנו כארגון, וגם שלי באופן אישי, היתה תמיד ללכת לחברות קטנות יותר ולעשות חישובים שלפיהם האמנו שאנחנו קונים משהו זול במיוחד. אנחנו אוהבים לקנות בזול, אבל בדיעבד מתברר לפעמים שהמוצרים הזולים פחות איכותיים, ואולי היה עדיף לקנות יקר אבל איכותי.

"לפעמים אתה מגיע למצב שאתה משלה את עצמך שמשהו יותר טוב ממה שהוא באמת. לפעמים יותר שווה לקנות חברה מצוינת במחיר מלא מאשר לקנות בהנחה משהו מידרדר, שגם יכול להגיע לתהום. אנחנו בהחלט נלחמים בנטייה הזאת, גם עכשיו".

אם כך אתה לא מאמין באנליסטים?

"לאנליסט סל סייד יש תפקיד אחר מאשר לנו, כי אנחנו אחראים על תשואה לאורך זמן. הם מאוד בעניינים, נפגשים עם החברות והכל, אבל הם בהחלט לא יכולים להגיד 'החברה זולה מאוד וזו השקעה טובה לטווח ארוך' כי הם צריכים קטליזטור. הם מתחילים להתעניין בחברה כשהכל הולך טוב, ואז אומרים שימשיך ללכת טוב. אם יש תקלה הם מפסיקים לעקוב או משנים דעה. לנו אין פריבילגיה כזאת.

"אנחנו קוראים ניתוחים של אנליסטים, כחומר גלם. עוד לא קראתי דו"ח של אנליסט שאומר 'המכירות יורדות, הרווחיות נמוכה, אבל זו השקעה טובה'. מי יגיד דבר כזה? הוא חייב לראות התהוות של תהליכים חיוביים קודם לכן. אני צריך לזהות את זה עוד לפניו".

הביקורתיות: לא לסמוך

על אף הנינוחות, קסל הוא אדם תחרותי, והוא עצמו מודה בכך. "תמיד היה לי צורך להצטיין", הוא אומר. "פעם הייתי מתעצבן נורא כשהפסדתי. נרגעתי מאז, אבל הישגיות תמיד היתה חלק מהאופי שלי".

קסל נשוי ואב לשתי בנות, האחת בצבא והשנייה בכיתה י'. המשפחה מתגוררת בנאות אפקה.

עד כמה העבודה שלך פוגעת בחיים האישיים?

"אני מגיע לעבודה ב־9 בבוקר ונשאר עד שש וחצי־שבע. בהחלט אפשר לנהל חיים אישיים לצד ניהול השקעות. אני חושב שאם אתה חוזר הביתה וממשיך לעקוב אחרי השווקים באופן שוטף זה לא מועיל לשום דבר. אני מקבל סמסים אחרי שעות העבודה על מה קורה במסחר בחו"ל, אבל מה זה משנה אם השוק שם יורד או עולה? אני לא יכול לעשות כלום בקשר לזה".

איזו עצה היית נותן למנהל השקעות מתחיל?

"להיות מאוד ביקורתי ובעל חשיבה עצמאית, לא לסמוך באופן אוטומטי על אחרים - לא משנה מי ומה הם. זה בא לידי ביטוי באינטראקציה עם החברות: אני ממש לא חושב שהמנהלים שלהן רמאים, אבל הם אופטימיים מטבעם. בגילי ראיתי מספיק פערים עצומים בין מה ששמעת ומה שקרה בפועל - בלי שרימו. הרי רוב אנשי ההייטק לא היו רמאים ב־99'.

"מי שיש לו נטייה לזרום יפסיד כסף בשוק ההון. אני זוכר עד היום שבמרץ 2000 כל הקרנות המנייתיות עשו 40% ואני 14% וידעתי למה: כי כולם רוכבים על ההייטק ואני לא. באותו זמן היה לי ברור שאני לעולם לא אחזיר את הפער שיצרתי. זה היה סוג של משבר.

"כשגוף מוסדי נותן את הכסף שלו לניהול תיקים הוא עושה טבלה שבה דירוג התשואות של כל התיקים. אחרי שנה מוציאים את האחרון ונותנים את הכסף לראשון בטבלה. בפברואר 2000 ניהלתי תיק לגוף מוסדי, ומכיוון שלא היתה לי חשיפה להייטק הייתי מקום אחרון בדירוג והם העיפו אותי. אף אחד לא בדק מה קרה לי מאז לעומת אלו שנשארו בדירוג והצטיינו. מי שהיה מנהל השקעות פחדן הוביל ב־2008, אבל היה אחרון ב־2009".

10 תגובות לכתיבת תגובה