צילום: יובל חן

צילום: יובל חן

הבשורה תגיע משיקגו

שוק המניות האמריקאי ממשיך לרשום ירידות מחשש להמשך ההאטה. אולם הנסיקה האחרונה במדד מחוז שיקגו של הבנק הפדרלי - שהוכיח את עצמו כחזאי מהימן של יציאה מתקופות מיתון מאז שנת 1967 - רומזת כי ייתכן שהשוק מבצע תמחור יתר של המיתון

שוק המניות האמריקאי ממשיך לרשום ירידות שערים מאז אמצע חודש אפריל, על רקע נתוני מאקרו מעורבים וחששות המשקיעים מפני המשך ההידרדרות בתנאים הכלכליים השוררים בגוש היורו והשלכותיה הצפויות על הכלכלה האמריקאית. בחינה של הנתונים הכלכליים הנוכחיים בארצות הברית מעידה כי המצב אינו נורא כל כך במחוזותיו של הדוד סם, ועל פי הנתונים של מדדי האינדיקטורים המובילים, נראה כי הכלכלה נמצאת בנתיב נכון לעבר התאוששות, ואף צמיחה בטווח הבינוני. אם כן, מדוע נמשכת המגמה השלילית בשווקים, ומה יכולים לספר לנו מדדי האינדיקטורים המובילים על מצב הכלכלה האמריקאית והמגמות העתידיות בימים שלאחר חגיגות יום העצמאות ה־234 של ארה"ב?

בעולם הפיננסי ישנם כמה מדדים המשמשים כאינדיקטורים מובילים. מדדים אלה מורכבים מפרמטרים כלכליים, אשר יחדיו אמורים לחזות בסבירות גבוהה את הפעילות העסקית בכלכלה. מרבית הגופים הפיננסיים והכלכלנים נעזרים במדדים אלה לצורך בחינת התפתחויות וביצוע תחזיות מאקרו־כלכליות, אשר על פיהן נקבעת אסטרטגיית ההשקעה של גוף זה או אחר.

לנבא את המחזוריות

The Chicago Fed National Activity Index, או בקיצור מדד CFNAI, הוא אחד המדדים הטובים ביותר מבין מדדי האינדיקטורים המובילים, אם לא הטוב שבהם, והוא משמש ככלי עזר לחיזוי המחזוריות הכלכלית העתידית בארה"ב. מדד זה, המפורסם על ידי הבנק הפדרלי במחוז שיקגו, בנוי מפרמטרים כלכליים רבים, ומטרתו לעקוב אחר שינויים בפעילות הכלכלית ובמגוון רב של סקטורים בארה"ב.

בכך מציג המדד תמונה מהימנה של מצב הכלכלה המובילה והמשפיעה בעולם. מחקרים שבוצעו על ידי הבנק הפדרלי (Federal Reserve) והאוניברסיטאות פרינסטון והרווארד הוכיחו כי מדד CFNAI סיפק במרבית המקרים משנת 1967 (המדד הושק ב־2001 אך נבחן רטרואקטיבית) אינדיקציות מקדימות ו"בזמן אמת" יחסית לנקודות מפנה במחזוריות הכלכלית ושינויים במגמות האינפלציה.

שקלול של 85 פרמטרים

מדד CFNAI הוא ממוצע משוקלל של 85 פרמטרים כלכליים, המשתייכים לארבע קטגוריות רחבות של נתונים. 1. ייצור והכנסה. 2. תעסוקה. 3. צריכה פרטית ודיור. 4. מכירות, הזמנות ומלאים. לכל פרמטר יש משקל משלו במדד, בהתאם לחשיבותו ולהשפעתו על מחזור העסקים של הכלכלה. עם הפרמטרים בעלי המשקל הרב ביותר במדד (מקסימום משקל במדד - 2%) נמנים נתוני ייצור של מוצרים בני קיימא, ניצולת כושר הייצור, ביקוש לחומרי גלם, מלאים עסקיים, שינוי במספר מועסקים, שיעור הכנסה פנויה ריאלית, התחלות בנייה למגורים, התחלות בנייה למסחר ותעשייה, מכירות קמעונאיות, סקרי מנהלי רכש ועוד רבים אחרים.

כאמור, מדד CFNAI מתפרסם אחת לחודש, ומציג את השינויים שחלו בחודש הקודם. לאור התנודתיות הרבה ברכיבי המדד החודשיים, נהוג לתת משקל רב יותר לממוצע הנע התלת־חודשי (CFNAI-MA3) של המדד, המספק תמונה קוהרנטית ועקבית יותר לגבי הצמיחה הכלכלית בארה"ב.

משנת 1967 ועד היום בחנה סקאלת הערכים של המדד רמת שפל של 4– ורמת שיא של 2+.

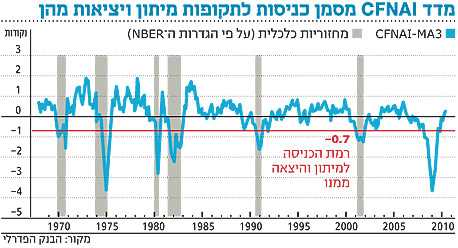

לצורך הבנת הערכים של המדד, יש לדעת כי ירידה של CFNAI-MA3 מתחת ל־0.7– לאחר תקופה של צמיחה מעידה בסבירות גבוהה כי המשק נכנס למיתון. ולהפך: כאשר CFNAI-MA3 עולה מעל ל־0.7– לאחר תקופה של מיתון, ישנה סבירות גבוהה כי הסתיים המיתון. רמת אפס של המדד מציינת כי הפעילות הריאלית מתרחבת בהתאם למגמת שיעור הצמיחה הממוצע ההיסטורי. ערכים שליליים מציינים התרחבות הנמוכה משיעור הצמיחה הממוצע ההיסטורי, וערכים חיוביים מעידים על צמיחה הגבוהה מהממוצע.

זיהוי מחזוריות כלכלית בשנים 1967–2010:

ה־CFNAI-MA3 היווה עד היום כלי עזר שימושי לזיהוי של כניסה או יציאה של הכלכלה ממיתון. כלי זה שימושי בעיקר מכיוון שההכרה במחזור עסקים על ידי NBER (גוף המשמש כקונצנזוס בעולם הכלכלי לקביעת תקופות של מיתון וצמיחה) נעשית בדרך כלל בפיגור של מספר רב של חודשים. אף שהמיתון של 1990–1991 הסתיים במרץ 1991, ועידת המחזוריות הכלכלית של NBER הכריזה על יציאה ממיתון רק לאחר 21 חודשים, בדצמבר 1992. ההכרזה הרשמית של NBER לגבי סיום המיתון של 2001, אשר הסתיים דה פקטו בנובמבר 2001, נעשתה רק ב־17 ביולי 2003, באיחור של כ־20 חודשים.

בכל אחד משבע תקופות המיתון האחרונות דייק ה־CFNAI-MA3 באיתות הכניסה למיתון, לאחר שירד מתחת לרמה הנמוכה מ־0.7–, וכן דייק באיתות היציאה ממיתון כשחזר מעל לרמה של 0.7–.

אז מה אומר לנו המדד כיום? מנתוני מדד CFNAI לחודש מאי עולה כי כלכלת ארה"ב צמחה בחודש זה מעל לשיעור הצמיחה הממוצע ההיסטורי כאשר ה־CFNAI-MA3 עלה לרמתו הגבוהה ביותר מאז חודש מרץ 2006, לאחר שעלה לרמה של 0.28+ לעומת 0.05+ בחודש הקודם. במקביל לפרסום תוצאות המדד פרסם הבנק הפדרלי הודעה כי נתוני המדד מעידים על בשלות הכלכלה האמריקאית להמשך מחזור כלכלי חיובי.

מניתוח לעומק של רכיבי המדד עולה כי הפרמטרים הנמנים עם קטגוריית הייצור רשמו את התרומה העיקרית למדד, כאשר פעילות הייצור התעשייתי צמחה בשיעור של 1.2% וניצולת כושר הייצור עלתה בחודש מאי לרמתה הגבוהה ביותר מאז אוקטובר 2008, ל־71.5% לעומת 70.8% בחודש הקודם. הפרמטרים הנמנים עם קטגוריית התעסוקה תרמו רק 0.06+ למדד לעומת 0.21+ בחודש הקודם, וזאת לאחר שמספר המשרות בשוק הפרטי עלה ב־41 אלף לאחר עלייה של 218 אלף בחודש הקודם. קטגוריית המכירות, הזמנות מפעלים ומלאים תרמה 0.06+ למדד לעומת 0.04+ בחודש הקודם - עלייה מתונה בלבד.

בצד השלילי בלטה קטגוריית הצריכה הפרטית והדיור, אשר תרומתה היתה שלילית חודש שני ברציפות, לאחר שהיקפי התחלות הבנייה ואישורי הבנייה ירדו גם בחודש האחרון.

לסיכום, 44 מתוך 85 אינדיקטורים רשמו תרומה חיובית למדד בחודש מאי, ו־41 רשמו תרומה שלילית. 44 אינדיקטורים רשמו שיפור מחודש אפריל למאי, 38 רשמו הידרדרות ושלושה נותרו ללא שינוי.

תוצאות המדד האחרונות משקפות תמונה מעורבת על הכלכלה האמריקאית: השיפור בפעילות הייצור נמשך, ומנגד נתוני שוק הדיור ואינדיקטורים משוק התעסוקה מכבידים על הכלכלה האמריקאית.

קורלציה עם השוק

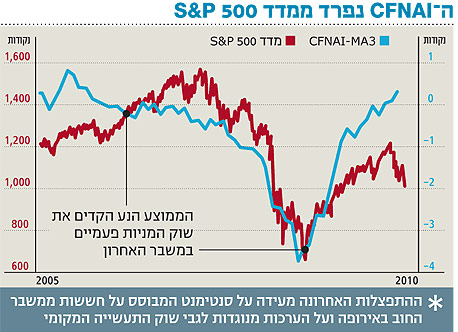

לאחר בחינה של מגמות היסטוריות משנת 1967 והרצת רגרסיות סטטיסטיות, מצאנו כי קיימת קורלציה חיובית בין מדד CFNAI-MA3 לשוק המניות, אך זה נכון רק לגבי חלק ממחזורי העסקים ההיסטוריים. במשבר האחרון מדד CFNAI-MA3 החל להתמתן כבר בתחילת 2006 עקב ירידה בביקושים לדיור, עליית מלאי הבתים והאטה בצמיחת ניצולת כושר הייצור ובפעילות הייצור בכלל.

אולם מדדי המניות המשיכו במסעם כלפי מעלה עד אוקטובר 2007, עת החלו הירידות החדות בשווקים עקב התפוצצות בועת הסאב־פריים. לעומת זאת, בתחילת 2009 אותת ה־CFNAI-MA3 על שיפור בפעילות הכלכלית, ושוק המניות הגיב יחסית מהר — אחרי חודשיים ימים — וסימן את יריית הפתיחה לראלי שנמשך כ־13 חודשים, עד אמצע אפריל 2010.

אולם בחודש אפריל החלו שוקי המניות בעולם לרדת עקב החדשות השליליות לגבי סבירות עולה לחדלות פירעון בגוש היורו. חדשות אלה לא פסחו על מדדי המניות המובילים בארה"ב, אשר ירדו בין 14% ל־17%. למרות ירידות השערים בשווקים, ה־CFNAI-MA3 המשיך לעלות בהובלת נתוני הייצור והתייעלות תפעולית במשק האמריקאי, וכך נוצרה התפצלות בין השניים.

אנו מעריכים כי התפצלות זו עשויה להיסגר בטווח של כמה חודשים קדימה. יציבות ושיפור כלכלי בארה"ב יתמכו בחזרה למגמה של עליות שערים בשוק המניות.

מצד שני, אם אכן חששות המשקיעים לגבי גל שני של התמתנות כלכלית יתממשו, הרי שדבר זה ישפיע על המדד הכלכלי, מגמת העלייה שלו, אשר החלה בינואר 2009, תיבלם, והמדד ייכנס לתקופה של ירידה.

ההתאוששות נמשכת

"הנתונים היבשים" בגזרת המאקרו ונתוני הדו"חות הכספיים האחרונים מעידים על המשך התאוששותה של הכלכלה האמריקאית. אולם אל לנו להתעלם מהעובדה כי נמשך השיפור האטי בשוק התעסוקה, ושיעור עיקולי הבתים ממשיך לעלות. גורמים אלה עשויים להשפיע לשלילה על מגזר הצריכה הפרטית, המהווה כ־70% מהתוצר האמריקאי. נוסף על כך, הצמיחה האטית בגוש היורו והחשש מפני זעזוע מערכתי אינם מוסיפים לביטחון הצרכנים והעסקים בארה"ב.

איננו צופים תחתית כפולה בכלכלת ארה"ב. הסבירות להתממשותו של תרחיש W היא קטנה. אולם אנו מעריכים כי קצב ההתאוששות של הכלכלה האמריקאית יתמתן בשנה הקרובה, דבר אשר יתבטא גם בעלייה מתונה יותר של מדד CFNAI.

לגבי מדד המניות, אנו מעריכים כי התנודתיות בשווקים תימשך, תוך הסתברות בינונית להמשך מימושים בטווח הקצר עקב האי־ודאות הגדולה לגבי נדבכים רבים מדי בכלכלה העולמית.

מצד שני, שוקי המניות כבר מתמחרים את מרבית החדשות השליליות והתחזיות הקודרות, וכתוצאה מכך שוויין של החברות הציבוריות ירד לרמות אטרקטיביות יחסית בפרספקטיבה היסטורית. להערכתנו, המגמה השלילית בשווקים מייצרת הזדמנות כניסה נוחה לשוק המניות לטווח הבינוני־ארוך, ולאור הסיכונים הרבים אנו ממליצים על רכישת מניות בכמה שלבים, עד אשר תחול התבהרות בתמונת המאקרו העולמית. כמו כן, אנו ממליצים על השקעות סלקטיביות הן ברמת המגזר והן ברמת המניה, תוך התמקדות במניות ערך ובמניות דיבידנד של חברות בעלות חוסן פיננסי ותזרים מזומנים יציב.

הכותב הוא אנליסט ואסטרטג ראשי באלומות ספרינט בית השקעות. האמור אינו מהוו ייעוץ השקעות

3 תגובות לכתיבת תגובה