צילום: אוראל כהן

צילום: אוראל כהן

ראיון "כלכליסט": מנכ"ל לאומי פרטנרס: "אני לא בטוח שהציבור מבין מה הוא קונה בהנפקות הגז"

לאחר 11 שנה בתפקיד מנכ"ל לאומי פרטנרס, אבי זלדמן להוט מתמיד למצוא השקעות חדשות לתיק של לאומי. בראיון ל"כלכליסט" הוא מדבר על החשש מהריצה של הציבור להנפקות הגז, על הסיכון בענף הביומד ועל הרגע שבו הבין שלאומי ייאלץ להיפרד מאחזקתו בפז. השקעה בתנובה? זלדמן לא פוסל

ישיבת הדירקטוריון של פז, אי שם בסוף 2006, מסתיימת. רגע לפני שהדירקטורים מתפזרים מבקש אבי זלדמן, מנכ"ל לאומי פרטנרס והנציג של בנק לאומי בדירקטוריון חברת האנרגיה, את רשות הדיבור. "בזה הרגע", הוא מציין באירוניה, "קבענו יחד שבנק לאומי יצטרך למכור בסופו של דבר את אחזקתו בפז".

באותה ישיבה אישר הדירקטוריון את המעבר של פז לתקינה החשבונאית הבינלאומית IFRS - מהלך שבו תמך גם זלדמן. המעבר העלה את ההון העצמי של פז אל מעבר ל־2 מיליארד שקל. וכך, במקביל להגדרת החברה כקונגלומרט (חברה הפועלת ביותר משלושה ענפים), נוצרו שני התנאים שחייבו את לאומי לבחור בין האחזקה בפז (15.7%) לאחזקה בקונגלומרט אחר שבו היא שותפה, החברה לישראל(18%). בלאומי התנגדו להגדרת פז כקונגלומרט, אך בנק ישראל נותר בעמדתו וחייב את לאומי לבחור. לאומי, ולא בפעם הראשונה, העדיף להישאר עם אחזקותיו בחברה שבשליטת סמי עופר.

יותר משלוש שנים מאוחר יותר, ביוני האחרון, מכר לאומי את מרבית אחזקותיו בפז תמורת 782 מיליון שקל וברווח נקי של 170 מיליון שקל. מי שהיה אחראי למכירה, ובתוקף תפקידו גם מנהל את תיק ההשקעות הריאליות של בנק לאומי, ששוויו כ־7 מיליארד שקל, הוא זלדמן בתפקידו כמנכ"ל לאומי פרטנרס. "אנחנו גוף שרעב לבצע השקעות: גם לפני שמכרנו את האחזקה בפז, קל וחומר אחרי שמכרנו את פז", אומר זלדמן בראיון מיוחד ל"כלכליסט".

"אחרי מכירת פז, יש מקום לעוד השקעות"

זלדמן (62) החל את הקריירה שלו בלאומי כרפרנט אשראי באזור הצפון וב־1987 מונה לחבר הנהלה. ב־1995 החליטה מנכ"לית בנק לאומי גליה מאור למנות את זלדמן למנהל־על של שלוש חטיבות: הקמעונאית, המסחרית (שנוהלה על ידי גיורא עופר, מנכ"ל בנק דיסקונט הפורש) והחטיבה לבנקאות פרטית והשקעות. "ב־1999 הושלם התהליך של הפיכת החטיבות האלו לעצמאיות לכל דבר ואני פניתי לאתגר הבא", מספר זלדמן. והאתגר הבא היה תפקיד מנכ"ל בנק ההשקעות לאומי ושות' - כיום לאומי פרטנרס.

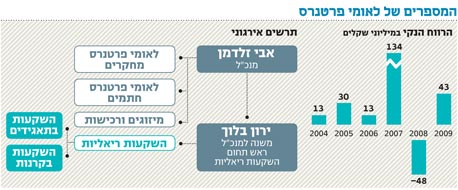

ללאומי פרטנרס ארבע רגליים: ניהול תיק ההשקעות הריאליות של קבוצת לאומי (בהיקף של כ־7 מיליארד שקל), בנקאות להשקעות בדגש על מיזוגים ורכישות, פעילות חיתום והנפקות ויחידת מחקר.

לדברי זלדמן, "לאומי פרטנרס הוא גוף ייחודי במגזר העסקי הישראלי, שמהווה מוצר משלים אמיתי לקבוצת לאומי. יצרנו פה merchant bank (בנק שמעניק שירותים שונים למגזר העסקי בלבד - ג"פ ות"ז) שמתעסק בארבעה ענפים, שכל אחד מהם עושה את שלו, אבל יש גם "ענף חמישי" שהוא השילוב בין כמה ענפים במקביל: הניתוח הכלכלי, הליווי בעסקה, הייעוץ, הנוכחות שלנו בשוק ההון, לפעמים השקעה שלנו באקוויטי. זו בנקאות השקעות קלאסית וזה פשוט מרתק".

מדיניות ההשקעות הריאליות של לאומי היתה מזוהה בעיקר עם היו"ר איתן רף. כעת, כשהוא פורש, האם התיאבון להשקעות יירד?

"זה נכון שאיתן מאוד האמין ומאמין בהשקעות ריאליות, אבל זה לא שמישהו אחר בבנק אומר לנו לא להשקיע. כל ההשקעות שמביא לאומי פרטנרס מאושרות בוועדת ההשקעות בראשות מנכ"לית הבנק. בהתייחס להון העצמי של לאומי, המגבלה הרגולטורית מאפשרת לנו להשקיע עד 8 מיליארד שקל בחברות ריאליות, אבל הסכום הזה מתייחס לשווי בספרים ולא לשווי השוק של התיק".

לפי החשבון שלנו, השווי בספרים הוא 3–4 מיליארד שקל. יש לכם עוד הרבה מקום להשקיע.

"יש עוד מקום, רק המכירה של פז 'פינתה' יותר מ־500 מיליון שקל. אבל אנחנו לא מגיעים לגבול של הרגולציה, אלא עובדים לפי מסגרות עבודה מסודרות על פני שנים. אישור השקעה שאנחנו מביאים תלוי באיכות שלה".

יש דיבורים על כך שנראה את לאומי פרטנרס כשושבין בעסקה אפשרית בין בעלי המניות בתנובה. זה נראה מאוד מתאים לכם, עם אפשרות להיכנס גם באקוויטי.

"אין כרגע מגעים בנושא הזה. אנחנו עדיין במצב שבו יש שני מוכרים ושני קונים (בעלי המניות אייפקס ומאיר שמיר — ג"פ ות"ז). אנחנו מאוד נזהרים לא להיכנס לוויכוחים בין אנשי עסקים. גם בראייה שלנו וגם בראייה של הבנק צריך לשרת את כולם. אם יהיה קונה מוגדר, לא אמור להיות פסול בכך שנאמר לו שאולי אנחנו רוצים להצטרף. אבל הזדמנויות יש כל הזמן: תנובה טובה כמו עשר עסקאות אחרת".

למכור או לא למכור את אפריקה?

עוד לפני הדילמה אם למכור את פז או את החברה לישראל, הרגולציה אילצה את לאומי להתמודד ב־2005 עם דילמה יותר מסובכת: האם למכור את האחזקות באפריקה ישראל או בחברה לישראל. אף שאפריקה היתה אז בשיא תנופתה, החליט לאומי למכור את אחזקתו בה (15.8%) תמורת 1.1 מיליארד שקל. לאחר המכירה מניית אפריקה זינקה, וחצי הביקורת החלו להישלח לעבר מי שקיבל את החלטת המכירה.

איך מתקבלת החלטה כזו, שבדיעבד היום, לאור המשבר שאליו נקלעה אפריקה, נראית מתבקשת?

"יש לנו יחידת מחקר עם צוות אנליסטים רציני. באפריקה היינו מושקעים עשרות שנים, אבל הגענו למסקנה שאם אין לנו ברירה, נמכור את האחזקה בה מכיוון שהחברה לישראל היא הבסיס של התעשייה הישראלית. חד וחלק, עבודות המחקר שביצענו לא כללו אפשרות לקריסה של אפריקה ישראל. כדאי לזכור שאחרי שמכרנו את החברה, המניה שלה עלתה ב־80% וחטפנו על כך ביקורת וגם תביעה נגזרת".

אתם מאוד מאמינים בחברה לישראל, אבל לא משקיעים בחברות־הבנות שלה. לפני כמה חודשים דובר על כך שאתם בוחנים השקעה בבטר פלייס ישראל.

"אכן בחנו להשקיע ישירות בבטר פלייס ישראל, אך הגענו למסקנה שלמרות שזו השקעה מאוד מעניינת, היא לא מתאימה לתיאבון הסיכון שלנו - וזאת אף שאני חושב שיש למיזם הזה עתיד נהדר. בפרויקט כזה, כמו גם בפרויקטים אחרים של תשתיות, אתה לא יודע בדיוק מתי הפרויקט באמת יתחיל ואיך הוא יתפתח. זה פחות מתאים למדיניות ההשקעות שלנו בלאומי".

מה לגבי השקעה בפרויקטים של חיפושי גז?

"בתחום הגז אין לנו משהו קונקרטי על השולחן, אבל אני לא פוסל שום דבר. לפעמים שואלים אותי מהם הענפים שאנחנו שמים את הדגש עליהם, והתשובה היא שאין ענפים כאלה. זה אחד הדברים היפים פה. בדיעבד, היה צריך להשקיע אצל תשובה בדלק אנרגיה לפני הגילויים. עכשיו זה קצת פחות חוכמה. אבל אי אפשר להגיד שזה לא מעניין, תראו את רמת הביקושים בהנפקה האחרונה של שותפות חיפושי הגז 'הזדמנות ישראלית'".

האם זה לא עוד חלק בסדרה של הנפקות הגז שתתפוצץ בסוף לכולנו בפנים?

"מי שעומד מאחורי 'הזדמנות ישראלית' הם אנשים רציניים - בוודאי הלמן־אלדובי, שאנחנו מאוד מעריכים אותם. את ההנפקה הזו הוביל כלל, ואנחנו היינו חלק ממערך ההפצה. אנחנו משתתפים רק במקומות שאנחנו מאמינים שיש להם עתיד, אבל במבט רחב יותר יש בהחלט שאלה. אני בדברים האלה לא פוחד מהמוסדי שמקבל את ההחלטה, אני כן פוחד לפעמים מהציבור שרץ לקנות. אני לא בטוח באיזו מידה הוא באמת מבין את מה שהוא קונה".

הרי כמעט בהגדרה מדובר על הנפקת חלום: כל יומיים וחצי צצה שותפות גז חדשה - לא מבוססת, ללא מחקר שרק אולי פעם ייצא ממנה משהו.

"זאת בהחלט שאלה. מנהל החיתום שלנו, עופר גרינבאום, מחלק את השוק הזה בין טרמפיסטים לבין אמיתיים. אני זהיר בעניין הזה כי אני לא רוצה לפגוע בחברות. יש משהו ברמת הביקושים הגבוהה, שגורם לך לחשוב שאולי זו בדיוק הנקודה שזה כבר נהפך לקצת יותר מדי. צריך לבחון בזהירות כל אחד מהפרויקטים".

"פרטנר הניבה עד כה תשואה פנומנלית"

אם פז היתה המכירה הגדולה ביותר שביצע לאומי פרטנרס בשנה האחרונה, הרי שבתואר הרכישה הגדולה ביותר זוכה פרטנר. בעסקת פרטנר שימש לאומי פרטנרס בנקאי ההשקעות של רוכש השליטה בחברה אילן בן־דב, כאשר מהתחלה היה ברור שבכוונת לאומי לרכוש נתח מהחברה. בסיכומו של דבר, רכש לאומי 5% מפרטנר תמורת 515 מיליון שקל - ההשקעה הריאלית הגדולה ביותר של הבנק מאז רכישת האחזקה בחברה לישראל בסוף שנות התשעים.

כשהחלטתם לרכוש נתח מפרטנר, עד כמה התייחסתם לאיומים רגולטוריים כמו סוגיית דמי הקישוריות שנמצאת כיום על הפרק?

"עיקר הניתוח שהצגנו לדירקטוריון בעסקת פרטנר לא עסק באפסייד, אלא בדאונסייד - כולל סוגיית דמי הקישוריות, שאני באופן אישי לא חושב שתיגמר בהפחתה ל־4 אגורות. בניתוח שביצענו, הגענו למסקנה שאם הגרוע ביותר יתרחש, החברה עדיין תניב תשואה טובה. ואם הדברים האלו לא יקרו, התשואה תהיה פנטסטית. עד כה קיבלנו 22% מההשקעה בחזרה כדיבידנדים - זו תשואה פנומנלית".

לאיזו תשואה מינימלית חשבתם שתגיעו בתרחישי הקיצון?

"מבלי להיכנס למספרים המדויקים אני יכול לומר שבתרחיש האופטימי בנינו על תשואה דו־ספרתית. בתרחיש הפסימי - תשואה חד־ספרתית, אך לא רחוקה מדו־ספרתית".

אמרת בעבר שיש רצון עז שדוד אבנר יישאר מנכ"ל פרטנר, אבל בסופו של דבר הוא עוזב את החברה.

"אנחנו, כבעלים של 5% מהמניות עם נציג אחד בדירקטוריון, יכולים להביע את דעתנו, כאשר החברה היא שמקבלת החלטות. אם היו מחליפים את אבנר ועוד שלושה חברי הנהלה באנשים מבחוץ, היינו מרגישים פחות נוח. אבל זו לא הסיטואציה: ההנהלה נשארת, היציבות נשארת, ולתפקיד המנכ"ל מונה איש מבפנים – אלי גליקמן, שהוא אדם מדהים. אני עוד לא יודע מה תהיה ההצלחה שלו בניהול החברה, אבל לא נתקלים בהרבה אנשים כמו גליקמן".

בשנה האחרונה הגדלתם את ההשקעה במובילאיי, העוסקת במערכת ראייה ממוחשבת לרכב, ל־15 מיליון דולר. איפה נמצאת החברה הזו במחזור החיים העסקי שלה?

"מובילאיי נמצאת ערב צמיחה משמעותית בהכנסות, והמערכת שלה אמורה להיכלל כבר בדגמים שונים של כלי רכב. גם גולדמן זאקס השקיע בחברה לא מעט כסף, בין השאר כי הוא מאמין שזו חברה שתצא להנפקה בנאסד"ק. אני לא יודע להגיד מתי זה יקרה, אבל אנחנו מאמינים שמערכת הראייה הממוחשבת תהיה חובה בכל מכונית, והמוצר של מובילאיי נמצא דור לפני כל המתחרים".

מה לגבי הנפקה של חברה פרטית אחרת שאתם מושקעים בה, סופר־פארם?

"מנקודת המבט שלנו, הבעלים ליאון קופלר והמנכ"ל ליאור רייטבלט החליטו שהם רואים את סופר־פארם כחברה ציבורית בעתיד וקיבלו החלטה שבינתיים הם רוצים לשנות את הממשל התאגידי. שזה לא יהיה רק ליאון וליאור וליאור וליאון, אלא שיהיו יותר תהליכים בחברה. לכן התקבלה החלטה לבצע הנפקה פרטית. לשמחתי, בחרו בנו. עם זאת, לדעתי, לא תהיה הנפקה ציבורית בזמן הקרוב, אין שום סיבה היום לרוץ להנפקה".

כשאתם נכנסים להשקעה במניות של חברה, על מה לא תוותר?

"אנחנו לא נותנים 'זכות סירוב ראשונה' כי זה מאוד מקשה במקרה שרוצים למכור את האחזקה. כשאתה צריך לתת זכות כזו, מי שמתעניין ברכישה יכול להרגיש שהוא מגיש הצעות קש. כמו כן, חשוב לנו להיכנס לחברות שקיים בהן מנגנון יציאה, וזאת אף שאנחנו משקיעים לטווח ארוך. בפז, לדוגמה, אם לא היו מכריחים אותנו - היינו נשארים בשמחה".

"20% מעסקאות המיזוג והרכישה יוצאות לפועל"

אחד מתחומי הפעילות המרכזיים של לאומי פרטנרס הוא תחום המיזוגים והרכישות. לאומי פרטנרס מאתר שותפים אפשריים למיזוג או רכישה, קובע אסטרטגיה לניהול המו"מ, מנהל את המו"מ ומנסה לסייע בגישור על פערים ובפתרון משברים. כמו כן, החברה גם מטפלת בכל הליך קבלת המימון לביצועה.

לדברי זלדמן, "בתחום המיזוגים והרכישות, אפשר לעבוד על עסקה במשך שנה ובסופו של דבר היא נגמרת בכלום רק בגלל פסיק קטן. המטרה שלנו היא להביא רווחים ותשואה, אבל אני נהנה גם כשעסקה נופלת, כי התהליך עצמו מרתק".

תן לנו דוגמה.

"דוגמה קלאסית היא במקרה של חברת אגיס של מורי ארקין, שהיום נקראת פריגו ישראל. אנחנו היינו בנקאי ההשקעות של אגיס, וכמעט סגרנו על מכירה לאיווקס של פיליפ פרוסט לאחר משא ומתן מאוד אינטנסיבי. בסופו של דבר, העניינים לא הסתדרו והעסקה נפלה. במקום לבכות, התעשתנו והגענו למסקנה שפריגו - שהיתה החברה המובילה בארה"ב במכירת תרופות ללא מרשם (OTC) - יכולה להתעניין באגיס. פנינו לפריגו בדיוק כשהדירקטוריון שלה נכנס לדיונים אסטרטגיים על התרחבות לתחום הגנרי. הם חיבקו אותנו, וכעבור שלושה חודשים נסגרה עסקה".

מהי הסטטיסטיקה? כמה עסקאות יוצאות בסופו של דבר לפועל?

"רוב העסקאות שבהן אנחנו מטפלים הן בסדר גודל של 30–150 מיליון שקל. כ־20% מכלל העסקאות שאנחנו מתחילים לטפל בהן יוצאות לפועל בסופו של דבר. זה גם סדר הגודל בפעילות בתחום המיזוגים והרכישות בעולם".

חיתום: מסרבים לחמש הנפקות בשבוע

לפני כחודשיים רכש לאומי פרטנרס 5% מחברת הביומד אפוסנס (Aposense) ב־5 מיליון דולר. אפוסנס, שיו"ר הדירקטוריון שלה הוא אלי הורביץ, עוסקת במחקר ובפיתוח של מוצרי הדמיה מולקולרית ותרופות המבוססות על זיהוי של "מוות מבוקר" בתאים.

לדברי זלדמן, "ביומד זה תחום מסובך, וכל מה שהסברתי עד עכשיו לגבי המחקרים הפנימיים שלנו לא עובד בתחום הזה. הרי כל אחד שבא אליך עם רעיון, זה נשמע בהתחלה כדבר הכי גדול שהומצא אי פעם בעולם. אנחנו מבינים שלא נכבוש את הענף הזה - זה ענף מאוד מסוכן. אבל קיבלנו החלטה אסטרטגית גם לא להתעלם - להיות שם באמצעות השקעה בחברה רצינית. המוצר של אפוסנס הלהיב אותנו מאוד, וגם המעורבות של אלי הורביץ בחברה תרמה".

בנוגע לתחום החיתום שבו אתם פועלים. האם היום, לאחר השוק הגדול של המשבר, יש סימני חזרה להנפקות של חברות פחות איכותיות כמו ב־2007?

"קל לי להסכים לגבי 2007, כי בשנה הזו אנחנו לא היינו שחקנים בשוק החיתום. זה בהחלט היה שיא השיאים. אני ראיתי את המשבר הרבה קודם, איפשהו ב־2005, ויצאתי מהשוק. בלאומי פרטנרס חתמים יש לנו צוות מנהלים בראשותו של עופר גרינבאום, שהאינטגריטי שלו עומד לפני כל דבר אחר. בסופו של דבר, כל השוק נעשה יותר הגון עם רמת אינטגריטי יותר גבוהה".

איפה האינטגריטי בא לידי ביטוי?

"בזה שאומרים 'לא' לחברה שרוצה להנפיק, וה'לא' הזה נאמר פה חמש פעמים בשבוע. אני לא אקח חברה להנפקה אם היכולות או הנתונים הכספיים שלה לא מספיק טובים. אני אומר לאנשים שלי: 'אם אתם חושבים שהחברה לא ראויה - תגידו את זה עד הסוף'. אני מוכן לא לקחת את ההנפקה. לא יקרה שום דבר, אנחנו גוף חזק וטוב ויש לנו אורך נשימה".

להבדיל מבנק הפועלים והבינלאומי, לא רכשתם מניות בהנפקה המדוברת של עזריאלי. למה?

"עזריאלי מושקע בבנק לאומי (כ־5%) ובלאומי קארד (20%) ולא חשבנו שזה אידיאלי להשקיע שם, כי זה עלול להיראות לא טוב. בגלל המגבלה המוטלת על הבנקים בנוגע להשקעה בעסקואת בבורסה, גם לא היה ברור אם מותר לנו להשתתף. מהשיקולים האלה החלטנו שלא להשתתף הפעם. אבל קבוצת עזריאלי היא בהחלט חברה שהייתי שמח להשקיע בה".

יש דיבורים על כך שגם בנקים אחרים, בעיקר הפועלים, יאמצו מדיניות של השקעות ריאליות. איך אתם נערכים לכך?

"אם בנק הפועלים יתחיל לבצע השקעות ריאליות, זה רק יחזק אותנו. זה אומר שמדובר בענף טוב ונכון לבנקים. עם זאת, השאלה אם הפועלים ייכנס לתחום לא גורמת ולא תגרום לי לקבל החלטות בצורה אחרת".

לאחר 11 שנים בתפקיד, ממה אתה חושש?

"במישור המקצועי, בראש ובראשונה אני חושש מנושא האינטגריטי. יש לנו שם טוב, שיכול להיפגע רק אם יתרחש פה משהו שלא יהיה על בסיס הסטנדרטים שלנו לאינטגריטי, יושר וניקיון. זה הדבר שהכי מפחיד אותי ואני לא נותן לזה לקרות. אני מדבר עם כל העובדים כאן על אתיקה, ניגוד עניינים ויושרה".

איך אתה שומר על הדרייב להמשיך להביא עסקאות חדשות כל הזמן?

"אין שאלה כי זה מה שאני מרגיש - וזה עובד. זאת הנאה מאוד גדולה בשבילי לבוא לעבודה בכל בוקר".

2 תגובות לכתיבת תגובה