צילום: יובל חן

צילום: יובל חן

S&P 500 נסחר בדיסקאונט של 62%

על פי מודל הפד, מדד S&P 500 נסחר רק שש פעמים בדיסקאונט העולה על 30% ב־50 השנים האחרונות. בכל אחת מתקופות אלה השווקים הגיבו בעליות שערים אגרסיביות. הראלי "הצנוע" ביותר, ב־1966, הסתכם בעלייה של 47%

מידת הלחץ בקרב המשקיעים ממשיכה לרדת מאז תחילת חודש יולי. מגמה זו מקבלת ביטוי בירידה של סטיות התקן ובמדדי התנודתיות למיניהם. בימים האחרונים אף ניכר כי יותר ויותר משקיעים מגדילים את האחזקה במניות על רקע הערכות לתמחור חסר בשווקים ועקב דו"חות כספיים חיוביים יחסית של חברות S&P 500.

78% מהחברות שדיווחו עד כה הכו את תחזיות הרווח המוקדמות תוך הצגת שיפור בפעילות ובשורות הרווח בכלל המגזרים.

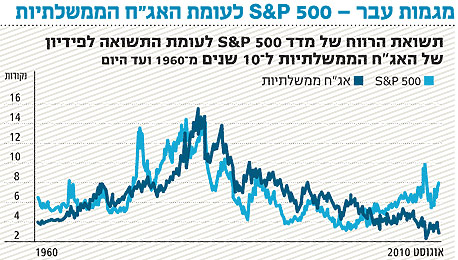

למרות שיפור האווירה בשוק המניות, אחד הברומטרים העיקריים לבחינת מצב השווקים, תשואת איגרת החוב הממשלתית לעשר שנים (US Treasury Note), מעיד כי מוקדם עדיין לחגוג. התשואות לפדיון של האג"ח הממשלתיות ממשיכות במסען מטה, דבר המעיד על המשך חששות מפני התמתנות של הכלכלה הריאלית וסימני השאלה הרבים והגדולים אשר קיימים במרחב הפיננסי.

ניתוח איכותי

אם כן, בסביבה מעין זו המתאפיינת בירידת תשואות של האג"ח הממשלתיות ובמגמה יורדת בשוק המניות המלווה בירידת מכפילי הרווחיות למיניהם, מה עשוי להועיל לנו לשם קבלת החלטות השקעה והעדפת אפיק?

אף שמרבית הפרמטרים העיקריים המסייעים לנו בקבלת החלטות השקעה נעשים על ידי ניתוח איכותי (Qualitative Analysis), ישנם גם כמה דרכים אשר בעזרתם ניתן לכמת באופן אמפירי־סטטיסטי את הקשר בין שתי אלטרנטיבות ההשקעה העיקריות העומדות בפני משקיעים פיננסיים, מניות ואג"ח.

אחד המודלים היעילים לבחינת הקשר הוא מודל הפד (מודל הבנק הפדרלי בארה"ב - The Fed Model) אשר משווה בין התשואה על הרווח של מניות ובין תשואת האג"ח הממשלתיות. מדוע הגדרתי שיטה זו כיעילה? ראשית, מפני שהיא פשוטה להבנה מבחינה מתמטית. שנית, המודל נתמך בהוכחות אמפיריות. והסיבה השלישית היא שהמודל מגובה בתיאוריות פיננסיות.

אף שהמודל קיבל את שמו על ידי בכירים בוול סטריט לקראת סוף שנות התשעים על רקע השימוש שנעשה בו לצורך מחקר שערך הבנק הפדרלי של ארצות הברית ב־1997, מודל זה שימש פיננסיירים וגורואים מובילים בעולם, בהם בנג'מין גרהאם ודיוויד דוד, במסגרת ניתוחים של ניירות ערך ותחזיות לגבי שוקי המניות והאג"ח כבר באמצע המאה הקודמת.

המתודולוגיה של המודל

בצורתו הבסיסית, מודל הפד משווה בין התשואה על הרווחים הצפויים (E/P) של מדד המניות S&P 500 ובין התשואה לפדיון של האג"ח הממשלתיות (Yb) הנפדות בעוד עשר שנים. כפי שכבר ציינתי, הקשר בין תשואת המניות ותשואת האג"ח נבדק לאורך ההיסטוריה. אנו מצאנו כי ההתאמה בין שני המשתנים לאורך 50 השנים האחרונות הנה 0.7+, דבר המסביר את הקשר החיובי והחזק בין שני המשתנים.

תשואת הרווח של המניות שווה בעצם לרווחים הצפויים של החברות במדד ב־12 החודשים הבאים חלקי מחיר המדד, ומשמשת כהיפוכו של מכפיל הרווח החזוי. התיאורטיקנים בחרו להשתמש בתשואת הרווח ולא במכפיל כדי להדגיש את הקונספט המאפיין את התשואה על האג"ח, שהוא ההחזר על ההשקעה - ROI (השם המלא: Return on Investment).

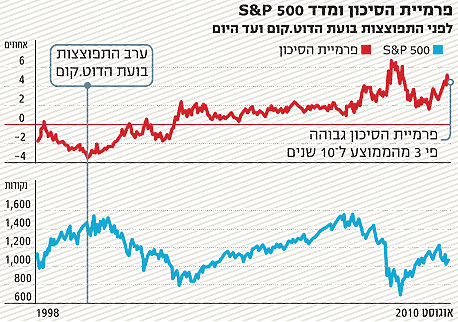

הניתוח נעשה על ידי בחינת ההפרש בין תוחלת התשואה של שני המשתנים: E/Ps לעומת Yb - כאשר המרווח בין השניים משקף את פרמיית הסיכון בהשקעה במניות הנתפסות כנכס בעל סיכון רב יותר ביחס לאג"ח הממשלתיות. כמובן שלגודלה של פרמיית הסיכון יש משמעות רבה כאשר רוצים לכמת את גודל האטרקטיביות. באופן כללי, ככל שהמרווח גדול יותר, שוק המניות מתומחר בזול יותר ביחס לאג"ח הממשלתיות, ולהפך.

מה אומרים המספרים?

נכון להיום, מדד S&P 500 נסחר ברמה של 1,070 ותחזיות הרווח הנקי לשנת 2010 עומדות על כ־82 דולר למניה, מכאן שמכפיל הרווח החזוי של המדד לשנת 2010 הנו 13 - רמה הנמוכה משמעותית ביחס לממוצע הרב־שנתי של המדד העומד על 17.

אם מתרגמים את הנתונים הנ"ל לתשואת רווח (82/1070$), מקבלים 7.4% וזאת לעומת התשואה לפדיון של האג"ח הממשלתיות לעשר שנים העומדת על 2.9%. ניתן לראות כי ההפרש או פרמיית הסיכון הנו 4.5%, דבר המעיד על מקדם ביטחון גבוה למשקיעים המעוניינים בהשקעה במניות ועל האטרקטיביות של שוק המניות.

יש לציין כי פרמיית הסיכון הנוכחית נמצאת ברמתה הגבוהה ביותר ב־35 השנים האחרונות, בנטרול הרמה שנרשמה בסוף שנת 2008 עת נרשמה רמת השפל ההיסטורית של תשואת האג"ח לעשר שנים. לשם השוואה נוספת, הממוצע ההיסטורי של פרמיית הסיכון ב־50 השנים האחרונות עמד על 0.1%-, ובעשר השנים האחרונות עמד הממוצע על 1.5%.

בתקופות מסוימות לאורך ההיסטוריה נרשמו פרמיות סיכון שליליות. בשנים 2000–1990, כאשר מדד המניות רשם עלייה של כ־350% (עד התפוצצותה של בועת הדוט.קום), פרמיית הסיכון הממוצעת נקבעה ברמה שלילית של 1.73-. רמה שלילית זו בעצם העידה על תפיסת הסיכון המעוותת של המשקיעים, בדיעבד יש לומר, הגורסת כי שוק המניות פחות מסוכן מאיגרות החוב הממשלתיות של ארה"ב.

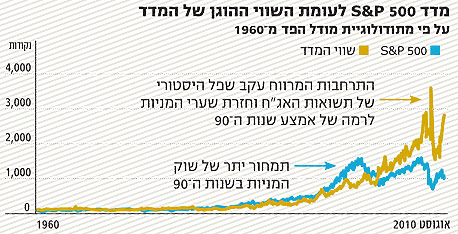

לאור ההקבלה בין שני המשתנים שהצגנו, תשואת האג"ח ותשואת המניה, אשר הוכחו כבעלי מתאם גבוה ומשמשים לרוב כאלטרנטיבת השקעות אחת לשנייה, נחשב את השווי ההוגן של מדד המניות על ידי שימוש בתשואת האג"ח. ראשית, נמיר את תשואת האג"ח למכפיל רווח (34.5=100/2.9%).

ניקח את התוצאה ונכפול אותה ברווח החזוי של מדד S&P 500 לשנת 2010 (82$) ונקבל שווי הוגן של 2,829. חישוב זה מעיד כי מדד המניות נסחר בדיסקאונט של 62% לרווחים החזויים של 2010.

על פי מתודולוגיית מודל הפד, S&P 500 נסחר רק שש פעמים בדיסקאונט העולה על 30% ב־50 השנים האחרונות, בשנים 1966–1962, 1974, 1980–1979, 1993, 2002 ו־2009. בכל אחת מתקופות אלה, לאחר שמדדי המניות הגיעו לרמות שפל, השווקים הגיבו בעליות שערים אגרסיביות, כאשר הראלי "הצנוע" ביותר, בשנת 1966, הסתכם בעלייה של 47%. תחת עקרונות המודל ובהינתן העובדות ההיסטוריות, הפטנציאל בהשקעה במניות הוא גדול מאוד.

הבעייתיות של המודל

אף שמודל הפד הוכיח את עצמו פעמים רבות ב־50 השנים האחרונות כיעיל לבחינת תמחור שוק המניות ושוק האג"ח הממשלתיות, טומן המודל בחובו כמה בעיות: ראשית, ההשוואה בין תשואת האג"ח ובין תשואת המניה אינה נכונה בהכרח.

זאת מכיוון שתשואת האג"ח הנה שיעור התשואה הפנימי (IRR) המשקף את זרם התקבולים של האג"ח, והנחת ה־IRR היא כי תשלומי הקופונים מושקעים בחזרה בתשואה האג"ח, וזאת לעומת תשואת המניה אשר אינה שיעור התשואה הפנימי של המניה.

יתרה מזאת, תשואת המניה משקפת תוחלת תשואה ריאלית, כאשר תשואת האג"ח הנה נומינלית ואינה מותאמת לאינפלציה. לכן, בתקופות של אינפלציה גבוהה או נמוכה, מודל הפד עשוי לספק למשקיעים תמונה מוטעית לגבי תמחור המניות. כמו כן, תשואת המניה מתבססת על הערכות של אנליסטים לגבי שוק המניות. וכפי שלמדנו מההיסטוריה של העולם הפיננסי, טעויות קורות.

כמו כן, אף שהקורלציה בין תשואת האג"ח ובין תשואת המניה היתה חיובית וגבוהה לאורך 50 השנים האחרונות, אין זה אומר כי גם ב־50 השנים הבאות מגמה זו תישמר. בעולם של סטגפלציה או קטסטרופה כלכלית כלשהי, עליית תשואות בשוק האג"ח עשויה להיות מלווה בירידות שערים בשוק המניות.

לסיכום: אחת ממטרותיו של מודל הפד היא לספק למשקיע פרספקטיבה לגבי רמת התמחור הנוכחית של שוקי המניות והאג"ח ומתן אינדיקציה לכדאיות השקעה לטווח הבינוני ולא לגבי הטווח המיידי־קצר. המודל לא נועד לזיהוי התזמון של כניסה או יציאה משוקי המניות או האג"ח.

על פי המודל, מדד המניות נסחר בדיסקאונט עמוק ביחס לשוויו ההוגן של המדד ומציג פרמיית סיכון גבוהה יחסית המספקת כרית ביטחון נוחה גם למשקיע הסולידי.

אף שהתנודתיות בשווקים צפויה להמשך תוך הסתברות בינונית להמשך מימושים בטווח הקצר, שוקי המניות בעולם כבר מתמחרים תחזיות שליליות וזאת בעולם אשר נמצא במגמת התאוששות, ולכן להערכתנו הרמות הנמוכות בשווקים מייצרות הזדמנות כניסה נוחה לשוק המניות כהשקעה לטווח הבינוני.

הכותב הוא מנהל המחקר של בית ההשקעות אלומות ספרינט

4 תגובות לכתיבת תגובה