צילום: shutterstock

צילום: shutterstock

דואגים לעתיד הילדים: סלקל, עגלה וקרן נאמנות

תכננתם לפתוח תוכנית חיסכון לילד, אבל עוד לא הגעתם לזה? אתם לא לבד. על פי סקר Market Watch, כ-52% מההורים לא חוסכים עבור ילדיהם. מדריך "כלכליסט" להורה המתמהמה: מתי כדאי לפתוח חיסכון, באיזה אפיק לבחור, איך תשלמו הכי פחות מס וכמה לשים בצד בכל חודש

הורים שמבקשים לבחור מסלול לחיסכון ארוך טווח עבור ילדיהם לא תמיד פועלים לפי רציונל כלכלי. בשיקולים השונים

מתערבבים הרגלים, אמונות, ניסיון קודם ודרך החשיבה הייחודית להם. ובכל זאת, אפשר לעשות קצת סדר ולהכניס לשיקולים פרמטרים כמו תשואה שנתית, רמת סיכון רצויה, עמלות, עלויות מס, וגמישות ונזילות ההשקעה.

אז באיזה מסלול לבחור? ההמלצה האובייקטיבית של המומחים היא לרוב חיסכון בקרן השתלמות, שהיא האפיק המשתלם ביותר, אבל מכיוון שההשקעה למען הילדים תלויה לא רק בנתונים אובייקטיביים, כדאי לבחון את היתרונות והחסרונות של כל אחת מהאפשרויות.

1. חיסכון בבנק: לשנתיים, לא יותר

השיטה המסורתית: פיקדונות שקליים בריבית משתנה או ריבית קבועה צמודת מדד.

גמישות: אפשרויות להוראת קבע של סכום חודשי ולעתים גם לשינוי הסכום מדי חודש. עם זאת, ככל שהריביות גבוהות יותר, כך מצטמצמות האפשרויות לחיסכון, ושבירת התוכנית מלווה בדרך כלל בעלויות גבוהות.

היתרון הגדול: סולידיות. הקרן בחיסכון מובטחת. כמו כן קיים מגוון גדול של תוכניות עם ריביות מסוגים שונים.

החיסרון הגדול: התשואות. הריביות כיום נמוכות מאוד. בתוכניות חיסכון שקליות ניתן לחסוך לתקופה של עד 15 שנה בממוצע בריבית של 4.8%–5.4% לשנה.

לדברי עידית פוליקר־טל, יועצת השקעות ופיננסים בחברת פורשור - מומחים למימוש זכויות פיננסיות וייעוץ פנסיוני, "אף שנדמה שכיום הריבית גבוהה, צריך לזכור שכשמדובר על חיסכון ארוך טווח זו ריבית מאוד נמוכה". במסלול צמוד מדד הריבית בתוכניות החיסכון תעמוד על 1.8%–2.3%. ברוב התוכניות לא משתלם למשוך את הכסף לפני תום החיסכון, והחסכונות ברוב הבנקים מוגבלים ל־15 שנה.

תשלום מס: בתוכנית לא צמודה למדד, המס המשולם עומד על 15% מסכום החיסכון. בתוכנית צמודה - 20% מהחיסכון. ברוב התוכנית המס משולם רק עם משיכת הכסף.

טיפ: כדאי לבדוק אם סבא או סבתא יכולים לפתוח את תוכנית החיסכון על שמם - שכן גמלאים נהנים מהטבות מס על הרווח מהריבית, ולעתים אפילו מפטור מלא ממס על החיסכון.

השורה התחתונה: הריביות כיום נמוכות מאוד, ולא כדאי לקבע אותן לטווח ארוך, מסבירה פוליקר־טל. גם מק"מ (מלווה קצר מועד) אינו מומלץ - הריבית בו נמוכה ובקיזוז העמלות השונות התשואה אפסית.

למי שבכל זאת מעוניין בתוכנית חיסכון בבנק, מומלץ לחסוך בתוכנית המוגבלת לשנתיים בלבד, ורק אז, אם הריביות יעלו, לחסוך בתוכנית לטווח ארוך יותר.

המומחים מעריכים כי בעוד שנתיים הריביות בתוכניות כאלו יהיו גבוהות פי שניים או פי שלושה מהריביות הנהוגות כיום.

2. חיסכון בחברת ביטוח: תחת עול דמי הניהול

הצעה היברידית: חיסכון ארוך טווח, כמו בבנקים, שבפועל מושקע בשוק ההון.

גמישות: אפשרויות מגוונות להפקדות חודשיות קבועות או חד־פעמיות, ומגוון מסלולים ברמות סיכון שונות.

היתרון הגדול: נזילות. אפשר למשוך את כל החיסכון או חלקו בכל רגע נתון, ללא קנסות, ואפשר לשנות את סכומי החיסכון ואת המסלולים ללא מס. יתרון נוסף הוא ביטוח שמבטיח את המשך ההפקדות הקבועות גם במקרים של אובדן כושר עבודה או מות ההורה.

החיסרון הגדול: דמי ניהול גבוהים, שיכולים להגיע ל־5%–13% מהקרן ועוד 2%–10% מהריבית.

תשלום מס: 20% על הרווחים, שישולם עם פדיון החיסכון.

טיפ: היתרון הגדול כאן הוא באפשרות לעבור בין מסלולים לאורך השנים בלי שהדבר נחשב "אירוע מס", ולשלם מס על הרווח רק בעת משיכות הכסף, מבהיר רו"ח אמיר גבאי, מנכ"ל מיקסום תכנון כלכלי לפרישה. גם כאן, סבא וסבתא יכולים לפתוח את התוכנית על שמם וליהנות מהטבות לגמלאים.

השורה התחתונה: לשקול היטב את היתרונות לנוכח דמי הניהול הגבוהים. לדברי דני טל, מנכ"ל פורשור, מהיתרונות של הגנת הביטוח אפשר ליהנות באותה מידה אם עושים ביטוח חיים וביטוח אובדן כושר עבודה.

3. קרן השתלמות: המומלצת מכולם

בזכות האטרקטיביות: קרן השתלמות היא תוכנית חיסכון לשש שנים. חלק מהשכירים יכולים לחסוך דרך מקום העבודה וכך ליהנות גם מחיסכון מטעם המעביד (7.5% מהשכר, נוסף ל־2.5% שמשקיע העובד עצמו), ועצמאים יכולים להפקיד עד 7% מהכנסתם השנתית (עד 234 אלף שקל).

גמישות: בתום שש שנים מתחילת ההפקדות ניתן לפדות חלק מהסכום או את כולו, או להמשיך בקרן. אם ממשיכים ורוצים לפדות לפני תום שש שנים נוספות, ניתן יהיה למשוך רק את מה שנצבר בתום התקופה הקודמת. קל לעבור בין מסלולים שונים (סולידיים או בעלי סיכון גבוה) ללא מס. אתר גמל נט של משרד האוצר מאפשר מעקב נוח אחר הקרנות.

היתרון הגדול: מימון מעביד לחיסכון, פטור ממס עד שכר של כ־16 אלף שקל ודמי ניהול נמוכים (בעיקר בקרנות של איגודים מקצועיים - 0.33%–0.5%; בקרנות פרטיות - 1.5%–2%).

החיסרון הגדול: תלות בנכונותו של המעסיק לפתוח קרן לעובד (במקרה של שכירים), וקפיצות של שש שנים (לא ניתן, למשל, לחסוך לשש שנים ואז לארבע נוספות).

תשלום מס: אין מס עד תקרת שכר של 16 אלף שקל בחודש לשכיר או 234 אלף בשנה לעצמאי.

טיפ: יתרונות המס של קרנות ההשתלמות הופכים אותן לאפיק השקעה מומלץ מאוד.

השורה התחתונה: אפיק ההשקעה המומלץ מכולם. ככל שהחיסכון לטווח ארוך יותר, מומלץ להעז ולבחור אפיקים ברמת סיכון גבוהה יותר. דני טל מציין כי לקראת מועד הפדיון, בערך בחמש השנים האחרונות של החיסכון, כדאי לעבור לקרן סולידית, בעיקר כזו המשקיעה באג"ח ממשלתיות. לעצמאים מומלץ לפתוח קרן חדשה בכל שנה או שנתיים, כדי ליהנות מהשקעה פטורה ממס שבתוך שש שנים נהפכת לנזילה כמעט כל הזמן.

4. השקעה בנדל"ן: תשואות נאות מובטחות

שלום וביטחון: רכישת דירה יכולה להבטיח תשואות גבוהות, ולא תמיד מחייבת סכום התחלתי גבוה.

גמישות: באופן עקרוני ניתן לממש את הנכס בכל עת, אולם אם נעזרים במשכנתה אין גמישות בגובה התשלומים החודשיים ויש תלות גדולה בשכר הדירה על הנכס.

היתרון הגדול: השקעה בטוחה יחסית - השוק הישראלי מבטיח בדרך כלל שלאורך תקופה ההשקעה לא תאבד מערכה אלא תרשום תשואות נאות. לדברי יו"ר לשכת שמאי המקרקעין ארז כהן, נכס בשווי כחצי מיליון שקל בפריפריה יכול להניב תשואה שנתית של 6% בממוצע, ולרשום לאורך 15–20 שנה עליית ערך של עשרות אחוזים - שלא ניתן למצוא באפיקים האחרים. כמו כן, מדובר בהשקעה שמניבה שכר דירה של אלפי שקלים בחודש.

החיסרון הגדול: צורך בנטילת משכנתה, לעתים כמשכנתה נוספת (שלא בהכרח תאושר), ובדרך כלל יש גם צורך בהון התחלתי. מימוש הנכס הוא תהליך מסובך ואטי יותר מהשקעות פיננסיות, ועד למימוש מצטברות לא מעט הוצאות נלוות על תחזוקת הדירה, חוזים וכו'. כמו כן, צריך לשמור על ערנות ולהיות קשובים לשוק ולהבחין בירידות מחירים מסתמנות, כדי למצוא את הרגע הנכון לממש את הנכס ברווחים מקסימליים.

סעיף מס: פטור ממס על הכנסה משכר דירה עד גובה 4,510 שקל, מס רכישה במדרגות לפי שווי הדירה, מס מכירה של 2.5% ולעתים גם מס שבח.

טיפ: יש שלושה מסלולים אפשריים שביניהם יש לבחור - פטור מלא, מסלול רגיל ומסלול מס מופחת. בדרך כלל הפטור המלא הוא המסלול העדיף, אבל כדאי להתייעץ ולבדוק אם המסלולים האחרים אינם משתלמים יותר.

השורה התחתונה: אפיק השקעה מומלץ למשפחות עם כמה ילדים, שמתכננות ממילא להפריש סכומים גבוהים לחיסכון מדי חודש. סכום ההפרשה יכול להיות זהה, אבל התשואות גבוהות בהרבה - ואת המשכנתה אמור לכסות שכר הדירה מהנכס. הריביות על המשכנתאות כיום עדיין נמוכות מאוד, ואפשר להסתפק בהון עצמי של 120 אלף שקל, למשל, כדי לקנות בפריפריה דירה בשווי 400 אלף שקל. עם זאת, ניתן גם לקבל מימון מלא לרכישת הנכס באמצעות משכנתה כפולה - שעבוד נוסף של הדירה שכבר נמצאת בבעלות המשפחה ומשועבדת במסגרת משכנתה קודמת.

מומלץ לשקול קניית דירות זולות יחסית בערים גדולות, למשל דירת 2.5 חדרים באחת מהערים בפריפריה בעלות של כ־280 אלף שקל, שיכולה להניב שכר דירה של כ־1,600 שקל. בכל מקרה, חשוב לוודא שהתשואה הצפויה כדאית - וגבוהה מריבית המשכנתה.

5. שוק ההון: פוטנציאל לתשואות, פוטנציאל להפסדים

בשם התשואות: מסלולים מסוימים בשוק ההון מאפשרים חיסכון ארוך טווח שאינו מחייב מעקב צמוד אחר השוק ופעולות קנייה ומכירה שוטפות ותכופות - אבל יכול להציע תשואה שנתית (נומינלית) ממוצעת של 6% (תוך שקלול העליות והירידות הצפויות לאורך שנות חיסכון ארוכות). מדובר באפשרויות חיסכון ברמת סיכון גבוהה יחסית, והכדאיות תלויה בשקלול גובה ההשקעה ואורך החיסכון עם עלויות הקנייה והמכירה ודמי הניהול.

גמישות: אפשר לעקוב, להפקיד, לשנות, למכור, לקנות ולמשוך כמעט בכל רגע.

אג"ח ממשלתיות

ותרו על הקונצרני: השקעה באג"ח ממשלתיות עדיפה על השקעה ספקולטיבית באג"ח קונצרניות. הממשלתיות האפשריות - שחרים ארוכים (חיסכון לא צמוד בריבית קבועה), גילונים (חיסכון לא צמוד בריבית משתנה) או גלילים (חיסכון צמוד מדד בריבית קבועה).

היתרון הגדול: השחרים מציעים השקעה סולידית עם ריבית גבוהה יחסית - כאשר מדובר בחיסכון לתקופה של 16 שנים, לדוגמה ממשלתי שקלי 0126, מובטחת תשואה שנתית ממוצעת של ברוטו 5.1%. התשואה נטו, אחרי ניכוי מס בשיעור 15%, עומדת על 4.18%. תשואה בגליל 5903, שמועד פדיונו 11 שנים, עומדת היום על 1.92% ברוטו ו־1.2% נטו. גילון 0520, שמועד פדיונו בעוד עשר שנים, נותן היום תשואה ממוצעת שנתית של 2.06% בלבד. הגילונים כיום לא משתלמים לטווח ארוך, בשל הריביות הנמוכות הדומות לתשואות המק""מ. הם עשויים להיהפך לאטרקטיביים במקרה של העלאת ריבית מהירה מהצפוי, או לשמש בשנה הקרובה כבסיס לחיסכון במסלול אחר.

החיסרון הגדול: מינימום השקעה של 10,000 שקל, ובעיקר - עמלות הקנייה. הרווחים מופקדים בחשבון המשקיע, מחויבים במס וישמשו לקנייה חוזרת, שתחייב עמלות נוספות.

תשלום מס: באג"ח לא צמודות - 15%, בצמודות - 20%. מס לפי תנאי האג"ח נגבה על הכנסה מריבית שוטפת, ומס רווח הון נוסף נגבה בעת המכירה.

טיפ: אפשר שלא להשקיע ישירות באג"ח ממשלתיות, אלא בקרנות נאמנות, קרנות סל או תעודות סל שמשקיעות באיגרות חוב כאלה, מציע סיון ליימן מכנען ייעוץ השקעות. כך מתאפשרת דחיית מס, כמו גם חיסכון של חלק מהעמלות. למי שבכל זאת יהיה מוכן לקחת סיכון גדול יותר הוא ממליץ להשקיע באג"ח קונצרניות של חברות מוכרות.

השורה התחתונה: השקעות באג"ח ממשלתיות כדאיות רק אם הולכים איתן עד הסוף, ואז הריבית השנתית אכן מובטחת. אם מתכננים חיסכון לטווח קצר יותר מאופק האג"ח, התנודתיות בתחום מגדילה משמעותית את הסיכון לכסף.

תעודות סל

ללכת עם הבורסה: תעודת סל היא נייר ערך הנסחר בבורסה הישראלית, שערכו צמוד לערך מדד המניות שאחריו הוא עוקב (ת"א־25, תל בונד־20 וכו').

היתרון הגדול: דמי ניהול נמוכים (0.3%–1%) ומינימום השקעה נמוך יחסית לאג"ח (3,000–5,000 שקל).

החיסרון הגדול: תעודת סל תמיד תזנב במדד - התשואות לא יהיו גבוהות יותר מאלו של המדד, וכן אין אפשרות למשחק בין מסלולים, אפיקים ומדדים שונים. השקעה בהן דורשת גם התעסקות מסוימת - לא מומלץ פשוט לתת הוראת קבע ולשכוח מזה, כמו במקרים של חסכונות בנקאיים.

תשלום מס: 20% על הרווחים, בעת המכירה.

טיפ: השקעה בתעודות הסל מאפשרת לקזז הפסדי הון מנייר ערך מסוים עם רווחים מנייר אחר, אך מומלץ למכור את הנייר המופסד לפני מכירת המורווח.

השורה התחתונה: כלי נוח להשקעה גם ללקוח פרטי, ובכל זאת כדאי להתייעץ עם יועץ השקעות בבחירת תעודת הסל המתאימה. לדברי גבאי, מומלץ למקסם את החיסכון באמצעות מעקב, עדכונים ושינויים, בהתאם למצב ולצורך.

קרנות נאמנות

שילוב כוחות: קרן נאמנות מתבססת על השקעה בניירות ערך שונים, על פי מדיניות והצהרת הגוף שמנהל את הקרן. לכל קרן דירוג המתבסס על שני גורמי סיכון - מידת החשיפה למניות ומידת החשיפה לאג"ח.

היתרון הגדול: אפשרות להשקעה מאוזנת באפיקים שונים, מסולידיים ועד כאלה המגיעים לתשואות גבוהות. אין מינימום השקעה, ואפשר להסתפק בהוראת קבע ולא לעבוד במעקב אחר הקרן.

החיסרון הגדול: העלויות הנלוות - דמי שמירה, דמי ניהול, דמי רכישה, תשלום למתווך ודמי נאמן. כל אלו עלולות להצטבר יחד לעד 7% מסכום החיסכון. חיסרון נוסף הוא היעדר שקיפות - לא ניתן לדעת באילו ניירות ערך מחזיקה הקרן בכל רגע נתון.

תשלום מס: 20% על הרווחים, בעת המכירה.

טיפ: במקרה של קרן פטורה, המס נגבה רק עם המכירה, כלומר ניתן לדחות אותו במשך שנים. במקרה של קרן חייבת, לאורך השנים היא כבר מגלמת בתוכה את חישובי המס.

השורה התחתונה: המוצר המומלץ להשקעה ארוכת טווח בשוק ההון, בזכות מגוון הקרנות. באפיקים מנייתיים יותר דמי הניהול גבוהים, אבל בדרך כלל גם פוטנציאל התשואות.

מבין הקרנות הקיימות כיום בשוק כדאי להשקיע בקרן מחקה, שעוקבת אחרי מדד מקומי או זר וכרוכה בעלויות נמוכות יחסית.

ללקוחות סולידיים מומלצות גם קרנות שמשקיעות בעיקר באג"ח ממשלתיות ורק עד 10% במניות, ללקוחות ספקולטיביים מומלצות קרנות עם דגש על מניות ואג"ח קונצרניות. לקראת תום תקופת החיסכון מומלץ בכל מקרה לעבור להשקעות סולידיות, כדי לא להפסיד את מה שחסכתם עד כה.

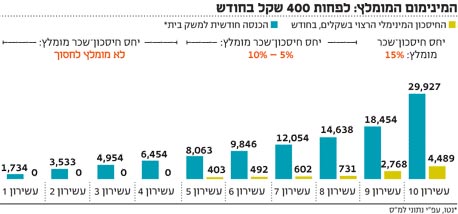

כמה לשים בצד?

מומלץ לחסוך 5%–10% מההכנסה החודשית.

"רוב ההורים יכולים לחסוך בחודש הרבה יותר ממה שהם חושבים", אומר יוסי אש, יו"ר איגוד היועצים והמאמנים לכלכלת המשפחה בישראל. "לדור הקודם של ההורים היתה מודעות גבוהה לחיסכון ארוך טווח. ההורים של היום, לעומתם, מודעים בעיקר לרמת החיים: הם חושבים שצריך לנצל כל שקל היום - ואם יש מקור אשראי על חשבון העתיד, הם ינצלו גם אותו.

"התשובה לשאלה 'כמה אפשר לחסוך' קשורה בעיקר בסדר העדיפויות של ההורים. הרי כל משפחה קונה לאורך השנים המון דברים לא נחוצים, אז במקום הוצאות מוגזמות על סלולרי, על אוכל, על מותגים ואפילו על שימוש יתר במזגן - אפשר לשים כסף בצד לחיסכון לילד".

אז כמה כדאי לשים בצד? אש מציג שיעור מומלץ של הפרשה לחיסכון מתוך השכר, לפי עשירונים: ככל שההכנסה גבוהה יותר, אחוז החיסכון יעלה בהתאם. בארבעת העשירונים התחתונים ההמלצה היא לא לחסוך כלל, ובשני העשירונים העליונים ההמלצה היא לחסוך 15% מהשכר. לרוב הישראלי, המרוכז בעשירוני מעמד הביניים, אש ממליץ לחסוך 5%–10% מהשכר. "משפחה ממוצעת בישראל שמעוניינת לחסוך לילדיה עבור לימודים, חתונה ודירה, תצטרך לחסוך בקביעות 400 שקל בחודש לפחות", אומר אש.

הסכום הזה, כזכור, מתחלק בין כל הילדים - ואש מדגיש עוד כי ככל שמספר הילדים במשפחה גבוה יותר, האפשרות לחסוך תהיה נמוכה יותר.

24 תגובות לכתיבת תגובה