צילום|: עמית שעל

צילום|: עמית שעל

"להמליץ לצאת לחו"ל זה סקסי, אך לא בהכרח נכון"

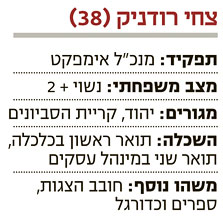

כבר בתור ילד מבת ים חלם צחי רודניק לעשות כסף, והרבה. היום, לאחר שנים כאנליסט הייטק, והרפתקה בפריזמה, הוא מנהל את בית ההשקעות אימפקט שבבעלות בנק אגוד. "אני כמו כדורגלן שהולך לעבודה בשקיקה. מחכה שהסופ"ש יסתיים כדי לחזור למשרד"

צחי רודניק אהב כסף, וחלם להרוויח הרבה ממנו כבר מגיל צעיר. מי שמכהן היום כמנכ"ל בית ההשקעות אימפקט שבבעלות בנק אגוד נזכר כי כבר בהיותו ילד צעיר מבת ים, בן לאב נהג משאית ואם מזכירה, עבד בכל עבודה מזדמנת, סיזיפית וקשה ככל שתהיה.

"החלום שלי מאז ומתמיד היה להיות אנליסט, לחקור. שוק המניות משך אותי מאז אותו היום שבו הבנתי שאני אוהב כסף", הוא מספר. "מלצרתי בכל מקום שאפשר לחלום עליו, בבתי מלון, גני אירועים, אבל למרות העבודה הקשה, לא הצלחתי לחסוך אפילו שקל אחד. בזבזתי. אהבתי את התחושה שיש לי כסף".

את החלום להפוך לאנליסט, תחום שהצטייר בעיניו כילד כאפוף הילה וזוהר, הוא הגשים במהרה. "בכל תקופת לימודי הכלכלה חיפשתי עבודה בתחום, עד שהתקבלתי למשרד רואי חשבון בכפר סבא שסיפק אנליזות ללקוחות מוסדיים. שם החלה ההיכרות שלי עם המקצוע". משם עבר רודניק לחברת היעוץ פורסייט, שלימים הפכה לטריגר, שם שימש כאנליסט הייטק.

1999-2000 היו ימיו העליזים של תחום ההייטק, ורודניק מספר שהיה מחסור באנליסטים בתחום הטכנולוגיה. כך יצא שכעבור תקופה קצרה קיבל הצעה מאוסקר גרוס. "אף אחד לא אומר 'לא' להצעה מבנק אמריקאי. השכר בדולרים, נסיעות תכופות לחו"ל, מפגשים עם חברות גדולות - כניסה לליגה של הגדולים. הרגשתי כבוד עצום, הייתי בסך הכל בן 26 ומעצם ההצעה רעדו לי הרגליים".

לאחר שלוש שנים בתפקיד אנליסט הטכנולוגיה, שבמהלכן סיקר חברות כמו אם־סיסטמס, רדוור וצ'ק פוינט, התחיל רודניק לחוש מיצוי. "הרגשתי שאני רוצה להתקרב יותר לכסף, לסחור, למכור, לשווק, להיות קרוב ללקוחות". אז גם הגיעה ההזדמנות.

אברהם גואטה, שהיה לקוח של אוסקר גרוס, נפרד באותה תקופה משותפיו בבית ההשקעות איפקס והקים את חברת "רקיע ניהול תיקים". רודניק הצטרף לרקיע כאנליסט, ועד מהרה התקדם לתפקיד סמנכ"ל מחקר והשקעות. מאוחר יותר נמכרה רקיע לפריזמה, אשר היה אז בית ההשקעות המבטיח ביותר בשוק ההון, בבעלות קרן מרקסטון.

כמה שנים מאוחר יותר, על רקע הפסדים גבוהים שנגרמו בקופות הגמל בגלל השקעות מסוכנות, בית ההשקעות פריזמה התפרק, ורודניק קיבל הצעה שלא יכול היה לסרב לה - להתמנות למנכ"ל בית ההשקעות אימפקט.

נתחיל עם השאלה הכי חשובה: האם היועצים באגוד ממליצים ללקוחותיהם לשים את הכסף באימפקט?

"50% מהנכסים שלנו הגיעו מאגוד, השאר מבחוץ. כמובן שקל לנו יותר בבנק, אבל חייבים לציין שלא בכל הסניפים של הבנק ממליצים עלינו. היועצים ממליצים רק לפי התוצאות שאנחנו משיגים".

למה שלקוח יעדיף את אימפקט על פני גוף ניהול תיקים גדול?

"זה לא עניין של העדפה, הרבה תלוי בחיבור עם הלקוח. באופן עקרוני, בניהול תיקים מוסדיים, צריך לעמוד בתנאי סף של המכרזים ולהראות תוצאות טובות. כל שנה התוצאות נבדקות, והמנהל שהשיג את התשואה הנמוכה ביותר - מועף. רוב התיקים המוסדיים הם סולידיים, עם השקעות בעיקר באג"ח מדינה, אג"ח קונצרניות בדירוג גבוה וחשיפה מועטה למניות, כך שזה משחק מאוד צפוף, וראיית המיקרו היא הקובעת. אם התיק נשאר שלנו, כנראה שיש סיבה".

להערכתך, כדאי לצאת היום לחו"ל?

"גם המוסדיים שמושקעים אצלנו, וגם הלקוחות הפרטיים, אוהבים לצאת לחו"ל, כשזה מוצדק. פזילה החוצה יכולה להצדיק את עצמה היום, אולם לצד זאת יש בעיה של שקל חזק, והשקעה בדולר לא תמיד מניבה תשואה מספקת".

אבל יש הסטה של כספים לחו"ל.

"נכון, זה נובע מזרימה של כסף רב לגופי ההשקעות הישראלים, ומכך שהם לא יכולים להשקיע את כולו בארץ. בנוסף, המעבר של ישראל לגוש מדינות המפותחות הביא ליציאת כסף זר וגם לכך היתה השפעה על המוסדיים הישראלים. מבחינה מאקרו־כלכלית, אני חושב שהעלייה בפרמיית הסיכון של ישראל לא מוצדקת, המשק שלנו צומח ואיכותי והוא יוכיח את עצמו לאורך זמן. גם כשמדברים על יציאה לחו"ל, לטעמי, רכיב זה לא אמור לתפוס יותר מ־5%–10% מהתיק".

אי הודאות השוררת היום בשווקים, היא משהו שלא זר לך, התמודדת איתו בעבר, בפריזמה.

"כן, תקופת המשבר היתה מאוד קשה, גם בגלל אי־הוודאות וגם בגלל התשואות הנמוכות. אבל התמודדנו יפה, היינו סולידיים. היה לנו יותר מזל משכל. בגלל הרצון לשמר לקוחות נכנסנו ל'מוד' של סולידיות - בונקר. מכרנו כמות עצומה של מניות ורכשנו אג"ח מדינה רק כדי לשמור על הכסף".

היום אומרים שזו היתה שטות מצד פריזמה להעביר לקוחות לאפיקים סולידיים בשיא המשבר.

"בדיעבד זו היתה טעות לצאת לסולידי, אבל מי ידע את זה אז. אפריקה לא שילמה את הכסף, איגרות החוב נסחרו בתשואות של עשרות אחוזים, היה חוסר ודאות עצום וכסף החל לזלוג החוצה מקופות הגמל. נכון לאותה תקופה, השיקולים למכור היו נכונים. בדיעבד התברר שזה היה שגוי".

איך נראה התיק האישי שלך?

"בקופות גמל אני סטנדרטי ויושב על המסלול הכללי. אם אהיה יותר אגרסיבי, מבחינה פסיכולוגית אחשוב שהשוק טוב, וזה עלול לגרום לי להשקיע לא נכון עבור הלקוחות, והעבודה שלי היא סוג של שליחות. נכון שאומרים שהעיקר זה בריאות, משפחה ואהבה, אבל בחדרי חדרים הלקוחות אומרים בעצמם שהכסף זה אחד הדברים הכי חשובים להם בחיים".

מה האתגר שמציבה 2011 בפני מנהלי ההשקעות?

"פרמיית הסיכון. העולם בכיוון של צמיחה, הזרמות הכספים מתחילות לתת את אותותיהן, מה שקרה ביפן יעיב קצת, אבל ישראל עדיין מקום יציב. היציאה של הזרים היתה נמהרת והם עוד יחזרו. היום זה סקסי להמליץ ללקוחות לצאת לחו"ל, אך אני לא בטוח שזה באמת הזמן הנכון".

מה בהמשך הדרך?

"נחכה ונראה. בינתיים אני נוהג להשוות את עצמי לכדורגלן או אמן, שהולכים לעבודה בשקיקה. אני קם בבוקר ומחכה ללכת למשרד, אני מת שייגמר הסופ"ש כדי לחזור למשרד".

השורה התחתונה של צחי:

"מבחינה מאקרו־כלכלית, העלייה בפרמיית הסיכון של ישראל לא מוצדקת. המשק שלנו איכותי ומפגין צמיחה, והוא יוכיח את עצמו לאורך הזמן".

10 תגובות לכתיבת תגובה