צילום: יובל חן

צילום: יובל חן

הספקולנטים מנענעים את שוק הסחורות

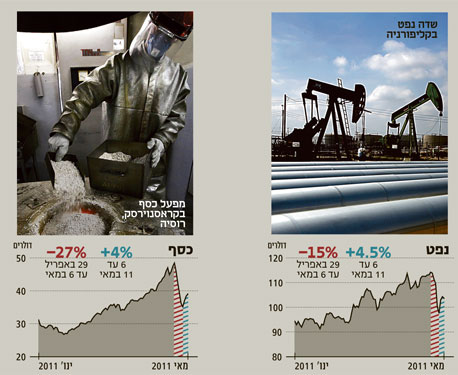

מגמת מימושים אגרסיבית פקדה בשבוע שעבר את שוק הסחורות: הנפט נחתך ב-15%, הכסף צנח ב-27% ומדד הסחורות איבד 85 מיליארד דולר. בינתיים, רוב הסחורות תיקנו כלפי מעלה, אך השאלה נותרה בעינה: האם חיסולו של בן לאדן הפיל את השוק, או שמא מדובר בשינוי כיוון שעלול להדביק גם את שוק המניות?

מדדי המניות בארצות הברית רשמו בשבוע שעבר את ירידות השערים החדות ביותר זה חודשיים, בהשפעת שוק הסחורות. מדד הסחורות S&P GSCI הכולל 24 סחורות, בהן סוגי מתכות שונים, נפט וסחורות חקלאיות, ירד בשיעור חד של 11%. מחיר הנפט צלל ביותר מ־15% ונסגר מתחת ל־100 דולר לחבית, ומחיר אונקיית כסף צנח ב־27% - הירידה השבועית החדה ביותר מאז 1975 - על רקע הודעת בורסת החוזים של שיקגו על הגדלת המרווחים שאותם יחויבו המשקיעים להפקיד כביטחונות לצורך מסחר בחוזים עתידיים.

אמנם, מאז יום שישי האחרון נרשמו תיקונים מעלה במחירי הסחורות, אך האם הירידה השבועית התלולה ביותר בשוק מאז דצמבר 2008 מעידה על שינוי בהערכות המשקיעים לטווח הבינוני והרחוק?

לירידות בשבוע שעבר יש כמה סיבות, חלקן טובות ובעלות בסיס מוצק, וחלקן טובות פחות. היו שניסו להסביר את הסנטימנט השלילי בפעולה הצבאית של ממשל אובמה אשר הביאה למותו של אוסמה בן לאדן, בנימוק שהיחלשות ארגון הטרור אל־קאעידה עשויה להקטין את הסיכונים הביטחוניים המאיימים על עתודות הנפט.

לדעתנו, פרמיית הסיכון "אובמה־אוסמה" השפיעה בשוליים בלבד, אם בכלל. מחיר הנפט קיבל בחודשים האחרונים רוח גבית מהאירועים בלוב ובמזרח התיכון, ולא מאל־קאעידה.

אחרים טענו כי ירידת מחיר הכסף היוותה קטליזטור לירידת מחיר הזהב, לאור המתאם הגבוה בין שתי המתכות היקרות, ואלה גררו אחריהן גם את הסחורות האחרות. גם סברה זו חלשה למדי. רגרסיה סטטיסטית מעידה כי השונות במחירי הכסף והזהב מסבירה רק חלק קטן מהשונות במחירי יתר הסחורות.

סדקים באופטימיות

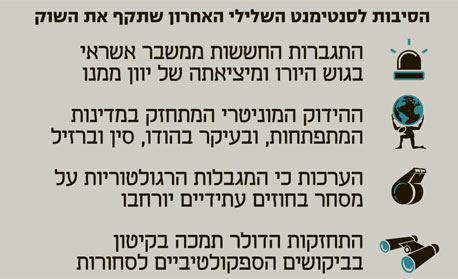

להערכתנו, חזינו בתגובת יתר בשל ריבוי פעילות ספקולטיבית שגרמה לתנודות חדות בשוק. תגובת יתר זו נובעת מסדקים באופטימיות, בגלל נתוני מאקרו מעורבים, ובעיקר בשל התגברות החששות הקשורים למשבר האשראי בגוש היורו ולמשך חברותה של יוון בו, וכן להידוק המוניטרי אשר הולך ומתחזק, בעיקר במדינות המתפתחות כמו הודו, סין וברזיל.

גורמים נוספים שהשפיעו על הסנטימנט השלילי הם מצבם הרעוע של שוקי התעסוקה והנדל"ן במדינות המפותחות ופרסום תחזיות האינפלציה. בקרב ארגונים כלכליים, בהם קרן המטבע הבינלאומית וה־OECD, שורר קונצנזוס שלפיו קצב האינפלציה יתמתן ב־2012 על רקע רמות המחירים הגבוהות והעלאות הריבית הצפויות.

בנוסף, מתגברות ההערכות כי לאחר שהוקשחו תנאי המסחר בחוזים העתידיים על הכסף, תיתכן החמרה רגולטורית גם בנוגע לסחורות נוספות על ידי הרשות האמריקאית לפיקוח על המסחר בחוזים עתידיים, וזאת כדי להצר את צעדי הספקולנטים, שתורמים ללחצים האינפלציוניים בעולם.

התחזקות הדולר בעולם תרמה אף היא לסנטימנט השלילי בשוק הסחורות. מדד DXY, העוקב אחר שער הדולר לעומת סל של שישה מטבעות מובילים, עלה ב־2.5% בשבוע שעבר בעקבות שינוי במדיניות המוניטרית של יו"ר הבנק המרכזי בגוש היורו, ז'אן קלוד טרישה.

טרישה הציג טון רך יותר בדבריו בנוגע להעלאות הריבית העתידיות, וההערכות הן כי הריבית בגוש היורו תעלה בשיעור מתון על רקע חששות מהאטה בקצב הצמיחה בטווח הקצר והבינוני.

רגרסיה סטטיסטית שביצענו מעידה כי קיים מתאם שלילי גבוה יחסית של 0.81 בין שער הדולר ומחירי הסחורות. מכאן שהתחזקות הדולר תומכת בצמצום של הביקושים הספקולטיביים לסחורות, ובהמשך ירידת מחיריהן בטווח הקצר.

סיבה אחרת למימושי הרווחים בשוק נעוצה בהשפעות ההיצע הרחב של המוצרים הפיננסיים שנועדו להפקת רווחים בטווח הקצר, ולא לצורך גידור של נכס אמיתי. העליות החדות שאפיינו את מרבית מדדי הסחורות בעולם בשנתיים האחרונות הניעו משקיעים רבים לעלות על הגל, כדי לקחת רווחים במהלך הדרך.

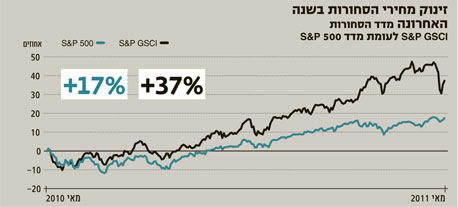

מדד S&P GSCI עלה בשנה האחרונה בכ־46% (עד לשבוע האחרון), ובקרב סחורות מסוימות נרשמו אף עליות חדות יותר. הירידה בהיצע והביקושים הגבוהים לתירס, למשל, הביאו להכפלת מחירו בעשרת החודשים האחרונים, ומחיר פולי הקפה זינק ב־122%.

בשוק האנרגיה עלה מחיר הנפט הגולמי בכ־50% מסוף מאי 2010, מרמה של 75 דולר ל־114 דולר בשבוע שעבר. גם מחיר האלומיניום עלה באותה תקופה בשיעור של כ־50%.

ללא ספק, הצמיחה המהירה בשווקים המתפתחים ובעיות ההיצע, בעיקר בקרב הסחורות החקלאיות, השפיעו באופן מהותי על התגברות הביקושים ועליית מחירי הסחורות בעולם. עם זאת, גם הניפוח הספקולטיבי הורגש מאוד בשווקים. לראיה, כל סוגי הסחורות רשמו ירידות שערים בשבוע האחרון בלא הבחנה - בין אם מדובר בכותנה, חיטה או סוכר ובין אם בנחושת.

מסורתית, שוק החוזים העתידיים על הסחורות נשלט עד אמצע שנות האלפיים על ידי חוואים או יצרנים, אשר החזיקו פיזית בסחורות ומנגד נחשפו לחוזים עתידיים כדי להגן על השקעתם מפני תנודות במחירי נכסי הבסיס. אלא שכיום, ידם של הספקולנטים היא על העליונה.

לצורך מתן פרספקטיבה, על פי נתוני גולדמן זאקס, השווי של 24 הסחורות במדד S&P GSCI עומד על 805 מיליארד דולר - בערך פי 50 מהשווי שנרשם לפני כעשור. תעודות הסל וקרנות ההשקעה למיניהן תרמו רבות לתדלוק הפעילות הספקולטיבית, וכך בתקופות שהתאפיינו באופטימיות בשווקים נרשמו גיוסים גבוהים מאוד בקרנות אלה ומחירי הסחורות עלו בחדות. בתקופות של ירידה ברמת הוודאות קרה ההפך, ונרשמו פדיונות מקרנות אלו. כך, בתוך שבוע איבד מדד הסחורות 85 מיליארד דולר (לפני שבוע עמד שווי 24 סחורות הכלולות בו על 890 מיליארד דולר). ידם של המשקיעים קלה על ההדק, כאשר גורם הספקולציה מהווה נדבך משפיע מרכזי בהחלטת ההשקעה.

שיפור בפריון העבודה

הפרמטרים החשובים ביותר שאנו ממשיכים לבחון מדי יום בזכוכית מגדלת הם האינדיקטורים המובילים אשר נותנים תמונת מצב עדכנית על דינמיקת הצמיחה הכלכלית. נתונים אלה כוללים הזמנות חדשות, גיוס עובדים, ייצור תעשייתי ותפוקה לעובד, בין היתר. אם נבחן את ההתפתחויות האחרונות בסביבת המאקרו בחודשים האחרונים, נגלה כי מגמות הצמיחה וההתאוששות הכלכלית העולמית ממשיכות להיחלש - בכל אזור לפי הקצב שלו.

מדד מנהלי הרכש העולמי, PMI, של המכון לניהול ההיצע, אשר פורסם בשבוע שעבר, מעיד כי קצב הצמיחה בחודש אפריל התמתן משמעותית, בעיקר בהשפעת המדינות המפותחות, בהמשך להתמתנות שנרשמה בחודש מרץ. הנתונים מעידים אמנם על המשך הצמיחה הכלכלית, אולם בקצב מתון יותר לאחר השיא שנרשם בחודש פברואר השנה.

הירידה בקצב הצמיחה נובעת בעיקר מחולשה במגזר השירותים, כאשר ההזמנות החדשות נפלו בשיעור החד ביותר ב־21 החודשים האחרונים. במגזר הייצור קצב ההזמנות עדיין נמצא מעל לממוצע ארוך הטווח, וככל הנראה, השיפור בפריון העבודה צפוי לתמוך בהמשך הצמיחה במגזר זה. עם זאת, מגזר השירותים צפוי להכביד על קצב הצמיחה הכללי.

אם מכלול הנתונים ימשיך להעיד על מגמת צמיחה אטית, אזי מחירי הסחורות צפויים לעלות בקצבים אטיים מבעבר. התפתחות בלתי צפויה כלשהי הנוגדת את התחזיות, ואשר תכלול התמתנות כלכלית בטווח של 12 החודשים הקרובים, תביא לירידה נוספת במחירי הסחורות.

ירידה בקצב הביקושים

בסיכומו של דבר, החודש האחרון היה עמוס באירועים חדשותיים, אשר סיפקו הסברים נסיבתיים לכאורה והרבה ספקולציות, אשר גרמו להתפרקות בשוק הסחורות. הנתונים המאקרו־כלכליים בתקופה זו הם מעורבים, כאשר הסביבה ממשיכה להתאפיין בצמיחה חזקה ובמדיניות מרסנת במדינות המתפתחות, והמשך ההתאוששות על רקע סיכוני אשראי ומדיניות מקלה בארה"ב ובגוש היורו.

הסקטור היצרני ממשיך להוביל עם שיפור בתפוקה, ואילו סקטור השירותים נשאר מאחור וצפוי להכביד על קצב הצמיחה העתידי. המשך המדיניות המוניטרית המרחיבה בארה"ב, הדולר החלש, המשך מגמת הצמיחה העולמית וביקושים חזקים מהמדינות המתפתחות צפויים לתמוך בהמשך עלייה במחירי הסחורות - אך זאת בקצב מתון יותר מבעבר. התמתנות הקצב נובעת מהריסונים המוניטריים והפיסקאליים במדינות המתפתחות וכן מרמות המחירים הגבוהות, התומכות בירידה מסוימת בקצב הביקושים.

אנו מעריכים כי התנודתיות החדה בענף תימשך לאור הפעילות הספקולטיבית הערה, אך המחירים יעלו בטווח הבינוני. לגבי הטווח המיידי, אנו ממליצים לבחון מקרוב את נתוני האינדיקטורים המובילים בחודשים הקרובים כדי לבחון מחדש את כדאיות ההשקעה באפיק.

ובינתיים, לאור ריבוי הסחר הספקולטיבי בשוק הסחורות, אנו מעדיפים להיחשף למגזר זה באמצעות השקעה במניות של חברות הפועלות בו, תוך מתן קדימות לחברות הפועלות בתחומי הכימיקלים והסחורות החקלאיות.

השורה התחתונה

העלייה במחירי הסחורות תימשך אך בקצב מתון מבעבר. בטווח הבינוני, המחירים יעלו. בטווח הקצר מומלץ לבחון את נתוני האינדיקטורים הכלכליים המובילים, ולהיחשף לשוק דרך מניות חברות בתחום הכימיקלים והסחורות החקלאיות.

הכותב הוא מנהל מחלקת המחקר באלומות ספרינט

לא התפרסמו תגובות לכתיבת תגובה