צילום: אוראל כהן

צילום: אוראל כהן

שורת הרווח - בחסות הבורסה: הקופון הסודי שגוזרים מנהלי תעודות הסל על חשבון המשקיעים

לפי הכללים שקבעה הבורסה, מחיריהן של מניות הנמחקות מהמסחר בעסקת מיזוג נקבעים לפי השער האחרון שבו נסחרו ולא לפי המחיר שנקבע באקזיט. בעסקת מכתשים עשוי הפער להגיע ל־3 מיליון שקל. וגם: 20% משווייה של רציו חשופים לחלום הגז בהיתר גל

1.

בנעילת המסחר של יום שלישי שעבר נמחקה מניית שמיר אופטיקה מהמסחר והוצאה ממדדי הבורסה בעקבות השלמת המכירה של חלק ממניות קיבוץ שמיר בחברה, וכל מניות הציבור בה, לחברת אסילור הצרפתית במחיר של 14.5 דולר למניה.

לפני מחיקתה נכללה מניית שמיר אופטיקה במדדי יתר־50, יתר מאגר ובלוטק־50. בעת מחיקתה מהמסחר חושבו המדדים לפי שער הנעילה האחרון של המניה, שעמד על 48.66 שקל, אף שבעלי המניות קיבלו בפועל 49.5 שקל למניה בעסקת המכירה.

כתוצאה מכך, המדדים שבהם נכללה המניה לא שיקפו את העליייה בערכה, בשיעור 1.7%, בעקבות השלמת העסקה. את הפרמיה הזו הרוויחו רק מי שהשקיעו ישירות במניה - אך משקיעים בתעודות סל על מדדי היתר ועל מדד הבלוטק לא נהנו ממנה.

הבורסה לא הביאה בחשבון בחישוב ערכם של מדדים אלו את הערך הכספי שהתקבל בעסקת המכירה של שמיר - אלא את הערך האחרון שלפיו נסחרה המניה בטרם מחיקתה - וכך היא נוהגת לגבי כל מניה הנמחקת מהמסחר עקב הצעת רכש.

תעודות הסל על שלושת המדדים, אשר החזיקו במניה בהיקף של כ־10 מיליון שקל, קיבלו מאסילור את התמורה הכספית עבור אחזקתן במניה, אך מאחר שהמדדים בבורסה לא שיקפו את העלייה הנוספת במחירה ל־14.5 דולר עם השלמת העסקה, תעודות הסל לא העבירו (ולא היו צריכות להעביר) למשקיעיהן את הפרמיה, ושלשלו ישירות לכיסן כ־170 אלף שקל - הכל כאמור בחסות כללי הבורסה.

בעסקת שמיר מדובר ב"כסף קטן" כביכול, אך בחצי השנה הקרובה צפויה השלמתן של לפחות ארבע עסקאות מיזוג של מניות הנסחרות במדדים המובילים בתל אביב - מכתשים אגן, נס טכנולוגיות, נטוויז'ן ואופיר אופטרוניקה - ואלו צפויות להימחק מהמסחר. מאחר שכללי הבורסה קובעים כי המדדים יחושבו בעת מחיקת מניה לפי הערך האחרון שבו נסחרה המניה, ולא לפי התמורה בעת המכירה, צפויה בעקבות עסקאות אלו הטיה משמעותית במחיר המדדים, ופגיעה במשקיעים בהם באמצעות תעודות סל.

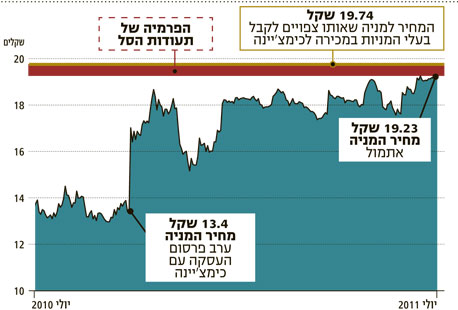

נבחן לדוגמה את המקרה של מכתשים אגן. אם עסקת המכירה של מכתשים לכימצ'יינה הסינית תושלם, צפויים בעלי המניות לקבל 5.75 דולרים עבור כל מניה (כ־19.74 שקל). מחיר מניית מכתשים ביום שני עמד על 19.09 שקל. ההפרש בין התמורה הצפויה בעסקה ובין שווי השוק הנוכחי של המניה נובע מהחשש כי העסקה לא תושלם. אם העסקה תתפוצץ, מחיר המניה צפוי לקרוס למחיר דומה לזה שהיה ערב פרסום העסקה, כ־13.4 שקל.

רכישה של מניית מכתשים כעת תניב, בהסתברות גבוהה מאוד, תשואה דולרית (כי מחיר העסקה נקוב בדולרים) של כ־3%, ובהסתברות נמוכה תניב תשואה שלילית של כ־30%. ככל שיתקרב מועד סגירת העסקה, צפוי מחיר המניה להתקרב לערך שסוכם עם כימצ'יינה, אך בכל מקרה יישאר פער הנובע מהסיכון שהעסקה לא תיסגר.

נניח שרגע לפני השלמת העסקה (הצפויה בספטמבר) יעמוד מחיר המניה על כ־1% מתחת למחיר שסוכם עם כימצ'יינה, כאשר ההסתברות לאי־השלמת העסקה תעמוד על כ־3%. למשקיע הישיר במניית מכתשים אגן תוחלת הרווח במצב זה היא אפס, אך עבור משקיע במניה באמצעות תעודות הסל תוחלת הרווח היא שלילית. מדוע? משום שבתרחיש שבו העסקה תתפוצץ ומחיר המניה יקרוס, גם תעודת הסל העוקבת אחר המדד תפסיד כסף. בתרחיש חיובי, שבו המכירה מתבצעת, המסחר במניה יוקפא, אך מחירה יישאר זהה למחיר שהיה רגע לפני השלמת העסקה. כתוצאה מכך, המדדים לא יחשבו את תוספת הערך של המניה, והמשקיע בתעודות הסל העוקבות אחר המדדים לא ייהנה מהרווח.

זאת, אלא אם כן הבורסה תיישם כלל חדש - שבמקרה של השלמת מיזוג, המחיר שלפיו תימחק המניה מהמסחר יהיה זהה לערך הכספי שיקבלו בעלי המניות המוכרים אותן. במקרה כזה, המדדים ותעודות הסל ייהנו מהעלייה הנוספת במחיר המניה הנמחקת.

מניית מכתשים אגן מהווה כ־1.85% ממדד ת"א־100 וכ־2.7% ממדד ת"א־25. תעודות הסל על שני מדדים אלו מחזיקות מניות של מכתשים אגן בהיקף של כ־300 מיליון שקל. השלמה מוצלחת של עסקת כימצ'יינה, כאשר הפער בין מחיר מניית מכתשים בשוק למחירה בעסקה עומד על כ־1% (לצורך הדוגמה), תביא להכנסה של כ־3 מיליון שקל שתיעצר אצל מנהלי תעודות הסל, ולא תגיע לציבור.

זו ההזדמנות לקרוא לבורסה לשנות את כלליה, כך שבעת מחיקת מניה מהמסחר בעקבות מיזוג (כשהתקבול מבוצע במזומן), הערך שלפיו תימחק המניה יהיה זהה לשווי התמורה שיקבלו המשקיעים ישירות באותה מניה.

נקודה אחרונה שראויה לציון: אם עסקת מכתשים אגן אכן תושלם, והמניה תוצא מהמדדים, במסחר הנעילה שלפני מחיקתה יזרימו תעודות הסל עודף ביקוש של כ־300 מיליון שקל, אשר יתחלק בין כל מניות מדד ת"א־100 האחרות, משום שמשקולותיהן היחסיות באותם מדדים יגדלו. עודף ביקוש מהותי כזה יכול ליצור חגיגה בשוק המניות.

2.

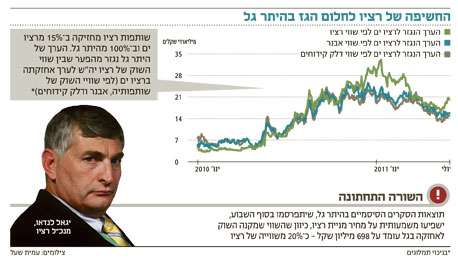

מתחילת חודש יולי ועד לנעילת המסחר שלשום זינקו יחידות ההשתתפות של שותפות חיפושי הגז והנפט רציו ב־14% - עלייה גבוהה בהרבה מזו שנרשמה במניות אבנר ודלק קידוחים, המחזיקות אף הן חלק מחזקת רציו ים (לווייתן), ועלו רק ב־3% עד 5%.

העלייה החריגה ביחידות ההשתתפות של רציו נובעת מהציפיות בשוק לקראת פרסום תוצאות הסקרים הסיסמיים התלת־ממדיים של היתר גל, שתמציתם צפויה להתפרסם בסוף השבוע. הנכסים של רציו כוללים 15% בחזקת רציו ים, שבה נמצאה כמות גדולה מאוד של גז טבעי, ו־100% אחזקה בהיתר גל. בנוסף, לחברה קופת מזומנים של 365 מיליון שקל לאחר גיוס ההון האחרון שערכה.

בעבר הצגנו בטור זה כלי אנליטי המאפשר לבחון את הערך שנגזר לחזקות תמר ורציו ים, לפי ערך השוק של מניות ישראמקו, אבנר, דלק קידוחים ורציו. באותה שיטה הסתייענו גם כדי לבחון כיצד מתמחר השוק את הערך הכלכלי של היתר גל.

ראשית, גזרנו את הערך של חזקות תמר ודלית לפי ערך השוק של ישראמקו. השלב השני כלל הערכה של הערך הנובע לאבנר ולדלק קידוחים מאחזקתם בתמר ודלית, לפי הערך שגזרנו לחזקות אלו משווי השוק של ישראמקו. בשלב השלישי ביצענו הערכה כלכלית של הערך הנובע לאבנר ולדלק קידוחים מקידוח ים תטיס - הערכה העומדת על כמיליארד שקל לכל אחת מהחברות.

בשלב הרביעי הערכנו את הערך הנובע לאבנר ולדלק קידוחים מחזקת רציו ים על ידי הפחתה של הערך הנובע לשתיהן מים תטיס ומחזקת תמר משווי השוק שלהן והפחתת חובן הפיננסי הנקי. בשלב החמישי גזרנו את הערך של 100% מחזקת רציו ים, באמצעות חלוקת הערך הנובע לאבנר ולדלק קידוחים מאחזקותיהן ברציו ים (לאחר הפחתת תמלוגים צפויים). השלב השישי חישב את הערך הנגזר לחזקת רציו ים משווי השוק של רציו, על ידי הפחתת המזומנים שבידי החברה משווי השוק שלה, וחלוקת התוצאה ב־15%, לפי חלקה של רציו בחזקת רציו ים, לאחר תשלום תמלוגים.

יש לציין כי למודל זה חסרונות, והערכים שאותם גזרנו לחזקת רציו ים מוטים כלפי מעלה מאחר שהם מתעלמים מהערך המהותי שנגזר לאבנר ולדלק קידוחים מאחזקותיה הנוספות ברישיונות רות ואלון ומהערך שנגזר לרציו מהיתר גל.

הגרף שלמעלה מתאר את התפתחות השוויים שנגזרים לרישיון רציו ים משלוש החברות. באמצע 2010 חל זינוק בשווי שמקנה לה השוק בעקבות תוצאות הסקרים הסיסמיים. זינוק נוסף אירע במהלך 2010 עם הצגת תוכנית העבודה, שהציגה גם סיכוי למציאת נפט באתר.

בתחילת 2011 הערך הנגזר לחזקת רציו ים ממחיר מניית רציו זינק הרבה מעבר למחיר שנגזר לה ממניות אבנר ודלק קידוחים. למעשה, מניית רציו נסחרה בתקופה זו על פי ערך שוק גבוה מדי, שנבע מהיותה המניה הממונפת ביותר על חלום הנפט בחזקה זו. במהלך החודשים מרץ־מאי נסגר הפער, אך לאחרונה הוא נפתח שוב - הפעם כתוצאה מהציפייה של משקיעי רציו לקבלת ערך מהותי מהיתר גל.

מודל החישוב שהצגנו מאפשר לנו להעריך גם את החסם התחתון (כלומר, את ערך המינימום) שמקנים שווי השוק של מניות אלו להיתר גל. נשתמש בערך הממוצע שנגזר לחזקת רציו ים משוויי השוק של אבנר ושל דלק קידוחים כאומדן לערך חזקה זו. כאמור, הערך שיתקבל מוטה כלפי מטה מאחר שהוא מתעלם מהערך של רישיונות אלון ורות.

ערך המינימום שמקנה השוק להיתר גל הוא בעצם ההפרש בין שווי השוק של רציו יה"ש (שווי המניה והאופציות) ובין המזומנים שבידי החברה והערך של אחזקת רציו בחזקת רציו ים.

מחישוב זה עולה כי שווי המינימום שהקנה השוק ביום שני השבוע לאחזקת רציו בהיתר גל עמד על 698 מיליון שקל, כאשר הערך האמיתי, כאמור, גבוה יותר. אנו נמנעים מלקבוע האם זהו ערך גבוה או נמוך, אך נצביע על כך שערך זה שווה ליותר מ־20% משווי השוק של יחידות ההשתתפות של רציו.

לכן, לפרסום הסקרים הסיסמיים בהיתר גל צפויה השפעה מהותית על מחיר היחידות של רציו. עם זאת, המידע שתספק החברה בנוגע לסקרים צפוי להיות מוגבל, כיוון שמדובר עדיין בהיתר (שלב שלפני קבלת רישיון), ורציו תצטרך לבקש אישור לקבלת רישיונות בחלקים של ההיתר שבהם תאתר פוטנציאל גבוה למציאת גז.

רק לאחר קבלת הרישיונות, והצגת תוכנית קונקרטית לקידוח ניסיון, רציו תהיה נדיבה יותר במידע שאותו תספק לציבור. אף שרציו מחזיקה כעת בכל ההיתר, יש סבירות רבה כי היא תתחלק בהוצאות ובסיכון עם גורמים נוספים, וכך חלקה בערך הכלכלי של היתר גל צפוי לקטון. עם זאת, קבלת תמלוגי־על מהשותפות העתידית תאפשר לרציו לשמור על ערך כלכלי מהותי גם מהנתחים בהיתר שתמכור.

3.

המחלוקת בין ישראל ולבנון סביב הגבול הימי בין המדינות, אשר שבה ועלתה לכותרות, נסבה בעיקר על רישיונות אלון (ראו מפה למטה). לפי הטענה הישראלית, הגבול הימי ניצב לקו החוף מול ראש הנקרה, ויוצר קו אלכסוני עם הטיה צפונה, שגבולו הדרומי חופף לגבול הצפוני של רישיונות אלון.

הטענה הלבנונית משרטטת את הגבול הימי בין המדינות כהמשך ישר של הגבול היבשתי בראש הנקרה, ובאותו קו רוחב, ולכן, לפי גרסת זו, רישיונות אלון מצויים בכלל בתחום הימי של לבנון.

לשתי הטענות אסמכתאות ודוגמאות שעליהן הן יכולות להישען, ובשתיהן טמונה סבירות רבה. ייתכן שבוררות בינלאומית תקבע את הגבול הימי כפשרה של קו אלכסוני, שיהיה מיצוע הדרישות של שני הצדדים.

רישיונות אלון מוחזקים על ידי אבנר, דלק קידוחים ונובל אנרג'י האמריקאית. מעניין יהיה לבחון את התייחסותן של שלוש החברות למחלוקת עם לבנון בדו"חות הרבעון השני שלהן.

הכותב הוא כלכלן בחברת הייטק

6 תגובות לכתיבת תגובה