צילום: אוראל כהן

צילום: אוראל כהן

חגיגת מניות הטכנולוגיה: מלאנוקס מתקרבת למדד ת"א־25, פורמולה לת"א־100

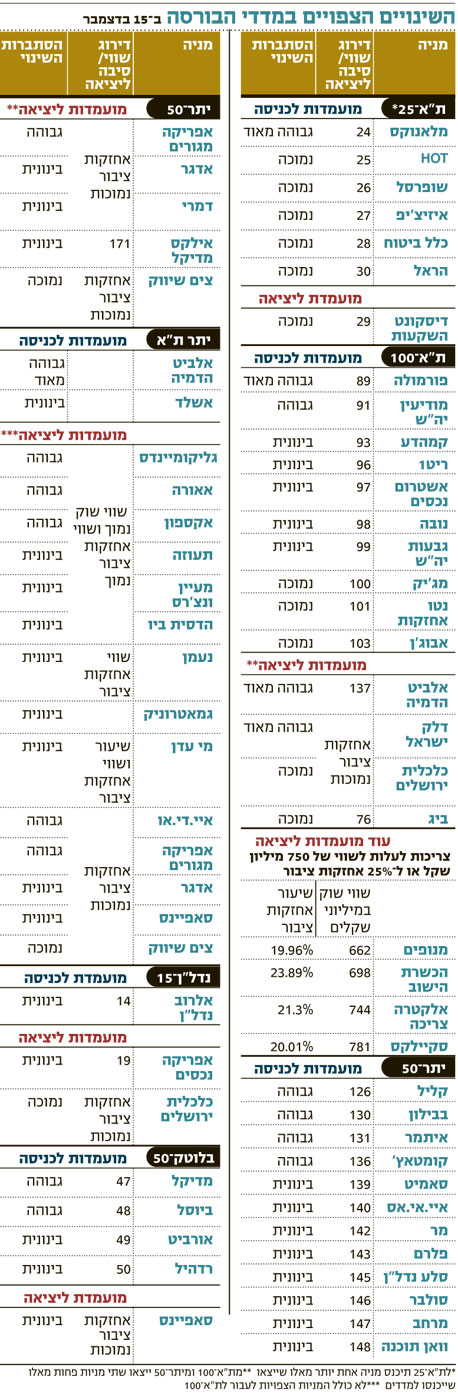

תחזית "כלכליסט" לקראת עדכון המדדים בדצמבר: שווי השוק של דסק"ש גבולי, ומעל המניה מרחף סיכון של יציאה ממדד ת"א־25. דלק ישראל, מנופים, הכשרת הישוב, אלקטרה צריכה וסקיילקס עשויות להיפלט מת"א־100. אלביט הדמיה עושה דרכה למדדי היתר

הבורסה בתל אביב מעדכנת פעמיים בשנה את הרכב המדדים, כשעדכון המדדים הבא יתרחש ב־15 בדצמבר. העדכון נערך לפי כללים קבועים, ולכן ניתן להעריך כבר כעת את השינויים הצפויים במדדים, יותר מחודש לפני המועד הקובע לעדכון, ב־30 בנובמבר.

בעבר מניות שנכנסו למדדים מובילים השיגו תשואת יתר בשבועות שלפני כניסתן למדד, ואילו מניות שיצאו מאותם מדדים יצרו תשואת חסר באותו פרק זמן. עם השתכללות שוק ההון המקומי וההפנמה של השוק את תופעת "אפקט המדד" (הפרמיה שבה זוכות מניות הנכנסות למדד מוביל) הוקדם חלון הזמן שבו זוכות מניות אלו בפרמיה, וגם היקף הפרמיה הצטמצם מאוד. מרבית העליות בשעריהן של מניות אלו מתקבלת כעת כבר במועד שבו השוק מפנים את השינויים הצפויים במדדים - זמן רב לפני התרחשותם בפועל. לכן יש חשיבות להערכות המוקדמות לגבי הרכב המדדים החדש.

הרכב המדדים ייקבע לפי שיעור אחזקות הציבור במניות ביום הקובע, 30 בנובמבר, ולפי ממוצע מחירי המניות בשבועיים שלפני כן (30.11–15.11). הערך הקובע לכל מניה הוא ממוצע מחיריה בשבועיים אלו, כפול מספר המניות הרשומות בסוף התקופה (אם לא יחול שינוי במספר המניות, הערך הקובע יהיה שווה לממוצע ערכי השוק במחצית השנייה של נובמבר).

בשלב הראשון לקביעת עדכון המדדים, הבורסה בוחנת אילו מניות עומדות בתנאי "מאגר המניות" - קבוצת המניות שממנה מורכבים המדדים. בשלב השני מסדרת הבורסה מניות אלו לפי שווי השוק הקובע.

בנעילת המסחר ב־30 בנובמבר ניתן יהיה להצביע בדיוק מרבי על מפת המניות הנכנסות והיוצאות מכל מדד. תעודות הסל יבצעו התאמות של אחזקותיהן במניות לשינויים במדדים בשלב מסחר הנעילה של 14 בדצמבר.

כדי לצמצם את היקף השינויים במדדים בכל עדכון חצי־שנתי, יצרה הבורסה פער בין הסף הנדרש לכניסתן של מניות חדשות למדדים, ובין סף היציאה של המניות מהם. עם זאת, תנודות השערים החדות בשוק במהלך הרבעון האחרון מובילות למצב שבו צפוי מספר רב יחסית של שינויים בהרכב המדדים בעדכון הקרוב.

לפניכם, תחזית "כלכליסט" לשינויים הצפויים במדדים ב־15 בדצמבר. מאחר שנותר, כאמור, יותר מחודש עד למועד הקובע, תחזית זו מבוססת על ההנחות כי העסקה למיזוג מניות בריטיש ישראל עם מליסרון והעסקה למכירת פאנדטק לא יושלמו עד סוף נובמבר, כך ששתי המניות יישארו במדד ת"א־100.

כמו כן הנחנו כי מניות הכלולות כעת במדדים, וששיעור אחזקות הציבור בהן נמוך (אך קרוב) לסף הנדרש להישארותן במדד, יישארו לבסוף במדדים, אחרי שבעלי השליטה יבצעו את הפעולה הנדרשת, הפצת מניות.

מדד ת"א־25

מדד ת"א־25 מכיל כעת רק 24 מניות לאחר מחיקתה של מכתשים אגן מהמסחר, בעקבות רכישתה על ידי חברת כימצ'יינה הסינית. מניית מלאנוקס היא המועמדת הכמעט ודאית להיכנס למדד זה באמצע דצמבר כמניה ה־25.

כדי שיהיו חילופים נוספים במדד ת"א־25, צריכה אחת המניות שמחוץ למדד לעלות למקום ה־20 ומעלה בדירוג שווי השוק של המניות העומדות בתנאי המדד, או שמניה הכלולה במדד תרד למקום ה־30 ומטה בדירוג שווי השוק. כרגע, אף מניה לא עומדת בתנאים אלו, ולכן אם עדכון הרכב המדד היה נערך היום, לא היו שינויים נוספים בת"א־25, מעבר להצטרפותה של מלאנוקס.

מניית דיסקונט השקעות מקבוצת אי.די.בי שבשליטת נוחי דנקנר מדורגת במקום ה־29 בין המניות העומדות בתנאי המדד, כך שאם היא תאבד מקום אחד בדירוג שווי השוק, היא תצא מהמדד. בתרחיש זה תצטרף לת"א־25 במקומה אחת מחמש המניות הבאות - HOT, שופרסל, איזיצ'יפ, כלל ביטוח או הראל השקעות - מי ששווי השוק הקובע שלה יהיה הגבוה יותר. המשקולת של מניית מלאנוקס בת"א־25 צפויה לעמוד על כ־3%. כניסתה הצפויה של מלאנוקס למדד צפויה להקטין את המשקולת היחסית של יתר המניות (אלו שהמשקל שלהן אינו מקסימלי) ולהוביל להיצעים קלים למניות אלו במסחר הנעילה של 14 בדצמבר.

אם לא יחול שינוי מהותי במחירי מניות פריגו וכיל עד סוף נובמבר, צפוי היצע למניית פריגו וביקוש לכיל, עקב ההתאמה המחודשת של משקולות המניות במדד למשקולת המקסימלית המקורית. פריגו, שהשיגה תשואת יתר יחסית למדד מאז העדכון הקודם, תקובע מחדש על משקולת של 10% (אחרי שעלתה לכ־11%) וכיל, שרשמה תשואת חסר מול המדד, תקובע מחדש במשקולת של 10% (במקום 9% כעת).

מדד ת"א־100

במדד ת"א־100 צפוי מספר גדול יחסית של שינויים בדצמבר, אך קיים גם קושי להעריך את השינויים האלה. כמה מניות עשויות לצאת מהמדד עקב אי־עמידה בתנאים של שיעור אחזקות ציבור מינימלי או של שווי שוק של 750 מיליון שקל לפחות למניות שאחזקות הציבור בהן נמוכות מ־25% (הקריטריונים להיכללות במדדים מפורטים בטבלה משמאל).

עם זאת, קיימת אי־ודאות גבוהה לגבי זהות היוצאות מהמדדים, משום שהחברות יכולות, עד סוף נובמבר, להגדיל את שיעור אחזקות הציבור במניותיהן וכך להשאירן במדדים. אי־עמידה באחד משני תנאים אלו של שיעור אחזקות ציבור מינימלי או שווי שוק נמוך למניות שאחזקות הציבור בהן פחותות מ־25%, תוביל ליציאת מניה ממאגר המניות, ולכך שמניה זו לא תוכל להיכנס לאף מדד אחר - מה שיגביר את ההיצעים הצפויים למניה. אי־הוודאות בנוגע למספר המניות שייצאו מת"א־100 יוצרת ערפל, כמובן, גם לגבי מספר המניות הצפויות להיכנס אליו.

מה שניתן לחזות כעת, במידה גבוהה של ודאות, הוא את יציאתה של אלביט הדמיה - המניה היחידה הצפויה להיפלט מת"א־100 עקב ערך שוק נמוך. מניית החברה שבשליטת מוטי זיסר צפויה להיכנס למדד יתר ת"א.

דלק ישראל צפויה לצאת ממדד ת"א־100, לאחר ההיענות החלקית של הציבור להצעת הרכש שהגישה קבוצת דלק שבשליטת יצחק תשובה למניות החברה. גם כלכלית ירושלים של אליעזר פישמן וביג אינן עומדות כעת בקריטריון שיעור אחזקות הציבור המינימלי, אך קיימת סבירות גבוהה ששתי החברות יבצעו את הפצת המניות המינימלית הנדרשת כדי להישאר במדדים.

ארבע מניות אחרות - מנופים, הכשרת הישוב, אלקטרה צריכה וסקיילקס - עלולות לצאת ממדד ת"א־100 משום ששיעור אחזקות הציבור בהן נמוך מ־25% ושווי השוק הקובע שלהן עלול להיות נמוך מ־750 מיליון שקל. קשה להעריך כעת מי מבין ארבע המניות ייצאו מהמדד, משום ששווי השוק שלהן צפוי להשתנות עד סוף נובמבר. המשקיעים במניות אלו יצטרכו לעקוב ולבחון האם שווי השוק הממוצע שלהן במחצית השנייה של נובמבר יהיה גבוה מ־750 מיליון שקל, תנאי להישארותן במדד, או שלחלופין חברות אלו יפיצו מניות נוספות, כך ששיעור אחזקות הציבור בהן יהיה גבוה מ־25%.

אם סקיילקס של אילן בן־דב לא תעמוד בקריטריונים אלה, היא צפויה לצאת גם ממדד תל דיב באמצע דצמבר (משום שמניה היוצאת ממאגר המניות, נפלטת מיידית גם מתל דיב).

מדד ת"א־100 כולל כעת 98 מניות, ולכן מספר המניות המצטרפות אליו יהיה גבוה בשניים ממספר היוצאות. לפי הצפי, ייכנסו לת"א־100 בין 4 ל־8 מניות בעדכון הקרוב. המניה היחידה שכניסתה כמעט ודאית, בזכות שווי גבוה, היא פורמולה מערכות. מניות רבות נוספות מתמודדות על יתר המקומות שיתפנו במדד, ושווי השוק הקובע שלהן בסוף נובמבר יכריע מי מהן תצטרף למדד ת"א־100. הצפיפות בשווי השוק שלהן לא מאפשרת לקבוע בשלב זה מי מהן תצליח להיכנס למדד.

המעבר של מניית מלאנוקס ממדד ת"א־75 למדד ת"א־25 צפוי ליצור ביקוש מצרפי למניות ת"א־75 ב־14 בדצמבר, משום שמשקולתה של מלאנוקס במדד גבוהה (עומדת על יותר מ־8%), כך שמשקולתן היחסית של שאר המניות בת"א־75 תעלה. גורם זה יקוזז חלקית על ידי כניסתן של שתי מניות למדד, מעבר למספר המניות שייצאו, ובגלל המשקולת הגבוהה יחסית של המניות המצטרפות לעומת משקולתן המצרפית של המניות הצפויות לצאת.

במקביל, כניסתה של מלאנוקס למדד ת"א־25 תקטין את המשקולת היחסית של שאר המניות ותוביל להיצע מצרפי שיזרימו תעודות הסל למניות ת"א־25. חלק מהביקושים למניות מדד ת"א־75 צפויים להתקזז על ידי היצע מצרפי שצפוי למניות מדד ת"א־100 (משום שהמשקולת הכוללת של המניות שצפויות להיכנס למדד ת"א־100 גבוהה מהמשקולת הכוללת של המניות שייצאו).

מדד יתר־50

המניות הגדולות במדד יתר־50 צפויות "להשתדרג" למדד ת"א־100, אך הן לא יוחלפו על ידי מניות שייפלטו מת"א־100 משום שמרביתן צפויות לצאת ממאגר המניות.

ארבע ממניות יתר־50 לא עומדות כעת בקריטריון שיעור אחזקות הציבור המינימלי - אפריקה מגורים, דמרי, אדגר וצים שיווק. מניה נוספת, אילקס מדיקל, עלולה לצאת מהמדד בגלל שווי שוק נמוך. במקביל, צפויות להיכנס למדד יתר־50 בין 9 ל־14 מניות חדשות. עקב הצפיפות בשווי השוק קשה להצביע כעת על המניות שיצטרפו למדד.

יציאתן של מניות גדולות מיתר־50 והחלפתן במניות בעלות שווי נמוך יותר יובילו לעלייה במשקולת היחסית של שאר מניות המדד, ולביקוש מצרפי שיזרימו אליו תעודות הסל ב־14 בדצמבר. ביקוש מקביל צפוי להירשם גם למניות מדד יתר ת"א.

מדד יתר ת"א

ירידות השערים החדות ברבעון האחרון עלולות להוביל ליציאה של מניות רבות ממדד יתר ת"א, עקב אי־עמידה בתנאי שווי השוק הכולל ושווי השוק של אחזקות הציבור המינימליים, הנדרשים להיכללות במדד זה.

מניית אשלד מועמדת להיכנס למדד יתר ת"א, בכפוף לעמידה בקריטריון הסחירות, הדורש שלפחות במחצית מימי המסחר בחודשים יוני־נובמבר יתבצעו עסקאות במניה.

אלביט הדמיה צפויה להצטרף למדד יתר ת"א, ואם תמשיך במגמת העליות של הימים האחרונים, היא עשויה להיכנס גם למדד יתר־50 (שווי השוק שלה כעת גבולי). קרדן יזמות תצורף ליתר ת"א בסוף אוקטובר, לאחר שהמניה חולקה כדיבידנד בעין על ידי החברה־האם קרדן אן.וי.

מדדים מגזריים

שיעור אחזקות הציבור בכלכלית ירושלים נמוך מהסף הנדרש כדי להישאר במדד נדל"ן־15, אך קיימת סבירות גבוהה שהחברה תפיץ מניות כדי להישאר במדדים. שינויים נוספים במדד נדל"ן־15 תלויים בעיקר בדירוג שווי השוק של אפריקה נכסים. נכון לעכשיו, היא מדורגת במקום ה־19 בין מניות הנדל"ן - דירוג שצפוי להשאיר אותה במדד. אם אפריקה נכסים תרד למקום ה־20 היא תיפלט מהמדד, ואלרוב נדל"ן צפויה להיכנס במקומה.

במדד הטכנולוגיה בלוטק־50 כלולות כעת 47 מניות בלבד. אם סאפיינס לא תגדיל את שיעור אחזקות הציבור, היא תיפלט מהמדד, כשמנגד צפויות להיכנס אליו 3–4 מניות, והמועמדות הבולטות לכניסה הן מדיקל, ביוסל ואורביט.

כאמור, נותר יותר מחודש עד סוף נובמבר - המועד הקובע להרכב המדדים החדש. חלק מהותי מהשינויים הצפויים המדדים ניתן לחיזוי כעת. יתר השינויים תלויים בנתוני המסחר במניות במהלך החודש הקרוב ובהחלטותיהם של בעלי השליטה, האם להפיץ מניות בחברות ששיעור אחזקות הציבור בהן נמוך מדי.

השורה התחתונה: מניית דסק"ש עלולה לצאת ממדד ת"א־25 אם תרשום ירידות בנובמבר. מנופים, הכשרת הישוב, אלקטרה צריכה וסקיילקס צריכות להפיץ מניות לציבור או לעלות בשווי השוק ליותר מ־750 מיליון שקל, אחרת הן עלולות להיפלט ממדד ת"א־100.

הכותב הוא כלכלן בחברת הייטק

7 תגובות לכתיבת תגובה