צילום: אוראל כהן

צילום: אוראל כהן

העתיד נשמע מעורפל

החרפת התחרות והרגולציה בענף התקשורת אשתקד גרמו לשחיקה ברווחיהן של סלקום ופרטנר, ואילצו אותן לבצע התייעלות תפעולית. אלא שגם ברבעון הראשון של 2012 צפויה האטה בהכנסות, ומהלכי ההתייעלות אמורים לקזז רק חלק ממנה. כל אלה מייצרים סימן שאלה גדול סביב הרווחיות העתידית של שתי החברות

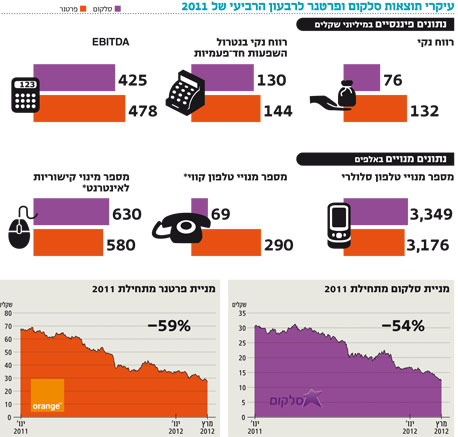

בשבוע שעבר דיווחה סלקום על תוצאות הרבעון הרביעי של 2011, שתאמו לאזהרת הרווח שהקדימה את הדו"חות. שבועיים קודם לכן פרסמה פרטנר את עיקרי התוצאות שלה לרבעון הרביעי של 2011, כשפרסום התוצאות המלאות של פרטנר נדחה בכמה שבועות עד שהחברה תקבל הערכת שווי לפעילות הקישוריות לאינטרנט (ISP) שנוספה לחברה לאחר רכישת סמייל 012. הצורך בהערכת השווי נובע מהחשש לירידת השווי של סמייל 012 לאור הכניסה האגרסיבית של HOT לתחום הקישוריות לאינטרנט. מניות חברות התקשורת סובלות בחודשים האחרונים מירידות שערים חדות - תוך תנודתיות רבה - ופרטנר וסלקום איבדו יותר ממחצית מערכן בשנה ורבע האחרונות.

הפגיעה בהכנסות סלקום ופרטנר בשנה האחרונה שנבעה משילוב של ירידה חדה בדמי הקישוריות, ירידה בהכנסות מדמי יציאה שנבעו משינויי הרגולציה שהקלו על המעבר של לקוח מחברה לחברה, ושחיקה בתעריפי זמן אוויר בשל תחרות גוברת. התחרות בשוק הסלולר מתעצמת בעקבות שילוב של הסרת מגבלות על מעבר לקוחות שהגדילה את יכולות המיקוח של הלקוחות מול החברות הסלולריות, עם צפי להגברת התחרות בטווח הזמן הקרוב שתנבע מכניסת מירס וגולן טלקום כשחקניות מהותיות בתחום ומהרחבת הפעילות של מפעילים וירטואליים.

הציפייה שההכנה המוקדמת של חברות הסלולר לתחרות הגוברת תוביל להורדת עלויות כבר במהלך 2011 התבדתה. התחרות דווקא הובילה לעלייה בהוצאות החברות בעקבות עלייה בהוצאות מכירה ושיווק (שנבעו כתוצאה מטיפול בבקשות רבות יותר של לקוחות להיכנס ולצאת מהרשת של החברה הסלולרית) ועלות נוספת של עמלות המכירה הניתנות לעובדי החברות בעת גיוס לקוחות חדשים. וכך, למרות תחילת תוכניות ההתייעלות של סלקום ופרטנר עדיין לא מורגשת ירידה בהוצאות החברות (למעט ההוצאה על דמי הקישוריות, שמיתנה באופן חלקי את הפסד ההכנסות מהפחתת דמי הקישוריות). לכן, כל הירידה בהכנסות, מלבד זו שנבעה מדמי הקישוריות, התבטאה בשנה האחרונה כירידה ברווח הנקי.

סלקום ופרטנר ביצעו ב־2011 שתי רכישות מהותיות של חברות המתמחות בתחום הקישוריות לאינטרנט ובתחום השיחות הבינלאומיות. פרטנר השלימה את רכישת חברת סמייל 012 במרץ אשתקד תמורת 1.49 מיליארד שקל, ואילו סלקום השלימה את רכישת נטוויז'ן בספטמבר 2011 תמורת 1.578 מיליארד שקל (עלות הרכישה בפועל היא 1.458 מיליארד שקל מאחר שלנטוויז'ן היו עודף נכסים נזילים של 120 מיליון שקל בעת השלמת הרכישה). רכישות אלו הוסיפו לחברות פעילות בתחום ה־ISP - תחום של שיחות בינלאומיות ותחום של טלפוניה קווית. עם זאת, הרכישות הללו העלו באופן משמעותי את היקף ההתחייבויות של סלקום ופרטנר ולכן הן משפיעות על הוצאות המימון של החברות.

הכניסה של HOT לתחום הקישוריות באינטרנט בחודש האחרון באמצעות מבצע אגרסיבי שכולל מחיר של 20 שקל לחודש ומהווה כמחצית מהמחיר שאותו גובות נטוויז'ן וסמייל 012 עלול להוביל לפגיעה מהותית ברווחיות של שתי החברות, שצפויה להתבטא באיבוד לקוחות ובירידת מחיר. לאחר הרכישות של נטוויז'ן וסמייל 012 רשמו הרוכשות את עודף עלות הרכישה על פני הנכסים נטו (נכסים פחות התחייבויות) של החברות הנרכשות כמוניטין.

פרטנר הודיעה על כוונה לבחון מחדש את ערך מוניטין זה, וסלקום מעריכה שבשלב זה אין סיבה להפחית מערך המוניטין. להפחתת המוניטין צפויה להיות השפעה על היקף הדיבידנד שיוכלו החברות לחלק בשנה הבאה. בכך, הורדת המוניטין, שהיא במהותה מהלך חשבונאי בלבד, משרתת את מחזיקי האג"ח של החברות, אך עלולה לפגוע באינטרס של בעל השליטה התלוי בזרם הדיבידנדים.

רווחיות לא ידועה

אחת הגישות לתמחור מניה היא בחינת מכפיל הרווח העתידי של החברה. מכפיל הרווח הוא שווי השוק של החברה חלקי הרווח הנקי (רצוי לקחת רק רווח נקי מפעילות שוטפת). ככל שהמכפיל נמוך יותר, כך ההשקעה במניה אטרקטיבית יותר. אנליסטים מנסים באמצעות בחינת הרווח ברבעונים האחרונים, ובחינת השינויים הצפויים בשוק ברבעונים הבאים, להעריך את הרווחיות העתידית. משימה זו היא בלתי אפשרית בשוק שעובר שינוי כה מהותי כמו שוק התקשורת הישראלי.

אף על פי כן ננסה להציג מעט אינטואיציה שתעזור בפאזל של תמחור מניות סלקום ופרטנר. נקודת המוצא שלנו תהיה דו"חות הרבעון הרביעי של 2011. הדילמה באנליזה מסוג זה היא האם להשתמש במספר רב של דו"חות רבעוניים בתור נקודת הייחוס או להסתמך על הדו"חות האחרונים בלבד. בניתוח דו"חות רבים מקטינים את הטעויות שנובעות מהשפעות חד פעמיות על רווח אך מנגד מסתמכים על מידע פחות עדכני, בעוד שהסתמכות על הדו"חות האחרונים מעניקה את המידע העדכני ביותר אך מספקת תמונת מצב שמוטה בשל השפעות חד פעמיות.

נתוני הרווחיות של סלקום ופרטנר מלפני 2011 אינם רלבנטיים לניתוח מאחר שהם קודמים להפחתת דמי הקישוריות שחתכה מאוד את רווחיות הענף. הסתמכות על הרבעונים הראשונים של 2011 בעייתיות אף היא מפני שפרטנר מאחדת את פעילות סמייל 012 בדו"חותיה רק ממרץ 2011 וסלקום מאחדת את פעילות נטוויז'ן בדו"חותיה רק מספטמבר 2011. לכן, רק הרבעון הרביעי של 2011 מכיל באופן מלא את ההשפעות של שתי החברות.

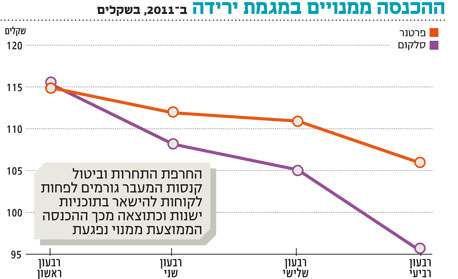

בנוסף, ההכנסה הממוצעת ממנוי סלולרי של שתי החברות ירדה באופן חד ב־2011: ברבעון הראשון של 2011 ההכנסה הממוצעת ממנוי של פרטנר וסלקום עמדה על 115 שקל לחודש, וברבעון הרביעי ירדה הכנסה זו ל־106 שקל לחודש עבור מנוי של פרטנר וכ־95 שקל לחודש עבור מנוי של סלקום. חלק מירידה זו נובע מעלייה ברמת התחרותיות במהלך השנה, אבל חלק מהותי לא פחות נובע מחידוש הדרגתי בחוזים של לקוחות.

בכל רבעון נתון ההכנסה נובע ממנויים שמשלמים יותר מאחר שהם לא חידשו חוזה לפי תנאי השוק החדשים וממנויים שחידשו חוזה בחודשים האחרונים ומשלמים פחות. התמהיל של הלקוחות השתנה בהדרגה לאורך השנה וההכנסה הממוצעת פחתה עם השינוי. החדשות הרעות עבור חברות הסלולר הן שמגמה זו צפויה להימשך גם ברבעונים הקרובים ולהוריד עוד את המחיר הממוצע שישלם מנוי סלולרי.

הנתונים החלקיים שפרטנר מסרה לגבי הצפי שלה לרווח ברבעון הרביעי כללו רווח נקי של 132 מיליון שקל, כאשר ייתכן שהרווח יהיה נמוך יותר אם פרטנר תבצע הפחתה של חלק מהמוניטין בגין סמייל 012, אבל הפחתה זו לא תפגע ברווחיות המייצגת של החברה בגלל אופייה החד־פעמי של ההפחתה. הרווח הרבעוני של פרטנר כלל הוצאה חד־פעמית של 12 מיליון שקל ברבעון הרביעי בעקבות עליה בהתחייבות למסים נדחים שנובעת משינוי במס החברות, ולכן הרווח של החברה בניטרול אירועים חד־פעמיים עמד על 144 מיליון שקל.

סלקום דיווחה על רווח נקי של 76 מיליון שקל ברבעון, אבל גם הרווח שלה נפגע משתי הפרשות חד־פעמיות: הוצאה של 33 מיליון שקל בגין עלייה בהתחייבויות למסים נדחים, והוצאה נוספת של 28 מיליון בגין תביעה ייצוגית (התביעה הובילה לירידה של 22 מיליון שקל בהכנסות משירותים ולירידה של 6 מיליון שקל בהכנסות מימון). בנטרול הגורמים החד־פעמיים הללו, הרווח הנקי של סלקום ברבעון היה מזנק ל־130 מיליון שקל.

שני גורמים מהותיים נוספים השפיעו על הרווח הנקי של שתי החברות ברבעון הרביעי, אולם את שניהם קשה יותר לכמת. הראשון הוא עונת החגים של חודש תשרי שמרביתם היו בחודש אוקטובר. במהלך החגים יש ירידה בכמות השיחות בסלולר וכתוצאה מכך חלה ירידה בהכנסות החברות.

מנגד, ברבעון הרביעי 'הערך הידוע' של מדד המחירים לצרכן ירד ב־0.2% והקטין בצורה משמעותית את הוצאות המימון של שתי החברות (הנובעות מסדרות האג"ח צמודות המדד שהן הנפיקו). סלקום ופרטנר מבצעות גידור חלקי לעליית המדד, ובנוסף גם הייסוף של השקל מול הדולר יצר עלייה קלה בהוצאות המימון של שתי החברות בגלל גידור שינויי שער חליפין. עם זאת, בסופו של דבר, בסך הכל מתקבלות ברבעון זה הוצאות מימון נמוכות מממוצע הוצאות המימון הצפויות ברבעון "מייצג" (רבעון עם אינפלציה של כ־0.5%—0.6% ויציבות בשער החליפין של השקל). עיתוי החגים והאינפלציה השלילית משפיעים לכיוונים מנוגדים על הרווח הנקי, וקשה להעריך מי משפיע יותר.

ההכנסות צפויות להיפגע

מחיר המניות הנוכחי (נכון ליום שני) משקף מכפילי רווח של כ־7.35 לפרטנר ו־9 לסלקום על הרווח הנקי ללא השפעות חד־פעמיות של החברות ברבעון הרביעי של השנה. אם החברות יצליחו לשמור על רווחיות זו בשנים הבאות (או אף להגדיל אותה), אז מחיר המניות צפוי לטפס מפני שאלו מכפילי רווח זה נמוכים יחסית. אבל זו השאלה הגדולה ביותר: מהי הרווחיות העתידית של שתי החברות.

יעקב חן, מנהל הכספים הראשי של סלקום, ציין במסגרת פרסום הדו"ח הכספי של הרבעון הרביעי כי "אנו מצפים שחלק מפוטנציאל החיסכון ממיזוג נטוויז'ן יבוא לידי ביטוי ב־2012. מגמת השחיקה בהכנסות נמשכת גם ברבעון הראשון של 2012, אולם להערכתנו חלק ממנה יפוצה על ידי ירידה בהוצאות התפעוליות". בכך נותן מנהל הכספים אינדיקציה טובה לרווחיות נמוכה גם ברבעון הראשון של 2012, והוא מבהיר הן את השחיקה בהכנסות, והן את הצפי לכך שרק חלקה יפוצה באמצעות הירידה הצפויה בהוצאות התפעוליות.

ההכנסות משירותים של סלקום ופרטנר במהלך 2012 צפויות להמשיך ולהיפגע משינוי בתמהיל הלקוחות שזוכים למחירים נמוכים יותר, או במילים אחרות: שיעור הלקוחות שמשלמים יותר בעקבות הישארות בתוכנית ישנה יקטן. פגיעה קלה נוספת צפויה לנבוע מירידה קלה נוספת בדמי הקישוריות, של כ־0.9 אגורות לדקה. ירידה זו מהווה רק כ־4% מהירידה בדמי הקישוריות בתחילת 2011 שעמדה על 21 אגורות לדקה, אבל היא לא זניחה מבחינת החברות.

כניסתה של HOT לתחום ה־ISP צפויה לפגוע ברווחיות שנובעת לסלקום ופרטנר מתחום זה, כאשר קשה מאוד להעריך את היקף הפגיעה שהן יספגו. לצד זאת, ניתן בהחלט לומר כי לנוכח המהלך של HOT ושילוב של התחרות והרגולציה במרבית ענפי התקשורת, נראה שהמחיר ששילמו פרטנר וסלקום על סמייל 012 ונטוויז'ן היה מופרז.

גורם מהותי נוסף שיוצר תנודתיות רבה בדו"חות הכספיים הוא ההכנסות של החברות ממכירת ציוד (בעיקר מכירת מכשירים סלולריים). 2011 היתה שנת שיא של החברות בתחום המכירות של מכשירי הקצה והן נבעו ממכירת האייפון של אפל והגלקסי של סמסונג במחיר סביר שמשכו צרכנים רבים. עם זאת, יש סבירות גבוהה כי תחול התמתנות בשנה הקרובה בתחום ההכנסות מציוד ולכן סלקום ופרטנר יספגו פגיעה.

במקביל צפויות החברות לקדם את תהליכי ההתייעלות שצפויים להוריד את ההוצאות בשנה הנוכחית כאשר הסינרגיה בין סלקום ונטוויז'ן צפויה להיות המקור העיקרי של הורדת ההוצאות בסלקום. מאחר שקשה להעריך את הירידה הצפויה בהכנסות ובהוצאות, קשה לחזות את הרווח הצפוי לסלקום ופרטנר בשנה הקרובה.

במבט לעתיד הרחוק יותר, התחרות בתחום הסלולרי צפויה להחריף לאחר השלמת התשתית של מירס ושל גולן טלקום. בשלב זה התחרות צפויה לנגוס חלק קטן ממחיר החבילה הנמכרת לצרכן, ובמקביל לפגוע בנתח השוק של סלקום ופרטנר (מה שעדיין לא התרחש בגלל החדירה הקטנה יחסית של המפעילים הוירטואליים). כך גם תחומי ה־ISP והשיחות הבינלאומיות צפויים להיות תחרותיים יותר.

מנגד, ההזדמנות של החברות מצויה באפשרות להרחיב את תשתית הטלפון הקווי שלהן, ואולי גם בכניסה מהותית לתחום של תשתיות החיבור לאינטרנט. בשלב זה הסיכונים הצפויים לפרטנר וסלקום ב־2013 ו־2014 נראים מהותיים יותר מהפוטנציאל של ההתרחבות לתחומים נוספים בשוק התקשורת. זו הסיבה שהמניות נסחרות בשווי שוק שמשקף מכפיל רווח חד־ספרתי על רווחי הרבעון הרביעי של 2011. שוק ההון מניח שהרווחיות העתידית הממוצעת של סלקום ופרטנר תהיה נמוכה מזו שהושגה ברבעון זה. בנוסף, פוטנציאל ההתרחבות של סלקום ופרטנר עלול להיות מוגבל בגלל הדיבידנדים המהותיים שמשלמות החברות. דיבידנדים אלו עלולים לצמצם את היכולת של החברות לבצע השקעות מהותיות. מסיבה זו מכירת פרטנר או סלקום לידי גוף עם יציבות פיננסית גבוהה מזו של סאני־סקיילקס ושל אי.די.בי אחזקות־דסק"ש יכולה לשרת הן את מצוקות הנזילות של בעלי השליטה הנוכחיים, הן את הרוכש שיקבל חברת תקשורת מובילה, והן את הצרכנים שיזכו בחברה שיש לה כלים רבים יותר להשקיע בתשתיות התקשורת השונות.

אחת המטרות של הסקירה היתה לנסות ולהעריך את שווי מניות פרטנר וסלקום לפי שיטת מכפיל הרווח העתידי. אנליסטים שונים נותנים הערכות שונות לרווחיות החברות בשנים הבאות. אבל רמת אי הוודאות הגבוהה הופכת את ההערכות ללא רלבנטיות חודשים ספורים אחר פרסומן. לזכות האנליסטים ייאמר שלאחר כל דו"ח הם לא מוותרים ומתאימים את הערכותיהם לנתוני הדו"ח האחרון שפורסם. אנחנו נמנעים מלתת הערכה לרווחיות העתידית של החברות. כל קורא יכול לנסות להעריך את הירידה הצפויה בהכנסות ובהוצאות ולנסות לחזות בעצמו את הרווח הצפוי לשתי החברות. רמת אי הוודאות הגבוהה צפויה לגרום להמשך התנודתיות רבה במחירי המניות, מאחר שהמשקיעים מחפשים רמזים שיבהירו מעט את התמונה לגבי הרווחיות העתידית של החברות.

זרם הרווחים דומה

דרך נוספת המקובלת להערכת חברות מתבססת על מכפיל ה־EBITDA. ה־EBITDA הוא הרווח לפני ריבית, מסים, פחת והפחתות, מהווה מדד הבוחן את הרווח התפעולי של החברה בנטרול הוצאות שאינן כרוכות בתזרים מזומנים - פחת והפחתות. יחס פיננסי זה מאפשר השוואה בין חברות הפועלות בתחומים דומים.

ה־EBITDA של סלקום ברבעון הרביעי, בנטרול ההשפעה של התביעה המשפטית, עמד על 446 מיליון שקל. ה־EBITDA של פרטנר ברבעון זה עמד על 478 מיליון שקל. לצורך חישוב מכפיל EBITDA נשתמש בקירוב לעודף ההתחייבויות הפיננסיות פחות ההון החוזר התפעולי באמצעות החסרת סעיפי המוניטין, הנכסים הבלתי מוחשיים, והנכסים הלא שוטפים שאינם כלולים בהון החוזר מההון העצמי של החברות. השווי המתקבל עבור סלקום הוא 3.665 מיליארד שקל ועבור פרטנר 3.134 מיליארד שקל. נוסיף לערכים אלו את שווי השוק של סלקום ופרטנר, נחלק את הסכום ב־EBITDA של הרבעון הרביעי (המתורגם למונחים שנתיים) ונקבל מכפיל EBITDA של 3.85 לפרטנר ו־4.68 לסלקום.

שיקול מכפיל ה־EBITDA מצביע על עדיפות להשקעה בתמחור הנוכחי במניית פרטנר על פני השקעה במניית סלקום. שווי השוק של מניית סלקום גבוה בכ־10% מזה של פרטנר, אך תוצאות הרבעון הרביעי של פרטנר היו טובות יותר. עם זאת, הרווחיות של פרטנר גבוהה יותר וההסבר לכך הוא שברבעון הרביעי סלקום היתה רק בשלבים ראשוניים ביותר של סינרגיה עם נטוויז'ן, בעוד שהסינרגיה בין פרטנר וסמייל 012 היתה בשלב מתקדם יותר.

מיזוג המטות של סמייל012 ופרטנר החל רק ברבעון הרביעי של 2011 וצפוי להיות מושלם בחציון הראשון של 2012, ולכן הסינרגיה בפעילות הנרכשת צפויה לתמוך גם בהורדת ההוצאות של פרטנר. בנוסף, לפרטנר יש יותר עובדים וגם כאן נוצר פוטנציאל התייעלות. לאור זאת, לשתי החברות פוטנציאל התייעלות, ואם זה של סלקום יהיה גבוה יותר החברות צפויות להשיג השנה רווחיות דומה.

מבחינת שיקולים של מספר לקוחות, היתרון של סלקום על פני פרטנר בכמות מנויי הטלפון הסלולרי מתקזז מול ההכנסה גבוהה יותר ממנוי אצל פרטנר, ולפרטנר יש יתרון נוסף בכמות גבוהה יותר של מינויי טלפון קווי. בשקלול הנתונים הללו, קשה להעריך מי מבין החברות צריכה להיסחר לפי שווי שוק גבוה יותר.

הבעיה העיקרית בבחינת מכפיל ה־EBITDA היא שהמכפיל הנוכחי לא באמת מעניין, ושווי החברות ייקבע לפי מכפיל ה־EBITDA העתידי שלהן - זה שינבע מה־EBITDA שיושג ברבעונים הבאים. קשה להעריך את רמות ה־EBITDA העתידיות של החברות, כאשר כל הגורמים הצפויים להוביל לירידה בהכנסות ובהוצאות ישפיעו על ה־EBITDA שלהן באופן דומה.

לכן, גם ניתוח זה לא יכול ללמד אותנו מה המחיר הנכון למניות סלקום ופרטנר. מכפיל ה־EBITDA הנוכחי של החברות נמוך יחסית, אך הוא נובע בעיקר מההנחות בשוק ההון שה־EBITDA העתידי של סלקום ופרטנר יהיה נמוך מזה שהושג ברבעון הרביעי של 2011.

השורה התחתונה: השינויים המהותיים בשוק התקשורת הישראלי נמצאים בעיצומם ולכן נראה שחוסר הוודאות שאפיין את 2011 יימשך גם השנה, ויגרום לתנודתיות חריפה במניות פרטנר וסלקום.הכותב הוא כלכלן בחברת הייטק

2 תגובות לכתיבת תגובה