צילום: אוראל כהן

צילום: אוראל כהן

אל תצפו לאפסייד מהותי במניית בזק

מתחילת 2011 איבדה מניית בזק שליש מערכה ו־2012 צפויה להיות לא פחות תנודתית. בגזרת האיומים: התחרות הגוברת בתחומי הסלולר והאינטרנט, לצד השפעות המהלכים הרגולטורים

הרווח הנקי שהשיגה בזק ב־2011 היה דומה להערכות המוקדמות של החברה. בתחזית שצירפה בזק לדו"חות 2010, היא העריכה כי הרווח הנקי ב־2011 יהיה דומה לרווח ב־2010 שעמד על 2.44 מיליארד שקל בניכוי שתי הוצאות חד פעמיות: הוצאות פרישה מיוחדת בהיקף של 281 מיליון שקל ו־120 מיליון שקל עבור תוכניות אופציות חדשה. ואכן, הרווח הנקי של בזק ב־2011 היה זהה להערכות החברה והוא עמד על 2.06 מיליארד שקל - וזאת אף שההוצאות החד פעמיות גדלו.

בדו"חות 2011 צופה בזק שה־EBITDA (רווח לפני הוצאות מימון, מסים, פחת והפחתות) ב־2012 יהיה דומה ל־EBITDA ב־2011. בשנה החולפת היו לבזק הוצאות חד פעמיות משמעותיות, ולכן תחזית לרווחיות דומה משמעותה צפי לירידה ברווח, בנטרול אותם גורמים חד פעמיים. בנוסף, התחזית של בזק השנה מתייחסת ל־EBITDA ולא לרווח הנקי. מאחר שהחוב נטו של בזק גדל משמעותית במהלך 2011 הוצאות המימון צפויות לגדול, ולכן המשמעות של הנחת EBITDA דומה היא צפי לרווח נקי נמוך במעט משהיה בשנה הקודמת.

התחזית לירידה ברווח מפעולות רגילות בשנת 2011 יחסית ל־2012 נובע בעיקרו מפגיעה צפויה ברווחיות של פלאפון ובזק בינלאומי בגלל עלייה ברמת התחרות בתחומי הטלפון הסלולרי והקישוריות לאינטרנט (ISP), ובגלל ירידה ברווחיות תחום השיחות הבינלאומיות הנובעות מאלטרנטיבות טכנולוגיות לתחום זה. בשנה הקרובה תחום התקשורת הנייחת צפוי לשמור על יציבות, כאשר הרווחיות של הטלפוניה הקווית עלולה להיפגע מעט בגלל שינויים רגולטורים ראשונים, אך מנגד הרווחיות של תחום תשתית החיבור לאינטרנט (בעיקר באמצעות NGN) ושל שירותי תמסורת ותקשורת צפויה לעלות. תחום התקשורת הנייחת אחראי למחצית מהרווח התפעולי של בזק בשנה האחרונה, והוא צפוי להיות אחראי לשיעור גבוה יותר מהרווח התפעולי של בזק ב־2012.

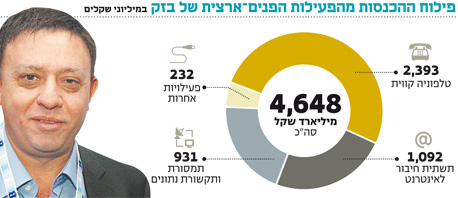

הפעילות של בזק מחולקת לארבעה תחומים: תקשורת פנים־ארצית (טלפוניה קווית, תשתית גישה לאינטרנט ושירותי תמסורת ותקשורת נתונים), פלאפון (תקשורת סלולרית), בזק בינלאומי (שירותי גישה לאינטרנט, שירותי תקשורת בינלאומיים ופתרונות מחשוב לתקשורת ועסקים) וטלוויזיה בלוויין (באמצעות אחזקה של כ־50% מחברת די.בי.אס).

פעילות התקשורת הפנים ארצית

לבזק כוח מונופוליסטי בתחום הטלפון הקווי. החברה מחזיקה בכ־63% מהסקטור הפרטיו־76% מהסקטור העסקי, ונתח שוק של 59% בתחום תשתיות הגישה לאינטרנט. לכן, מוטלות על החברה מגבלות שעיקרן פיקוח על מחירים והפרדה מבנית. מטרת ההגבלה היא למנוע ניצול כוחה של בזק בתחום התקשורת הפנים ארצית הנייחת להתרחבות בתחומי הסלולר והגישה לאינטרנט.

הרגולציה בתחום התקשורת הקווית דנה באמצעים ליצור תחרות בתחום זה. מצד אחד, זה עשוי לפגוע מאוד ברווחיות שנובעת לבזק מתחום זה, אולם מנגד המגבלה בנוגע להפרדה המבנית עשויה להתבטל.

ב־2011 שוק ההון חווה השפעה מהותית ביותר של הרגולציה על רווחי חברות הסלולר, והשפעה מהותית לא פחות של רגולציה זו על הצפי לרווחים עתידיים של חברות אלו. החשש העיקרי של משקיעי מניית בזק הוא שלרפורמה שתתבצע בתחום התקשורת הקווית (במסגרת יישום המלצות ועדת חייק) תהיה השפעה דומה בהיקפה, השפעה שהחל מ־2013 תפגע במקור הרווח הגדול ביותר של בזק. מנגד, ביטול ההפרדה המבנית יכול להקנות לבזק יתרון תחרותי בשוק, ולאפשר הורדה מהותית בעלויות החברה. מאחר שעדיין לא ברור כיצד תבוצע הרפורמה שעליה ממליצה ועדת חייק, קשה להעריך את הפגיעה העתידית הצפויה ברווחי התקשורת הפנים ארצית הנייחת של בזק, וקשה להעריך את הפחתת העלויות ואת השפעת היתרון התחרותי שינבעו מביטול מגבלת ההפרדה המבנית.

בשנה החולפת בזק הצליחה לשמור על יציבות בכמות מנויי קווי הטלפון הפעילים שעמדו בסוף השנה על 2.3 מיליון מנויים. ההכנסה החודשית הממוצעת למנוי עמדה על 76 שקל, אולם בהסתכלות רבעונית ניכרת מגמת ירידה ל־70 שקל ברבעון הרביעי. לירידת המחיר של השיחות בטלפון הסלולרי יכולה להיות השפעה שלילית על השימוש בטלפון קווי מפני שמדובר במוצר תחליפי וכשהשיחות הסלולריות זולות יותר, צעקתו של גידי גוב, הפרזנטור של בזק, "לדבר מהבזק" עלולה לקבל היענות נמוכה יותר. ככל שהירידה ברבעון זה נובעת יותר מגורמים מתמשכים, הפגיעה בהכנסות הטלפון הקווי של בזק בשנה הנוכחית צפויה להיות חזקה יותר.

תוצאות הרבעון הרביעי מרמזות שהכנסות בזק ממנויי הטלפון הקווי ב־2012 יהיו נמוכות מאלו שהושגו ב־2011. גורם נוסף הצפוי לפגוע בהכנסות של בזק מתחום זה הוא קביעת הרגולטור שהחל מהרבעון השני של 2012 לא תוכל בזק לגבות תשלום של 25 שקל לחודש עבור רכיב ה־ADSL only שנדרש מלקוחות אינטרנט של בזק שבוחרים שלא לקחת קו טלפון של בזק. החלטה זו צפויה לפגוע הן בכמות מנויי הטלפון של בזק והן בהכנסות התחום (דווקא ההכנסה למנוי צפויה לעלות מעט בעקבות השינוי מאחר שמרבית המנויים שיאבדו הם אלו שיוצרים הכנסה נמוכה יותר).

בתחום תשתית הגישה לאינטרנט התמונה שונה. בזק הרוויחה בשנה החולפת 45 אלף מנויים חדשים נטו, וההכנסה הממוצעת למנוי עלתה מ 78 שקל ברבעון הרביעי של 2010 ל־81 שקל ברבעון הרביעי של 2011. העלייה בהכנסה ממנוי נובעת מעלייה חדה ברוחב הפס הממוצע למנוי. תשתית ה־NGN שהחברה השלימה פריסה של 85% ממנה, יוצרת לחברה יתרון תחרותי ותדמיתי, ולכן הצפי בשנה הקרובה הוא לעלייה בהכנסה מתחום זה. גם בתחום שירותי תמסורת ותקשורת הנתונים מציגה בזק עלייה עקבית בהכנסות מרבעון לרבעון, והצפי הוא להמשך עלייה זו.

הרווח התפעולי של תחום התקשורת הפנים ארצית ב 2011 היה 1.658 מיליארד שקל, וה־EBITDA של התחום עמד על 2.346 מיליארד שקל. הרווח התפעולי ב־2010 היה 2.043מיליארד שקל וה־EBITDA עמד על 2.733 מיליארד שקל. הסיבה המרכזית לירידה ברווח התפעולי היא הוצאות לפרישת עובדים. מנגד, במהלך 2011 הכירה בזק במסגרת התוצאות של תחום התקשורת הפנים ארצית בהכנסות של 228 מיליון שקל שנבעו ממכירת רכוש קבוע ונכסים בלתי מוחשיים). הכנסה גבוהה זו היטתה את הרווח כלפי מעלה. לכן, 'הרווח תפעולי המייצג' של תחום התקשורת הקווית גבוה מזה שהושג ב־2011, וניתן להעריכו ב־1.8—1.9 מיליארד שקל, וה־"EBITDA המייצג" מוערך ב-2.5-2.6 מיליארד שקל.

משקיע הבוחן את כדאיות ההשקעה במניית בזק צריך לבצע הערכה של השווי של תחום התקשורת הפנים־ארצית של בזק. בטווח הקצר אנחנו מעריכים ירידה של ההכנסות מהטלפון הקווי ועלייה בהכנסות מתשתית החיבור לאינטרנט ומשירותי תמסורת ותקשורת נתונים. בשנה הקרובה שתי המגמות המנוגדות צפויות לקזז אחת את השנייה.

בטווח הארוך יותר, משנת 2013 והלאה, התמונה צפויה להיות שונה. בזק עומדת בפני סיכון רגולטורי גדול שיכול להוביל לתחרות אמיתית בתחום הטלפון הקווי. כמו כן, גם הדואפול בין בזק ו־HOT בתחום תשתית החיבור לאינטרנט צפוי להישבר בשלב מסוים. אמנם כעת פרויקט שיתבסס על תשתית הסיבים האופטיים של חברת החשמל נראה רחוק מאוד בגלל הקשיים הנוכחיים של חברת החשמל, אבל בסבירות גבוהה בעתיד הלא רחוק יכנס גוף נוסף לתחום זה בגלל הרווחיות הגבוהה שלו, ויחריף את התחרות. אם כוחות השוק לא יבצעו בעצמם את הגברת התחרות הרגולטור צפוי להתערב ולהשיג אפקט דומה ולכן, בסבירות לא מבוטלת בעוד כמה שנים תיתכן פגיעה מהותית ברווחיות התחום.

בצד ההוצאות תיתכן עלייה בהוצאות שכר הנובעת מסיום צפוי של פרויקט ה־NGN בתחילת 2013. הוצאות שכר בהיקף של 542 מיליון שקל נזקפו בשנה החולפת לסעיף השקעות, מרביתן נבעו מהעבודה שנדרשה לפרויקט ה־NGN (סכום זה מהווה יותר מ־20% מהוצאות השכר של בזק). לאחר השלמת הפרויקט יתכן מאוד שהוצאות השכר יגדלו (מפני שהן ייזקפו כהוצאה ולא כהשקעה), או לחלופין שבזק תבצע הפרשה נוספת הנובעת מהתייעלות בתחום כוח האדם. מנגד, בצד הסיכויים בולטת ההתייעלות הצפויה אם וכאשר תבוטל ההפרדה המבנית. ביטול ההפרדה המבנית צפוי במקביל, או מעט לאחר הרפורמה בשוק הסיטונאי בטלפוניה הקווית. שילוב הסיכונים הרב מוביל לבחירת מכפיל EBITDA נמוך יחסית לתמחור הפעילות הקווית של בזק. אנחנו מעריכים מכפיל של כ־5 עד 5.5 על ה־EBITDA המייצג של פעילות זו בשנה החולפת כמכפיל ראוי.

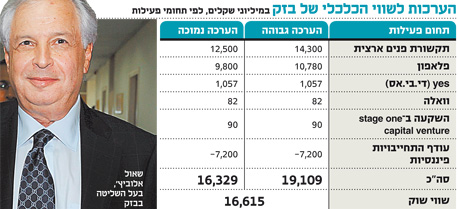

תחת הנחות אלו השווי של תחום התקשורת הפנים־ארצית של בזק (ללא החוב המיוחס לתחום זה) נע בין 12.5—14.3 מיליארד שקל. לאותו פרמטר (מכפיל EBITDA) השפעה אדירה על השווי שינבע לבזק מהניתוח שלנו, והקורא המשכיל יזהה בקלות את השרירותיות בבחירת המכפיל על ידינו. אנחנו ממליצים למשקיעים לבצע את הניתוח בעצמם, ולבחור מכפיל EBITDA המתאים להערכת הסיכויים והסיכונים של התחום לפי דעתם. התלות של התוצאה במספר שרירותי זה מבהירה את המגבלות של הניתוח הכלכלי של ערך חברות.

פלאפון

פלאפון היא החברה הסלולרית השלישית בגודלה בישראל מבחינת מספר המנויים שעומד על 2.847 מיליון . למרות זאת הרווח הנקי שהציגה פלאפון ברבעון הרביעי של 2011 ובשנה כולה היה הגבוה מבין שלוש החברות. הסיבה המרכזית לכך היא החוב הנמוך יחסית של פלאפון (לפלאפון אשראי בנקאי וחוץ־בנקאי בהיקף של 622 מיליון שקל ועוד הלוואות מבזק בהיקף 742 מיליון שקל). נתון זה שונה מאוד מעודף התחייבויות פיננסי נטו של פרטנר שעומד על 4.64 מיליארד שקל ושל סלקום 4.96 מיליארד שקל.

הרווח התפעולי של פלאפון ב־2011 עמד על 1.36 מיליארד שקל, בדומה לרווח התפעולי של פרטנר, ונמוך מזה של סלקום. אך הרווח הנקי של פלאפון, 1.056 מיליארד שקל, גבוה בהרבה מהרווח הנקי של פרטנר וסלקום. מרבית ההפרש נובעת מהוצאות המימון הגבוהות של סלקום ופרטנר השוחקות את הרווח הנקי של החברות.

הרווח השנתי של שלוש החברות הסלולריות ב־2011 לא משקף את הרווחיות העתידית שצפויה להן. ההקלה על המעבר בין הרשתות הסלולריות הובילה לתחרות חריפה יותר ביניהן ולשחיקה במחירי הסלולר שניתנו למנויים חדשים או למנויים שביקשו שיפור תנאים כתנאי להישארות ברשת. מעבר הדרגתי של הלקוחות מחוזים ישנים (ובמחיר גבוה יותר) לחוזים חדשים (בתנאים אטרקטיביים יותר), כמו גם כניסת התיקון המגביל את קנסות היציאה, הורידו את ההכנסה הממוצעת של החברות הסלולריות ממנוי מרבעון לרבעון.

ההערכות כיום הן שמחירי השיחות חברות הסלולר ימשיכו לרדת (אם כי בקצב אטי יותר לעומת 2011). הרבעון הרביעי של 2011 מייצג טוב יותר את הרווחיות העתידית הצפויה לחברות הסלולר מאשר הרבעונים הראשונים של 2011. בנוסף, לפלאפון היו מכירות חריגות של ציוד קצה בהיקף של מעל לחצי מיליארד שקל בכל אחד משלושת הרבעונים הראשונים של 2011. מכירות אלו נבעו ממעבר מהיר של הציבור בישראל לסמארטפונים, בעיקר של אפל וסמסונג. עם זאת, הקצב העתידי של מכירת מכשירים סלולריים יהיה נמוך יותר. מכירות מכשירי קצה של פלאפון עמדו ברבעון הרביעי על 390 מיליון שקל, ונתון זה קרוב יותר לקצב המכירות הממוצע הצפוי בעתיד.

ברבעון הרביעי הציגה פלאפון EBITDA של 401 מיליון שקל ורווח נקי של 204 מיליון שקל. למרות התחרות הגוברת פלאפון, כמו גם פרטנר וסלקום, מתקשה לצמצם עלויות בשל שיעור הנטישה הגבוה של הלקוחות, ובמקביל עולה היקף העמלות שמשלמת החברה לעובדים שמגייסים מנויים. בנוסף, לפלאפון נקודת חולשה יחסית לפרטנר וסלקום מאחר ששתי האחרונות מבצעות כעת סינרגיה עם ספקיות קישוריות האינטרנט שהן רכשו, ובכך מצמצמות הוצאות הנהלה והוצאות שירותים. מגבלת ההפרדה המבנית מונעת מפלאפון לבצע סינרגיה זהה עם בזק בינלאומי. ההפרדה המבנית יוצרת לפלאפון גם הוצאה על רשת התמסורת המשולמת לבזק, המקטינה את הרווחיות של פלאפון, אך להוצאה זו אין השפעה על רווחי החברה המאוחדת (בזק).

פלאפון מעריכה שכבר במהלך השנה הנוכחית תתחיל פריסת הרשת החדשה של מירס ושל גולן טלקום. כניסת שתי מתחרות אלו צפויה לשחוק עוד במעט את המחיר שישלם מנוי ממוצע, אבל בעיקר צפויות לנגוס בנתח השוק הקיים של שלוש החברות המובילות.

בדומה לפרטנר וסלקום, גם פלאפון צפויה לעמוד בפני סביבה עסקית תחרותית וקשה יותר, וסביר שהיא לא תצליח לשחזר את רווחי 2011 בשנים הקרובות, ואף תתקשה לשמור על רווח מייצג שישתווה לרווח הנקע שהושג ברבעון הרביעי של השנה. מאחר שניתן להיעזר בשווי השוק של פרטנר וסלקום בתור נקודת ייחוס לקביעת הערך המשותף של פלאפון ובזק בינלאומי נבצע ניתוח לשווי הנובע לבזק משתי החברות האלו יחד.

בזק בינלאומי

בזק בינלאומי עוסקת בשיחות טלפון בינלאומיות, במתן שירותי גישה לאינטרנט (ISP). שתי המתחרות העיקריות של בזק בינלאומי במרבית תחומי הפעילות שלה הן נטוויזן וסמייל 012 ששייכות לסלקום ופרטנר בהתאמה. באמצע פברואר השנה נכנסה HOT־NET, לתחום שירותי הגישה לאינטרנט, והגבירה את התחרות באמצעות מבצע גיוס אגרסיבי שכלל מחיר חודשי של 20 שקל עבור שירותי גישה לאינטרנט. כניסת המתחרה המהותי הנוסף עלולה לפגוע ברווחיות תחום הגישה לאינטרנט של בזק בינלאומי.

תחום שיחות הטלפון הבינלאומיות בישראל ספג בשנתיים האחרונות ירידה בהיקף של כ־5% בשנה בעקבות אלטרנטיבות לתקשורת על בסיס האינטרנט. הצפי הוא להמשך שחיקה של תחום זה בעקבות התחזקות האלטרנטיבות הטכנולוגיות הזולות יותר. שילוב של שני גורמים אלו עלול לפגוע ברווחיות של בזק בינלאומי כבר בשנה הנוכחית. מנגד, בשנה החולפת השלימה החברה התקנת כבל תת ימי שמעלה הן את היכולת של החברה מבחינת עמידה בביקוש לקצבי גלישה גבוהים והן את המיתוג של החברה כמובילה בתחום זה. לבזק בינלאומי נתח שוק של 37.5% מקרב לקוחות הגישה לאינטרנט וכ־30% מקרב השיחות הבינלאומיות.

בשנה האחרונה הציגה בזק בינלאומי צמיחה מהירה בתחום שירותי תקשורת ומיחשוב לעסקים, תחום הכולל שירותי ענן, מיקור חוץ והוסטינג. תחום זה יכול ליצור שווי מהותי לחברה בשנים הבאות.

חברות סלקום ופרטנר מהוות נקודת ייחוס טובה לבחינת השווי הכולל של פלאפון ובזק בינלאומי, ושוויין של סלקום ופרטנר מחושב לפי הסכום של שווי השוק של כל חברה יחד עם החוב הפיננסי נטו שלהן. שווי זה זה עומד על כ־9.1 מיליארד שקל לפרטנר ו־9.6 מיליארד שקל לסלקום.

שילוב של EBITDA המשולב של פלאפון ובזק בינלאומי ברבעון הרביעי הגבוה יותר מאשר של סלקום ופרטנר, ושל המיצוב הגבוה יחסית של בזק בינלאומי תומכים בערך גבוה יותר לחברות אלו מאשר לסלקום ולפרטנר.

מנגד, נתח השוק הנמוך יותר של פלאפון, והצפי ליצירת ערך נוסף בסלקום ופרטנר מהסינרגיה שלהן עם נטוויזן ו־ 012 סמייל כבר ב־2012, מהווים נחיתות מסוימת עבור פלאפון. אנחנו מעריכים את השווי של פלאפון ובזק בינלאומי יחד לפי אותו מכפיל EBITDA של 5—5.5 שקבענו לתחום הקווי של בזק, אך כאן אנחנו משתמשים אך ורק ב־EBITDA של הרבעון הרביעי של 2011 המייצג טוב יותר את הצפי לרווחיות העתידית. התוצאה היא שווי של 9.8 עד 10.8 מיליארד שקל לשתי החברות יחד, שגבוה בכ־10% מהשווי ששוק ההון מקנה לפרטנר וסלקום.

yes (די.בי.אס)

בזק מחזיקה בקרוב למחצית ממניות די.בי.אס, מפעילת הטלוויזיה בלוויין הפועלת תחת השם המסחרי yes. לחברת די.בי.אס גירעון בהון העצמי של 3.65 מיליארד שקל, וסך התחייבויות של 4.93 מיליארד שקל. מתוך ההתחייבויות סכום של 2.68 מיליארד שקל מהווה הלוואת בעלים. שווי הפעילות של די.בי.אס נמוך מסך התחייבויות החברה. התוצאה: למרות רווח תפעולי של 295 מיליון שקל בשנה החולפת - שהושפע מביטול חלק מהפרשה שנעשתה בעבר לטובת אקו"ם - הציגה החברה הפסד נקי של 230 מיליון שקל עקב הוצאות המימון הגבוהות.

ההשפעה הכוללת של די.בי.אס על תוצאות בזק משלבת את ההכנסות שרושמת בזק מהריבית על הלוואת הבעלים עם ירידת השווי בחשבון ההשקעה של בזק בדי.בי.אס. ב־2011 ירידת השווי הכוללת הסתכמה ב־27 מיליון שקל. בדו"חות הרווח וההפסד שתי השפעות אלו מופיעות בשני סעיפים שונים, כאשר ההכנסות של בזק מהלוואת הבעלים נרשמת כהכנסת מימון וחלקה של בזק בהפסדי די.בי.אס מקבל ביטוי בסעיף נפרד הכולל את חלקה של החברה בהפסד חברות המטופלות על בסיס מאזני.

שיעור החדירה של HOT ודי.בי.אס עומד על כ־70% מבתי האב. שיעור חדירה זה לא צפוי לעלות באופן מהותי, בעיקר בגלל האלטרנטיבה של DTT – חבילת שירותים מצומצמת בעלות נמוכה שהוכנסה לאחרונה ושכעת דנים בהרחבתה. את השווי הנובע לבזק מהאחזקה בדי.בי.אס אנחנו לוקחים מהשווי שבו רשומה אחזקה בו במאזני החברה – 1.057 מיליארד שקל.

ערכה הכולל של בזק

בניסיון לבחון את השווי של מניית בזק אנחנו מצרפים את השווי הנובע לחברה מארבעת תחומי הפעילות, מפחיתים את החוב הפיננסי נטו של החברה שעומד על כ 7.2 מיליארד שקל, ומוסיפים את השווי הנובע לחברה מהשליטה בחברת וואלה ומקרן ההון סיכון Stage One Capital Venture. שווי השוק הנוכחי של בזק קרוב לאמצע ההערכות שלנו, ולכן, לפי ניתוח זה, התמחור הנוכחי של המניה משקף היטב את הסיכונים והסיכויים הצפויים לה.

מניית בזק תושפע בטווח הזמן הקרוב הן מההשפעות של התממשות התחרות בפועל, בעיקר בזירות של פלאפון ושל שירותי הגישה לאינטרנט של בזק בינלאומי, והן מההשפעות של הגיבוש המעשי של מסקנות ועדת חייק, שיבהירו עד כמה צפויה פגיעה בתחום התקשורת הפנים ארצית של החברה. מנגד, יבהירו המסקנות אלו הטבות צפויה החברה לקבל בתחום הסרת מגבלת ההפרדה המבנית.

אי־הוודאות לגבי השפעת התחרות ולגבי יישום הרגולציה צפויה ליצור תנודתיות רבה במניית בזק בשנה הקרובה. מספר אנליסטים ממליצים לרכוש את מניית בזק בזכות זרם הדיבידנדים הגבוה שצפויה החברה לייצר בשנתיים הקרובות שיעמוד על כ־30% מהשווי הנוכחי של המניה. אבל השאלה המהותית היא מה יהיה שווייה לאחר החלוקה. כמו כן, לא ברור האם בזק תוכל לייצר רווחים גבוהים בסביבת התחרות והרגולציה שיתגברו בעתיד, וכאשר הוצאות המימון יגדלו. בזק של שנת 2014 צפויה להיות שונה מאוד מבזק של 2012, וקשה מאוד להעריך את הרווחיות העתידית הצפויה לחברה זו.

הכותב הוא כלכלן בחברת הייטק.

תגובה אחת לכתיבת תגובה