צילום: אריאל שרוסטר

צילום: אריאל שרוסטר

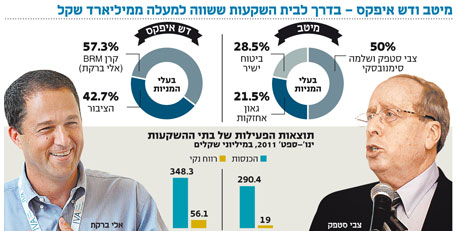

דש איפקס: התוספת לרווח כתוצאה מהמיזוג עם מיטב - 70 עד 90 מיליון שקל

כך עולה מחוות דעת שפרסמה החברה ממנה עולה כי הרווח הקי של בית ההשקעות הממוזג צפוי להגיע בתוך שנתיים ל-155 מיליון שקל

על רקע המיזוג הצפוי בין בתי ההשקעות דש איפקס למיטב, פרסמה היום (ב') דש איפקס חוות דעת שביצעה עבורה חברת וריאנס בהמשך לבקשה לאשר חלוקת דיבידנד של 226 מיליון שקל שאינם עומדים ב"מבחן החלוקה".

מחוות הדעת עולה כי התוספת המיידית לרווח לפי EBITDA השנתי צפוי להסתכם בין 70 - 90 מיליון שקל. התוספת אשר צפויה לנבוע מהסינרגיה בין החברות, נובעת מחיסכון בהוצאות אשר מתקזז מירידה צפויה בהכנסות בתחומי פעילות ספציפיים בהם להערכת החברה ומיטב הסינרגיה שלילית.

כמו כן המיזוג צפוי להביא לגידול כך שההכנסות של בית ההשקעות הממוזג יעמדו בשנתיים הבאות על 809 - 882 מיליון שקל בשנה, בהשוואה להכנסות של 459 מיליון שקל ב-2011. הרווח הנקי צפוי להסתכם בשנים 2013 - 2015 בין 106 - 155 מיליון שקל, לעומת רווח נקי של 72 מיליון שקל ב-2011.

בדש הדגישו כי מטרת החלוקה המבוקשת של הדיבידנד הינה לאפשר את השלמת המיזוג ובכך להביא להגדלת ההון העצמי של דש איפקס ולהגדיל את כרית הביטחון של נושיה.

עסקת המיזוג בין דש איפקס למיטב נעשית בדרך של הקצאת מניות של דש איפקס לבעלי המניות במיטב. מבחינת הנושים של דש איפקס, ובכלל זה מחזיקי אגרות החוב של החברה, העלות היחידה שהם רואים לנגד עיניהם היא הדיבידנד שיחולק ערב העסקה, היות שהקצאת המניות לא פוגעת ביכולת שירות החוב של החברה. תמורת הסכום שיחולק כדיבידנד כאמור "יקבלו" בעלי אגרות החוב את מיטב, שהשווי שלה בעסקה עומד על 600 מיליון שקל.

אתמול, כאמור, פנתה דש איפקס לבית המשפט המחוזי בתל אביב בבקשה לאשר את חלוקת הדיבידנד, בעוד שהנושים של דש איפקס וביניהם מחזיקי אגרות החוב, רשאים לפנות לבית המשפט ולהתנגד לבקשת החלוקה ובכך לטרפד את עסקת השנה בשוק ההון.

2 תגובות לכתיבת תגובה