צילום: עמית שעל

צילום: עמית שעל

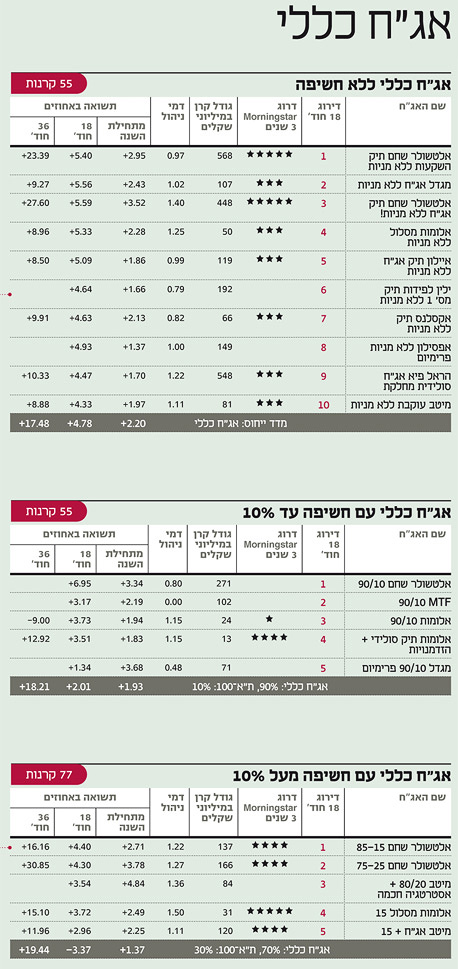

דירוג קרנות הנאמנות של "כלכליסט" ו-Morningstar

הדירוג פרי שיתוף פעולה בין "כלכליסט" ל־IFO, נציגת מורנינגסטאר, משקלל את ביצועי הגוף המנהל בתחום קרנות הנאמנות, ונסמך על דירוג מורנינגסטאר לשלוש שנים. הנתונים מסייעים באיתור הקרנות שהפגינו תנודתיות נמוכה לאורך השנים, וכן ביצועים טובים יותר ועלויות נמוכות יותר מהמתחרות

השנה האחרונה היתה שנה מאתגרת לשוקי ההון בעולם. לא מעט פעמים היה נדמה שכמה מדינות בגוש היורו עומדות בפני קריסה, ואלו עשויות לגרור עמן מטה את גוש היורו כולו, ואיתו את השווקים העולמיים. נדמה היה שלאן שלא נסתכל - אין מפלט מפני האיום שבינתיים שכך מעט, לנוכח נכונותה של יוון להכפיף את עצמה לתוכניתה של הטרויקה.

בתקופה כזו המשקיעים מודאגים, ועמם גם מנהלי בתי ההשקעות. הלקוחות מעוניינים לשים את כספם במקום הבטוח ביותר, אצל מנהלים הראויים לשמם, אולם לא כל מנהלי ההשקעות שווים את הסכומים הגבוהים שהם גובים מהלקוחות בדמי ניהול. המשקיעים הקטנים עומדים לא פעם חסרי אונים מול הכמות הגדולה של קרנות שמוצעת להם. רבים מהם חסרים את ההשכלה הפיננסית הדרושה כדי לדעת איזה אפיק מתאים לאהבת הסיכון שלהם (מונח שחלקם כלל לא בטוחים לגבי משמעותו, ובעיקר - מה הוא אומר לגביהם), ואיזו קרן תשיג עבורם את התוצאות הטובות ביותר באפיק זה. בתי ההשקעות מציעים מספר גדול של קרנות במגוון אפיקים, ולמשקיע הפשוט קשה לדעת במי לבטוח ומי כדאי שינהל את כספו בימים הפכפכים אלה. השונות הגדולה בין היועצים בבנק, שמהווים למעשה את המתווכים בין הלקוחות לקרנות הנאמנות, מקשה אף היא על המשקיעים הקטנים לעשות בחירה מושכלת, כזו שלא תושפע מפרסומות אלא מתוצאות. גם העובדה שלא מעט קרנות נוטות לשנות מהותית את מדיניות ההשקעות שלהן, בהתאם לטרנד החם הנוכחי, מקשה על המשקיע הקטן לענות על השאלה הפשוטה אך המהותית לא פחות: איפה, בעצם, הכסף?דירוג הגופים המנהלים קרנות נאמנות - צפו כאן

זוהי הפעם השנייה שבה מופיע דירוג קרנות הנאמנות המורחב של "כלכליסט" ומורנינגסטאר, שלו ניסיון של יותר מ־25 שנה בדירוג קרנות נאמנות. באמצעות נציגיה של מורנינגסטאר בישראל, חברת IFO, "גיירנו" את המודל והתאמנו אותו לצרכים של המשקיע הישראלי. הנוסחה מבוססת על שלושה עקרונות: ביצועים, עקביות והוגנות. גופים שהצליחו לייצר תשואות עודפות לעומת התעשייה, אך לא פחות חשוב עשו זאת לאורך זמן ולא שינו את מדיניות ההשקעה של הקרנות שלהם - זכו לדירוג גבוה. העקרונות והמודלים שבבסיס הניתוח אמנם השאירו לא מעט גופים וקרנות בחוץ, אך עקרון העקביות שעליו נשען הדירוג חשוב לא פחות מייצור תשואה עודפת בשנה מסוימת. ההתייחסות לעקביות בתשואות מנטרלת את הישגי הקרנות הכוכבות, הנוטות לאכזב בחלוף הזמן.בפרויקט מוצגים שני דירוגים מרכזיים: דירוג בתי ההשקעות ודירוג הקרנות. דירוג בתי ההשקעות מעניק תמונה רחבה על הענף, שכן הוא משקלל את ביצועיו של כל קרנות הנאמנות שהפעיל בית ההשקעות בשלוש השנים האחרונות. גם השנה, בראש דירוג בתי ההשקעות ניצב אלטשולר־שחם. דירוג קרנות הנאמנות מתייחס לביצועי הקרן הספציפית ביחס למתחרותיה ובהשוואה למדד היחס שלה.

המתודולוגיה מאחורי הדירוג הדירוג המוצג כאן הוא פרי שיתוף פעולה בין "כלכליסט" ל־IFO, נציגת מורנינגסטאר, חברת דירוג הקרנות הגדולה בעולם. הפרויקט כולל שני חיתוכים: דירוג מנהלים ודירוג קרנות. דירוג בתי ההשקעות משקלל את ביצועי הגוף המנהל בתחום קרנות הנאמנות, ונסמך על דירוג מורנינגסטאר לשלוש שנים. המנצח של דירוג זה הוא הגוף בעל המספר הגבוה ביותר של קרנות שקיבלו את הציון הגבוה ביותר, וזאת ביחס לסך הקרנות שתחת ניהולו. במילים אחרות, הנוסחה ששימשה לחישוב הציון של כל גוף מנהל היא: (כמות הקרנות המדורגות כפול הציון שקיבלו הקרנות), לחלק לסך הקרנות המנוהלות. דירוג קרנות הנאמנות בוחן כל קרן בשני חלונות זמן: 18 חודשים ו־36 חודשים. הנתונים נכונים ל־30.6.2012. דירוג 18 חודשים: לטובת הדירוג חולקו קרנות הנאמנות על בסיס סיווגי הרשות לניירות ערך. הקריטריונים להצטרפות קרן לדירוג הם פעילות של 18 חודשים לפחות ללא שינוי מדיניות, והיקף נכסים של לא פחות מ־10 מיליון שקל.דירוג 36 חודשים: גם דירוג זה מבוסס על תיאוריית התועלתיות, שכאמור משלבת ניתוח תשואה ביחס לסיכון, ובכך מתגברת על חסרונותיהם של מדד שארפ וסטיית התקן כפרמטרים למדידת סיכון. שיוך קרן לקטגוריה נעשה על ידי בחינת אחזקותיה בפועל לאורך טווח הבדיקה, ולא לפי הצהרת מנהל הקרן. מורנינגסטאר מגדירה כ־350 קטגוריות באירופה, כאשר כל קרן ישראלית מסווגת לקטגוריה המתאימה לה לפי סגנון ההשקעה שלה, ובלבד שפעלה במהלך כל 36 החודשים הרלבנטיים. הציון שמקבלת הקרן נע בטווח של 1–5, כאשר 5 הוא הציון הגבוה ביותר.

חשוב לזכור: מטרת הדירוגים היא לשמש כמבוא ולא כמסקנה. הם מסייעים באיתור הקרנות שהפגינו תנודתיות נמוכה לאורך השנים, וכן ביצועים טובים יותר ועלויות נמוכות יותר מהמתחרות.

קרנות מנייתיות

מה חושב אורן מולקנדוף, מנהל קרן מגדל ת"א־25

"העיקר אצלנו הוא המשקל שנותנים לכל מניה"

"באפיק שלנו השאלה הגדולה היא בעיקר המשקל שנותנים לכל מניה בתוך המדד. עיקר התשואה שלנו השנה הגיעה ממניית מלאנוקס, שנתנה את הברכה. על פניו ועל פי הדו"ח האחרון של החברה, למרות העליות המטורפות המניה עדיין לא יקרה, לכן יש אפשרות גדולה שהיא תמשיך להוביל את התשואות גם בהמשך".

מה חושב גיל נויברגר, מנהל קרן אדמונד דה רוטשילד מניות ת"א־100

"מניית מלאנוקס היא לא בועה"

"הקרן שלנו מחזיקה בהרבה מניות ולכן עיקר ההשפעה עליה היא אירועי מאקרו: שיעור הצמיחה בכלכלה העולמית, משבר החוב באירופה ושינויים בשערי המט"ח הם אלה שצפויים להשפיע על החברות ולכן על ביצועי הקרן. גם למדיניות הממשלה ולריבית במשק יש השפעה על ביצועי הקרן.

"בשנה האחרונה מניית חברת השבבים והמתגים מלאנוקס הניבה תרומה משמעותית לקרן, וגם לאחר הזינוק במניה אני לא חושב שמדובר בבועה. התמחור שלה סביר, ואם החברה תמשיך להציג תוצאות דומות לאלה שהציגה ברבעונים האחרונים - עדיין ניתן למצוא הזדמנות משמעותית להשקעה בה".

מה חושב אילן רוקח, מנהל קרן פסגות מניות חו"ל

"מקווים שאירופה תתייצב"

"הקרן שלי מתמקדת בעיקר במניות בעלות שווי שוק נמוך ובינוני, וכמו כל אפיק מנייתי אנחנו מושפעים מהשווקים בעולם. אנחנו מקווים שאירופה תתייצב, שהכלכלה האמריקאית תמשיך להראות סימני התאוששות ושהכלכלה היפנית לא תאט. ככלל, בכל הקשור לחברות בעלות שווי שוק נמוך אני ממליץ שלא להחזיק נייר ספציפי אלא פיזור רחב של ניירות. מי שכיכבה לאחרונה בקרן שלנו היא חברה יפנית בשם yonkyu, העוסקת במכירת דגים טריים ואוכל לדגים. מתחילת השנה היא עלתה ביותר מ־40%, וכרגע אנחנו מעריכים שהצמיחה ברווחים אל מול התמחור הסביר מצדיקה את המשך האחזקה במניה".

קרנות אג"ח כללי

4 קטנות עם יאיר לפידות, מנכ"ל משותף ילין לפידות

"אלו לא זמנים לצאת מהשוק"

מהן התכונות החשובות ביותר למנהל קרן נאמנות?

"השכלה רלבנטית; היכרות אינטימית עם ענפי המשק וחברות; נכונות לעבודה קשה באנליזה; קור רוח בהחלטות ונכונות להכיר בטעויות".

מה הטעות הגדולה ביותר שעשית?

"כל נייר ערך שאני קונה ועושה פחות מהשווקים, אני מצטער על זה. כל נייר שעושה יותר טוב מהשווקים, אני מצטער שלא קניתי יותר".

האם השוק הקונצרני אטרקטיבי היום?

"להערכתי כן, אבל חייבים להיות מאוד סלקטיביים. בעולם הקונצרני אין חברה אחת שדומה לשנייה. יש לא מעט חברות בבעיה תזרימית, וזה בולט בעיקר בענף הנדל"ן".

האם להשקיע במניות בשלוש השנים הקרובות?

"כשמדובר בכספי חיסכון ועודפים פיננסיים, מניות הן אופציה טובה. אלו לא זמנים לצאת מהשוק. הזמן הגרוע ביותר להשקעה הוא כשיש קונצנזוס ש'השמים כחולים והשמש מחייכת'. אז אין הזדמנויות השקעה".

מה חושב דני ירדני, מנהל קרן אלטשולר שחם אג"ח גלובלי ללא מניות!

"יש הזדמנויות בקונצרניות"

"התשואה שהשיגה הקרן נבעה משני גורמים: מט"ח, והשני הוא אג"ח קונצרניות - מחציתן מדורגות והאחרות ב'תשואת זבל', שנהנו מצמצום במרווחים. על המט"ח אין לי השפעה ואני לא יכול לנבא את כיוונו, אבל לגבי איגרות החוב הקונצרניות, אנחנו ממשיכים לחפש הזדמנויות".

מה חושב גלעד ואליק, מנהל קרן אלטשולר שחם 25–75

"כדאי להשקיע באג"ח אפריקה"

"הנייר שתרם את התרומה הגדולה ביותר לתשואת הקרן בתקופה האחרונה הוא אפריקה אג"ח כ"ו, שעלה מתחילת השנה בכ־17%, כשלאחרונה נדחתה הצעת רכש חליפין על ידי המשקיעים. לחברה יתרות מזומן גבוהות ותשואה גבוהה שמפצה על הסיכון, ולכן לדעתי - בתנאים הנוכחיים ובשיעורים מדודים - זו עדיין השקעה ראויה".

קרנות אג"ח מדינה

מה חושב שלומי כהן, מנהל קרן מיטב ממשלתי דינמי

"תהיה חזרה לנכסי סיכון"

"הנחת העבודה שלנו היא שכרגע הריבית תישאר נמוכה לפחות לכמה חודשים ואין לחץ מיוחד על האפיק, אך מכיוון שאנו מזהים בעיה בהשגת יעדי הגירעון אנו מנצלים את התשואות הנוכחיות כדי לקצר מח"מ. כמו כן, אנו חושבים שבטווח הבינוני תהיה חזרה לנכסי סיכון, כך שאנחנו מנצלים את הרמות שאליהן הגיעו איגרות החוב הקונצרניות כדי להשביח את התיק".

מה חושב בועז רביד, מנהל קרן פסגות שקלית 10/90

"אנחנו לא מחפשים נייר כוכב"

"אנחנו חושבים שהתשואות באג"ח השקלי הארוך נמוכות כיום, כך שהפוטנציאל נמוך ואנחנו פועלים לקצר את המח"מ. במקביל, אנחנו מגדילים את האפיק הקונצרני, שנראה שיש בו יותר עניין ואפשר, עם פיזור נכון, להשיג בו תשואות עודפות. מה שתרם השנה להצלחת הקרן זה השקלים הארוכים, אבל אנחנו לא מחפשים נייר כוכב, אלא מנסים לנהל את הקרנות לטווח ארוך ולשמור על סטיית תקן נמוכה. בתחום המנייתי אנחנו חושבים שמניות הבנקים נראות מעניינות להשקעה. הן הגיעו לתמחור מאוד נמוך, כך שנראה לנו שיחס הסיכון־סיכוי הופך אותן להשקעה מעניינת לטווח הארוך".

מה חושב רונן ברקוביץ', מנהל קרן אלטשולר שחם תיק אג"ח ללא מניות

"האג"ח השקליות הארוכות כבר פחות אטרקטיביות"

"ההשקעה הבולטת ביותר בקרן השנה, שהניבה את התשואה המשמעותית ביותר, היא האג"ח הממשלתית שקלית במח"מ הארוך. ההשקעה הזו הניבה מתחילת השנה יותר מ־6%, אבל להערכתנו היא פחות אטרקטיבית היום עקב ירידת התשואות החדה, שמפחיתה את הפיצוי על הסיכון שבמח"מ הארוך, במיוחד לאור הסיכונים הכרוכים בהגדלת הגירעון וחוסר היציבות הפוליטי".

קרנות אג"ח קונצרניות

4 קטנות עם קובי נימקובסקי, מנכ"ל אלומות־ספרינט

"אג"ח קונצרניות עדיפות על מניות"

מהן התכונות החשובות ביותר למנהל קרן נאמנות?

"להיות רגוע, סבלני ועקבי. קרנות נאמנות מושפעות מאוד מכניסה ויציאה של כספים, וכמנהל קרן אתה לא צריך לנהל מתוך ראייה של יציאות ופדיונות, זה מבלבל החלטות השקעה ארוכות טווח".

מה הטעות הגדולה ביותר שעשית?

"אני כל הזמן טועה. ב־2009, למשל, כשהשוק תיקן אחרי הירידות של 2008, לא הייתי מספיק אגרסיבי. באותה נקודה זה נראה טעות גדולה, אבל היום הרבה מהחברות שזינקו חזק ב־2009 נמצאות בהסדרי חוב, כך שההחלטה להימנע מהן היתה מבוססת על הנחות נכונות".

האם השוק הקונצרני אטרקטיבי היום?

"כן. לא כל השוק, אבל מספר ההזדמנויות גדול משמעותית מבעבר, ועם בחירה קפדנית אפשר לעשות תשואות יפות תוך שנתיים־שלוש. צריך סבלנות וחשוב לזכור שתהיה תנודתיות בדרך".

האם להשקיע במניות בשלוש השנים הקרובות?

"בשל מצב הכלכלה העולמית ובעיקר היחלשותה של אירופה, שוק המניות יעלה ויירד ובסופו של דבר לא ישתנה ממש. לכן אני חושב שעדיף להשקיע באג"ח קונצרניות ולקבל את התשואה השוטפת, שתניב במצטבר תשואה גבוהה יותר משוק המניות".

מה חושב יניב אדם, מנהל הקרן מגדל קונצרני EX תל בונד!

"אני לא רואה שזורקים סחורה"

"האפיק מאופיין בכלליות בזרימת כספים פנימה והחוצה. האפיק פודה בעיקר בתקופה האחרונה, המקום היחיד שמגייס הוא אג"ח בדירוגים גבוהים. מול זה אנחנו רואים מגמה של עלייה ברמת הסיכון שמנהלי ההשקעות מוכנים לקחת, וכתוצאה מכך התשואות לא עולות לרמות שהן היו אמורות לעלות אליהן. אני לא רואה שזורקים סחורה. אני מעדיף כיום אג"ח עם ביטחונות, ואג"ח עם מח"מ קצר. דוגמה להזדמנות שהיתה בשוק היתה לפני כמה שבועות: האג"ח הקצרות של מבני תעשיה הגיעו ל־11% בגלל שמועות, וכיום התשואות שלהן כבר יירדו ל־5%, מה שהוביל לרווח הון מרשים שכמותו ניתן למצוא כמעט רק באפיק הזה".

כך נקבע הציון של הקרן

- תשואה מתואמת סיכון (65%): הניתוח מבוסס על תיאוריית התועלתיות (Expected Utility Theory) שבבסיסה ההנחה כי משקיע "אוהב" תשואה, אך "שונא" סיכון, ומוכן לוותר על חלק מהתשואה תמורת הקטנת הסיכון. המתודה מתייחסת לתנודתיות בביצועי הקרן, תוך הדגשת התנהגותה בתקופות הקשות בשוק.

- ממוצע חבטות (15%): אחוז החודשים שבהם הושגה בקרן הנאמנות תשואה טובה יותר או שווה למדד הייחוס הרלבנטי בכל אחד מ־18 החודשים האחרונים.

- ביצועים (15%): תשואה מתחילת השנה.

- דמי ניהול (5%)

4 תגובות לכתיבת תגובה