בלעדי ל"כלכליסט" - אחרי הכניסה המתוקשרת לישראל: דיסקונט מבקש להכריז על זיל פלדמן כפושט רגל

איש העסקים האמריקאי עדיין חייב יותר מ־130 מיליון שקל על הלוואה שקיבל לרכישת השליטה בחברת הנדל"ן פולאר השקעות. דיסקונט דרש תשלום ריבית של 7.7 מיליון שקל עד יוני, אך פלדמן העביר רק מיליון שקל

שש שנים לאחר שנכנס לישראל ברעש גדול כאיל נדל"ן ניו יורקי, הגיש אתמול בנק דיסקונט בקשה להכריז על זיל פלדמן - בעל השליטה בפולאר השקעות - כפושט רגל, כך נודע ל"כלכליסט". הבקשה מתבססת על הסכם אשראי בין חברת האחזקות לבנק שנחתם ביולי 2007 לקראת רכישת השליטה בפולאר.

במהלך השנים נערכו כמה שינויים בהסכם ופלדמן נותר חייב כ־138 מיליון שקל (קרן וריבית) לבנק, כאשר שווייה של החברה עומד על 74 מיליון שקל בלבד ואילו שווי חלקו של פלדמן (41%) מסתכם ב-31 מיליון שקל. מהבקשה עולה כי פלדמן, המתגורר בארה"ב, מינה את יצחק תורג'מן ומרב סיגל כנציגים בישראל מול דיסקונט ובפברואר האחרון התקיימה פגישה במשרדי הבנק לגבי החוב. "באותה תקופה הובהר לפלדמן כי הבנק עומד על פירעון חוב הריבית באופן מיידי, והנה בסוף מאי האחרון נמנע פלדמן מלפרוע את החוב - זאת למעט תשלום חד־פעמי של 250 אלף דולר (כ־930 אלף שקל, מ"ש וא"ג) שהועברו ב־1 באפריל", זאת מתוך חוב ריבית של 7.7 מיליון שקל.

"העמדת החוב לפירעון מיידי לא נעשתה בחופזה, ואף לא באה לחייב את פלדמן בהפתעה", נכתב בבקשה. "בשורה של שיחות שהתקיימו בין ראש אגף אשראים מיוחדים בבנק לנציגי פלדמן הובהר שאם החוב לא יסולק לא תיוותר לבנק ברירה אחרת".

הפגישות האחרונות שנערכו בין תורג'מן, בשם פלדמן, לבין מאיר בלישה, ראש אגף אשראים מיוחדים בבנק, התבצעו במהלך יוני. "בפגישה מסר תורג'מן בשמו של פלדמן כי הוא אינו מתכוון לשלם את החוב לבנק בעיתוי הנוכחי ומבחינתו הגעה להסכם בדבר פריסת החוב היא תנאי מוקדם לכל תשלום".

רכישת פולאר היתה אמורה להתחלק לשלושה שלבים, שכל אחד מהם ימומן באופן שווה ממקורות עצמאיים ומדיסקונט. ביולי 2007 העמיד הבנק הלוואה ראשונה בגובה 82.8 מיליון שקל, וב־2008 ניתנו שתי ההלוואות הנוספות בגובה 10.25 מיליון שקל כל אחת.

"בתחילת 2009 התברר שחלה ירידה בשווי השוק של המניות המשועבדות (ששימשו כבטוחה לחוב)", נכתב בבקשה. בעקבות הירידה פלדמן התחייב להעמיד ערבות אישית בגובה ההפרש בין שווי המניות לחוב, אך לאחר מכן חלה הרעה משמעותית נוספת במצב החברה. בדצמבר 2009 נחתמה תוספת נוספת להסכם האשראי שכללה שורה של שינויים, כשבין היתר הוחלט להאריך את תקופת פירעון האשראי מיולי 2010 ליולי 2013, וכי פירעון הקרן והריבית יתבצע ביולי 2020, במקום ביולי 2014.

כשזיל פלדמן (54), עורך דין בהשכלתו, פרץ לשוק ההון הישראלי בשלהי 2006 הוא נחשב לאחד מיזמי הנדל"ן המובילים בניו יורק לאחר שהיה מעורב בעסקאות נדל"ן בהיקף של מיליארדי דולרים. ב־1991 ייסד את PMG) Property Markets Group) שנכנסה להשקעות בארה"ב והאיים הקריביים. שווי הנכסים שבבעלותה של הקבוצה בעת כניסתו לפולאר נאמד על כ־3 מיליארד דולר.

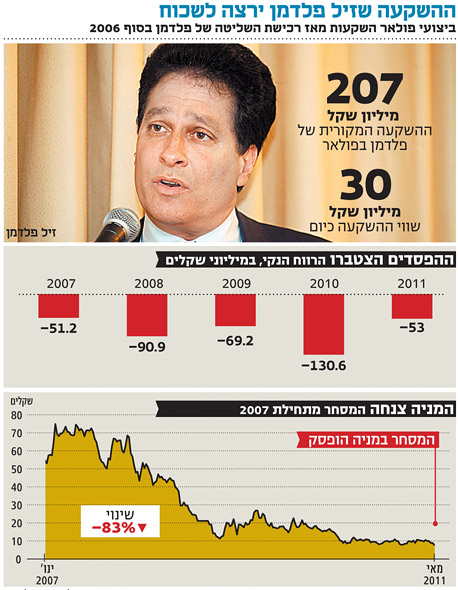

בדצמבר 2006 הכריז פלדמן על כניסתו ל"השקעה אסטרטגית" בפולאר השקעות, שהוחזקה בידי לידר (אז בשליטת איציק שרם ויאיר פודים). את רכישת השליטה בפולאר השלים פלדמן בתחילת 2007 תמורת סכום כולל של 207 מיליון שקל. לפלדמן הוקצו כ־40% מהון המניות, ואילו לידר נותרה עם שיעור אחזקה של כ־30% (ה־30% הנותרים הוחזקו בידי הציבור).

במסגרת העברת השליטה בפולאר השקעות, מונה זיל פלדמן ליו"ר הדירקטוריון כשדובי וייס, נציגו של פלדמן בישראל מונה למנכ"ל. עם רכישת פולאר השקעות הודיע פלדמן כי החברה יצאה לדרך חדשה שבמסגרתה היא תרחיב את פורטפוליו הנכסים וההשקעות שלה בנדל"ן בארה"ב ובאירופה, וכי בכוונתה להיכנס גם לעסקאות במזרח הרחוק. איציק שרם אמר אז כי "הרכישה תניב פירות. אין ספק כי כניסתו של פלדמן כמשקיע אסטרטגי תהפוך את החברה לגורם דומיננטי ומוביל בתחום הנדל"ן בארץ ובחו"ל".

אך תוכניות לחוד ומציאות לחוד. ב־2007 הספיק פלדמן ליהנות עוד מהגאות בשווקים ומכר כמה מלונות במנהטן ברווח. אך כניסתו של פלדמן לפולאר נעשתה בתזמון בעייתי, עם קריסת שווקי הנדל"ן בארה"ב ב־2008. "ניסיתי להכניס שותף אסטרטגי לפולאר", אמר פלדמן בראיון ל"כלכליסט". ביחד הגשנו הצעה לרכישת בניין HSBC במנהטן. לצערי הגענו רק למקום השני עם הצעה של 315 מיליון דולר (הבניין נמכר בסופו של דבר לנוחי דנקנר במחיר של 330 מיליון דולר, מ"ש וא"ג). כמו כן, הקמנו מיזם משותף עם מגדל שוקי הון לרכישת נכסים בניו יורק שעוקלו על ידי הבנקים. עם זאת, המיזם עדיין לא רשם הצלחות באיתור נכסים שכאלה". וכך, בתום 2008 מחקה פולאר 165 מיליון שקל על פרויקטים כושלים.

ב־2009 מינה פלדמן את אורי שני למנכ"ל פולאר השקעות ואת עו"ד עופר צור ממשרד גורניצקי ושות' לתפקיד היועץ המשפטי של החברה. "במטרה לייצב את החברה ולשפר את תדמיתה בישראל", אמר פלדמן.

אך באותה תקופה התכווץ שווי הנכסים, בזמן שהתחייבויות הקבוצה רק תפחו. ב־2010 פנה פלדמן לפולאר בבקשה לפרוס את התשלום, בהיקף של 20.4 מיליון שקל, שהתחייב להזרים לה בעת הכניסה להשקעה. באותה שנה נחשפה גם פרשת הולילנד - פרויקט הנדל"ן שבו מחזיקה פולאר בכ־60% - שבה נבדק החשד כי יזמי נדל"ן שיחדו בכירים - וביניהם אהוד אולמרט - כדי לקדם את הפרויקט. פולאר ספגה אז הפסדים בעשרות מיליוני שקלים.

ב־2010 גם נחלצה לעזרת פולאר קרן המנוף אוריגו, שהחלה להעניק לחברה הלוואות, שהסתכמו ב־90 מיליון שקל. בתמורה להלוואות התחייבה פולאר לכמה התניות, והעניקה לאוריגו שיעבודים על הנכסים העיקריים שלה. השקעתה של אוריגו נתפסה כבעייתית מבחינת מחזיקי האג"ח, שלהם חייבת החברה כ־140 מיליון שקל, כשסדרה ו' של החברה נסחרת בתשואה של 42%.

לאחר שבתחילת 2010 הביע אורי שני ביטחון בכך שפולאר לא תגיע להסדר, בנובמבר האחרון נודע כי פולאר מנהלת מגעים עם בעלי אג"ח ו' במטרה לפרוס מחדש של חוב החברה כלפיהם, בתמורה לשיפור הביטחונות (האג"ח אינן מובטחות) והעלאת הריבית. בהמשך הודיעה פולאר כי לא תשלם את תשלום הקרן וריבית בינואר, שעמד על 28.4 מיליון שקל. מפולאר השקעות לא התקבלה תגובה עד למועד סגירת הגיליון.

5 תגובות לכתיבת תגובה