צילום: אוראל כהן

צילום: אוראל כהן

לאלשטיין כבר יש פירמידה, למה הוא צריך עוד אחת?

השותף החדש בגנדן בנה פירמידה בשווי מאות מיליוני דולרים והתמודד עם משברים ללא תספורות. כעת הוא ינסה להרוויח גם מחיזוק הפירמידה של דנקנר

"אדוארדו אלשטיין ידע מתי למכור ומתי לקנות" - כך אמר המשקיע האגדי (יו"ר קרן סורוס ולשעבר יו"ר קרן קוואנטום) ג'ורג' סורוס כשנדרש לספק הסברים מדוע החליט להשקיע ביהודי ארגנטינאי אנונימי וצעיר בשנת 1990.

קראו עוד בכלכליסט

יותר מ־20 שנה לאחר מכן, אלשטיין ביצע מהלך מפתיע לא פחות, כשרכש 10% ממניות גנדן, שבאמצעותה שולט נוחי דנקנר בקבוצת אי.די.בי תמורת 25 מיליון דולר, במטרה להקל לפחות זמנית את מצוקת המזומנים בחברה. אלשטיין גם קיבל אופציה להשקעה של 75 מיליון דולר נוספים בגנדן עד סוף 2012, ואם היא תמומש, יחזיק אלשטיין בכ־30% ממניות החברה, כך שחלקו של דנקנר, שמחזיק כיום ב־56% מהמניות, ידולל ל־39%.

בשלב זה עדיין לא ברור כיצד כניסתו של אלשטיין לגנדן תשפיע על קבוצת אי.די.בי, אולם בחינת עסקיו עשויה לשפוך אור על הדרך שבה הוא מנהל את עסקיו, ניסיונותיו בהתמודדות עם משברים (ביניהם, בין היתר, משברים קשים במיוחד בדרום אמריקה במהלך שנות התשעים) ועל יכולתו לסייע לנוחי דנקנר במצב עסקיו הנוכחי.

עם זאת, יש להביא בחשבון שאלשטיין משמש בתפקידים בכירים ב־17 חברות שונות, מתוכן רק שש חברות ציבוריות ולכן רב הנסתר על הגלוי בחברות הפרטיות.

כושר התזמון סלל את הדרך לאימפריה

עד היום לא ברור כיצד מצא את עצמו אלשטיין ב־1990 מול אחד המשקיעים המובילים והמוערכים ביותר בעולם, אולם השורה התחתונה היתה ברורה: סורוס הפקיד בידיו 10 מיליון דולר שנועדו להשקעה בחברת הנדל"ן הארגנטינאית IRSA, שהייתה בבעלותו של אלשטיין ובכך למעשה החל אלשטיין את בניית האימפריה שלו.

כבר אז אלשטיין הוכיח את יכולת התזמון שלו: ארגנטינה סבלה בתחילת שנות התשעים ממשבר כלכלי חריף, אולם בין 1992 - 1994 החלה התאוששות בכלכלה המקומית, ובייחוד בשוק הנדל"ן המקומי. עד מהרה הפך אלשטיין מבעל שליטה בחברה אחת לאיש העומד בראשה של חברת אחזקות מסועפת, שעוסקת בתחומים רבים ביניהם בין היתר חקלאות, חיפושי זהב, קניונים ומלונות.

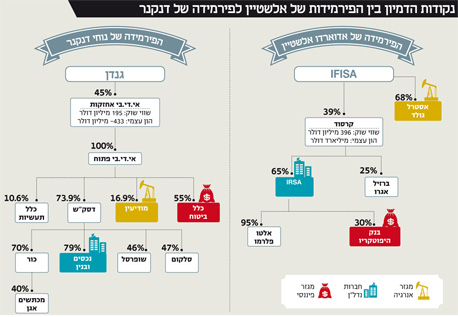

מבנה האחזקות הנוכחי בפירמידה של אלשטיין (שבראשה ניצבת חברת IFISA) חושף מספר קווי דימיון לפירמידה של נוחי דנקנר באי.די.בי. שניהם מחזיקים בחברות נדל"ן (IRSA של אלשטיין מול נכסים ובנין של דנקנר), ובחברות פיננסים (בנק היפוטקריו מול כלל ביטוח). יתרה מכך, לאלשטיין אחזקה של 68% בחברת חיפושי הזהב אסטרל גולד, בעוד שדנקנר מחזיק כ־16% משותפות הנפט והגז מודיעין.

נקודת השקה נוספת שניתן לראות בין שתי החברות היא אופן ההתמודדות עם משברים. כשחברותיו של אלשטיין נקלעו לחובות במהלך שנות התשעים ולאחריהן, הוא מימש נכסים במטרה לעמוד בהתחייבויותיו, ואילו דנקנר מכר בשנה החולפת את כלל תעשיות ואף בוחן מכירה של חברות נוספות. למעשה, גם מכירת חלק מאחזקותיו של דנקנר בגנדן לאלשטיין מהווה חלק ממגמה זו.

עד כה אלשטיין הצליח להתמודד עם משברים קשים ואינפלציה דוהרת בדרום אמריקה ללא תספורת למשקיעיו, ובראיונות שהעניק לתקשורת המקומית הבהיר כי התמודדויות אלו היו ההתנסויות המהותיות ביותר עבורו. ימים יגידו האם דנקנר יוכל להתגאות באמירות דומות.

אלשטיין לא היה מוכר עד כה לציבור הישראלי, אולם בארגנטינה הוא בין השמות המוכרים ביותר בעולם העסקים המקומי ונחשב ליהודי העשיר במדינה. אף על פי כן לא ידוע במדויק מה שווי הונו האישי מאחר שלצד החברות הציבוריות שבבעלותו (רק בחברת החקלאות קרסוד, למשל, שווי אחזקותיו נאמד בכ־150 מיליון דולר) הוא בעל תפקיד ב־11 חברות פרטיות נוספות.

הפעם הראשונה שבה נכנס אלשטיין לעולם העסקי בישראל, היתה ב־2007, אז רכש את חלקו של אילן בן־דב בבניין הליפסטיק בניו יורק (30%) תמורת 11.7 מיליון דולר. עם זאת, רק בעת רכישת נתח מהשליטה בגנדן, שבוצעה בתיווכו של הרב יאשיהו פינטו, הוא נכנס בסערה לתודעה הציבורית.

עזב את הלימודים כדי לסייע לסבו

אחת האחזקות המהותיות של אלשטיין היא חברת הנדל"ן IRSA, שאותה רכש ב־1990 תמורת 120 אלף דולר, אחרי שהיתה בפירוק. בעת הרכישה היתה IRSA רק שלד בורסאי שמרוקן מכל פעילות, אולם בגלגולה הקודם היתה חברת נדל"ן מצליחה, שהוקמה בשנת 1943 על ידי סבו של אלשטיין וניזוקה קשות מהמשבר הכלכלי בארגנטינה בתחילת שנות התשעים.

אלשטיין רכש את החברה עם חברו הטוב מרסלו מינדלין כדי לסייע לסבו להתמודד עם חובותיה, ובעקבות כך נאלץ לעזוב את לימודי הכלכלה באוניברסיטת בואנוס איירס. את ההון ההתחלתי למימון פעילותה עשה מרכישת מניות בבורסת בואנוס איירס וממימושן, ובהמשך הנזיל את רווחיו למטרת השקעה בנדל"ן.

בשנת 1990, כשמשבר הנדל"ן החריף בארגנטינה הראה סימני סיום, שכנע אלשטיין ששהה באותה עת בניו יורק ללימודים את ג'ורג' סורוס להלוות לו כ־10 מיליון דולר במטרה להגדיל את תיק הנדל"ן של החברה ולהפוך את IRSA לחברה ציבורית.

IRSA הצליחה לגייס 110 מיליון דולר, ב־1994 והשתמשה בכספים לשם רכישת שלושה בניינים ומרכזי קניות. בין הנכסים שרכשה החברה באותה תקופה היה קניון אלטו פלרמו, שהפך כיום לחברה ציבורית המתמחה ברכישת מרכזי קניות ונסחרת בשווי של כחצי מיליארד דולר.

הדרך לשיקום IRSA לא היתה קלה. שנתיים בלבד לאחר ההנפקה, ב־1996 חוותה החברה משבר כשמכירותיה נחלשו בצורה משמעותית. לאור זאת, עצרה החברה את פיתוחם של פרויקטים חדשים, רכשה בנייני משרדים מאוכלסים שסיפקו לה נזילות ואף השתמשה במזומנים שבקופתה לשם השקעה באיגרות חוב של ממשלת ארגנטינה, שאותן מימשה לאחר התאוששות מסוימת בכלכלה המקומית. במקביל, ביצעה רכישה עצמית של איגרות חוב, שנסחרו בתשואה גבוהה, ורשמה רווחים גבוהים על מחיקת איגרות החוב. יתרה מכך, IRSA עצמה מעולם לא הגיעה להסדר חוב ולא ביצעה תספורת למשקיעים.

בתחילת שנות האלפיים, עסקי IRSA נהנו ממגמת צמיחה, כאשר החברה רכשה נכסים, ובעיקר בנייני משרדים ומלונות. אלא שגם אז הבעיות לא תמו: משבר הנדל"ן בדרום אמריקה ומשבר החוב בארגנטינה גרמו לכך שהחברה הפסידה חצי מיליארד דולר בין 2000 ל־2003 ונאלצה לבצע מכירת נכסים אגרסיבית שנועדה לשרת את חובותיה.

גם את המשבר הזה הצליחה החברה לשרוד בעזרת שורת מימושים וללא הסדר, כשבסוף 2003 שבה להציג רווחיות שנמשכת עד היום.

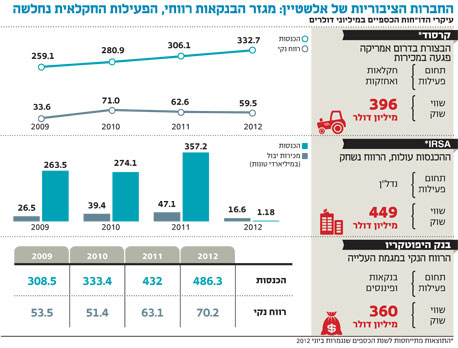

כיום עומד שוויה של IRSA על 449 מיליון דולר, ובחינת ביצועיה בשנים האחרונות מעלה כי ההכנסות נמצאות במגמת עלייה (ההכנסות בשנת הכספים שנגמרה ביוני 2012 הסתכמו ב־396 מיליון דולר לעומת 383 מיליון דולר בקודמתה), אולם הרווח הנקי ירד מ־85 מיליון דולר בשנת הכספים שנגמרה ביוני 2011 ל־68.3 מיליון דולר בתקופה הנוכחית. מניית החברה הניבה למשקיעים תשואה שלילית של 42% בחמש השנים האחרונות.

IRSA מחזיקה גם ב־30% ממניות בנק היפוטקריו, שנמצא בשליטת ממשלת ארגנטינה (40%) ואחראי לכרבע מהמשכנתאות בארגנטינה. את ההשקעה הראשונית בבנק ביצעה IRSA ב־1999, אז רכשה כ־3% ממניותיו. במהלך שנות האלפיים, הגדילה החברה את אחזקותיה בבנק בהדרגה עד שהגיעה לשיעור האחזקה הנוכחי, וכיום אלשטיין מכהן כיו"ר שלו.

את המחצית הראשונה של 2012 סיים בנק היפוטקריו עם הכנסות של 263.2 מיליון דולר, כשההכנסות ב־2011 הסתכמו ב־432 מיליון דולר. הרווח הנקי במחצית הראשונה הסתכם ב־36 מיליון דולר, וב־2011 עמד הרווח על 63 מיליון דולר. שווי השוק של הבנק מסתכם ב־360 מיליון דולר.

עליית מחירי הסחורות קיזזה את הפגיעה

נכס מהותי אחר של אלשטיין הוא חברת החלקאות קרסוד (37%), שבה הוא מכהן כיו"ר והיא למעשה כיום החברה האם של IRSA. השליטה בחברה נרכשה על ידי אלשטיין ב־1994 תמורת 25 מיליון דולר, כשמימון העסקה הגיע בין היתר מהגיוס שביצעה החברה באותה שנה בשוק ההון. במקביל, רכש סורוס נתח נוסף מהחברה תמורת 62 מיליון דולר.

בשנת 1997 השלימה קרסוד הנפקה בנאסד"ק, והיא גייסה אז 92 מיליון דולר, שבהם היא השתמשה לרכישת ראשי בקר ואדמות. בראיונות שנתן אז, אמר אלשטיין כי הסיבה להשקעה במזון היא ההנחה שמספר בני האדם על כדור הארץ עולה במהרה וקצב ייצור המזון לא מדביק אותו, ולכן הוא מאמין שמחירי הסחורות יאמירו — כפי שאכן קרה.

ב־2002 רשמה קרסוד הפסד בשורה התחתונה, לנוכח משבר החוב בארגנטינה, והירידה ברמת החיים במדינה, ולכן היא נאלצה לצאת למסע מימוש נכסים (שכלל בין היתר מכירת חוות בארגנטינה תמורת 87 מיליון דולר). לשם שירות חובותיה, שהיו דולריים ותפחו לנוכח הפיחות בפזו באותה תקופה. גם הפעם, בדומה ל־IRSA, הצליחה קרסוד להימנע מהסדרי חוב בעזרת מימוש נכסיה.

שווי השוק של קרסוד עומד כיום על 396 מיליון דולר והיא מחזיקה באדמות במספר מדינות בדרום אמריקה, כאשר הגידול המרכזי שלה הוא פולי סויה ושדות תירס. בנוסף, מחזיקה החברה בעדרי בקר גדולים.

בדומה ל־IRSA, ההכנסות של החברה נמצאות במגמת צמיחה אך הרווח הנקי נשחק, והמניית החברה רשמה תשואה שלילית של 57% בחמש השנים האחרונות. את תשעת החודשים הראשונים של השנה סיימה החברה עם הכנסות של 523.6 מיליון דולר, כך שהשנה היא צפויה לרשום צמיחה בשורה העליונה לעומת שנת 2011.

את 2011 סיכמה החברה עם הכנסות של 635.1 מיליון דולר לעומת הכנסות של 489.5 מיליון דולר בשנת 2010. הרווח הנקי בשלושת הרבעונים הראשונים של 2012 הסתכם ב־29.4 מיליון דולר, כאשר הרווח הנקי של החברה ב־2011 הסתכם ב־95.4 מיליון דולר וב־2010 ב־96.3 מיליון דולר, כך שבשורה התחתונה היא צפויה לרשום האטה השנה.

בשיחת הוועידה השנתית שערכה החברה אמר אלשטיין כי הסיבות המרכזיות לירידה ברווחיות החברה נעוצות בבצורת החריפה שעברה על היבשת הדרום אמריקאית, כאשר עיקר ההשפעה היתה על גידול הבקר של קרסוד, אך היא השפיעה גם על שדות גידול התבואה של החברה. עם זאת, בעקבות אותה בצורת גם עלו מחירי הסחורות, ולכן מגמה זו צמצמה את הפגיעה בשורה התחתונה. אלשטיין אף העריך כי בשנה הבאה צפויה החברה לחזור לרמות הרווחיות שאפיינו אותה בעבר (ראו נתונים בעמ' 2).

הפסדים בפעילות חיפושי הזהב

אחזקה צדדית שאיננה קשורה ישירות לתחומי הפעילות של "פירמידת אלשטיין" היא אסטרל גולד (IFISA מחזיקה ב־68% מהחברה, ואלשטיין מכהן כנשיאה) שעוסקת בחיפושי זהב באוסטרליה ובדרום אמריקה, כאשר את עיקר הפעילות שלה עושה החברה היום במכרה זהב אחד מרכזי בצ'ילה.

בפרסום האחרון של דו"חות החברה אמר אלשטיין כי בכוונתו למצוא נכסים נוספים ולהרחיב את פעילות החברה, שנסחרת בבורסת אוסטרליה לפי שווי של 30 מיליון דולר.

הכנסות החברה הסתכמו בכ־30 מיליון דולר בשנת הכספים שנגמרה ביוני 2012 לעומת 8.3 מיליון דולר בקודמתה. עם זאת, החברה עברה בשנת הכספים האחרונה להפסד של כ־14 מיליון דולר לעומת רווח של 3 מיליון דולר בשנת הכספים שנגמרה ביוני 2011 וזאת על רקע מחיקת מוניטין של 5 מיליון דולר ועלויות מימון בהיקף זהה.

4 תגובות לכתיבת תגובה