צילום: שאטרסטוק

צילום: שאטרסטוק

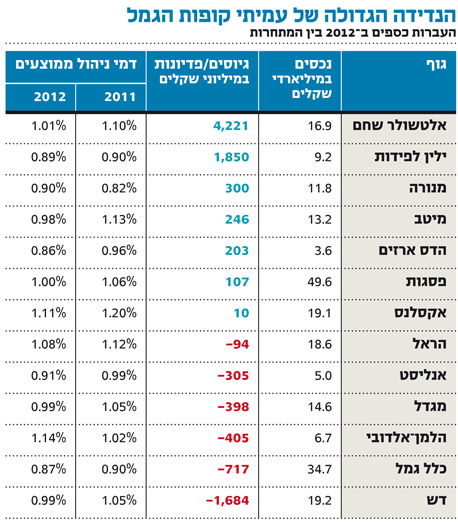

כסף הולך, וכסף בא: 1.7 מיליארד שקל התאדו מקופות הגמל של דש בשנה

הביצועים החזקים בגמל של אלטשולר שחם וילין לפידות ב־2012 תורגמו להעברות כספים מהמתחרים אליהם. מהקופות של כלל ביטוח נפדו 717 מיליון שקל ומהלמן־אלדובי 405 מיליון שקל. במקביל נמשכת השחיקה בדמי הניהול לממוצע של 1%

שנת 2012 התבררה, בסופו של דבר, כשנה מוצלחת בשוק ההון, כאשר חברות הגמל הצליחו לייצר למשקיעים תשואה ממוצעת (ברוטו) של כ־11%. מהנתונים שמתפרסמים באתר משרד האוצר מתברר כי על רקע התחרות הגוברת בענף והרגולציה ההולכת ומתהדקת, הגופים המשיכו לחתוך את דמי הניהול שמשלמים העמיתים.

קראו עוד בכלכליסט

דמי הניהול הממוצעים בקופות הגמל הפרטיות (לא כולל קופות מפעליות) עמדו ב־2012 על 1% לעומת ממוצע של 1.07% ב־2011. כזכור, החל מ־1 בינואר 2012 נכנסה לתוקף הרפורמה בדמי הניהול של אגף שוק ההון במשרד האוצר, שבמסגרתה ירדה תקרת דמי הניהול בקופות הגמל מ־2% ל־1.1% (החל מינואר 2013 תרד התקרה ל־1.05%). עם זאת, לראשונה הותר לחברות הגמל לגבות דמי ניהול מההפקדות השוטפות בשיעור של עד 4%, כאשר רוב החברות הודיעו כבר כי בכוונתן לגבות דמי ניהול אלו. דמי הניהול הממוצעים בכלחל קופות הגמל בתעשייה ב־2012 עמדו על 0.81% (לעומת 0.85% ב־2011), וזאת על רקע הטיה כלפי מטה מצד הקופות המפעליות שגובות דמי ניהול הנמוכים בעשרות אחוזים מהקופות הפרטיות. מאז 2009 דמי הניהול בגמל נשחקים בהתמדה מרמה של 1.16% לרמה הנוכחית של כ־1%.

דש ממשיך לדמם

מעניין כי דווקא חברת הגמל עם התשואות החלשות ביותר בענף - הלמן־אלדובי - גובה את דמי הניהול הגבוהים ביותר - 1.14% - והוא היחיד לצד קופות הגמל של מנורה שדמי הניהול הממוצעים שלהם ב־2012 עלו לעומת דמי הניהול ב־2011. ברמת הגופים המגייסים והפודים מצטיירת תמונה ברורה המראה כי העמיתים מצביעים ברגליים ומעבירים את החסכונות שלהם לקופות שהשיגו תשואות טובות. עם זאת, מכיוון שהדיווחים של ביצועי חברות הגמל נשלחים לעמיתים אחת לרבעון ובאיחור של כמה חודשים, העברת הכספים למתחרים מתבצעת אף היא באיחור.

בית ההשקעות אלטשולר שחם שפתח פער אדיר על המתחרים עם תשואה שנתית של כ־15% מתרגם את הביצועים לתוצאות והעביר מהמתחרים לשורותיו 4.2 מיליארד שקל - כשליש מהנכסים שניהל בתחילת השנה - ונכון לסוף 2012, הוא כבר מנהל כמעט 17 מיליארד שקל. בית השקעות נוסף שמציג גיוסים מרשימים הוא ילין לפידות שהעביר מהמתחרים 1.85 מיליארד שקל, וזאת בהמשך לתשואות הגבוהות שהוא מציג לטווח ארוך.

מנגד, ממשיכות קופות הגמל של דש לדמם רגע לפני השלמת המיזוג עם בית ההשקעות מיטב. עמיתי בית ההשקעות העבירו 1.7 מיליארד שקל (כ־10% מהנכסים) למתחרים במהלך 2012, זאת לאחר שהיה נדמה כי הפדיונות הגיעו לשיא בשנת 2012, אז העבירו הלקוחות מדש כחצי מיליארד שקל.

מתברר כי לא רק התשואות הלא מזהירות של דש הן שהביאו את בית ההשקעות לפידיונות הכבדים אלא גם מערכת מורכבת עם סוכני הביטוח. דש היה גוף חזק בקרב עובדי תאגידים גדולים, כאשר בשנים האחרונות החלו התאגידים הללו לעבוד עם סוכנויות הסדרים פנסיוניים, שנמצאות בבעלות חברות ביטוח שהחלו מעבירים אט אט את הלקוחות לקופות הגמל של אותן חברות ביטוח. עוד בלטו בהעברות שליליות הם בתי ההשקעות אנליסט והלמן־אלדובי, שהציגו את התשואות החלשות ביותר בענף וכן קופות הגמל של כלל ביטוח, הגוף השני בגודלו בתעשייה.

המהפך של פסגות

חברת הגמל הגדולה בישראל של בית ההשקעות פסגות מציגה השנה לראשונה העברות חיוביות של 107 מיליון שקל מהמתחרים כתוצאה מעבודת שימור לצד תשואות טובות בהובלת המנכ"ל שלומי ברכה.

תגובה אחת לכתיבת תגובה