צילום: אוראל כהן

צילום: אוראל כהן

דסק"ש במרוץ נגד השעון לקראת תשלומי האג"ח באפריל

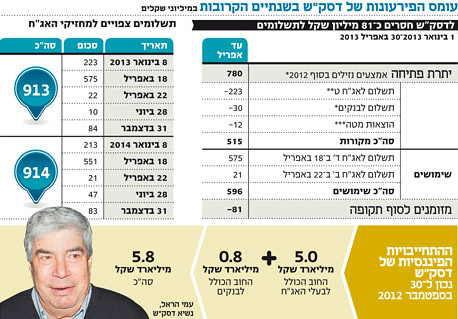

חברת האחזקות מקבוצת אי.די.בי אמורה לשלם לבעלי האג"ח שלה כ־600 מיליון שקל באפריל, כאשר בקופתה 515 מיליון שקל בלבד. כלכליסט מנתח את המקורות והשימושים של דיסקונט השקעות ואת הפתרונות האפשריים העומדים לרשותה

בזמן שתשומת הלב של המשקיעים היתה נתונה במגעים המתנהלים לקראת הסדר החוב באי.די.בי אחזקות ולחשש מהוספת הערת "עסק חי" לדו"חות של אי.די.בי פתוח, התגנב לפתחה של הקבוצה שבשליטת נוחי דנקנר אתגר חדש. החברה־הבת, דיסקונט השקעות, עומדת לקראת עומס פירעונות של כ־600 מיליון שקל בחודש אפריל בעוד שבקופתה של החברה מצויים כיום כ־515 מיליון שקל בלבד. "כלכליסט" מציג את המקורות והשימושים של דיסקונט השקעות בחודשים הקרובים ומתאר את הפתרונות האפשריים העומדים לרשות החברה. דיסקונט השקעות במירוץ נגד השעון.

קראו עוד בכלכליסט

מקורות אשראי מרכזיים

דיסקונט השקעות מממנת את פעילותה באמצעות שני מקורות אשראי מרכזיים. חלק הארי מגיע ממחזיקי איגרות החוב, שלהם חייבת החברה נכון להיום כ־4.8 מיליארד שקל. בכל אחת מהשנים 2014-2013 דיסקונט השקעות נדרשת לשרת חוב של כ־0.9 מיליארד שקל למחזיקים. החלק האחר של האשראי, בהיקף של כ־783 מיליון שקל נכון ל־30 בספטמבר 2012, מגיע מהמערכת הבנקאית. חודש אפריל מסתמן כחודש רווי תשלומים מנקודת מבטה של דיסקונט השקעות.

ב־18 באפריל חל מועד תשלום הקרן והריבית של אג"ח ד' שמסתכם בכ־575 מיליון שקל. סדרה ד' היא הגדולה מבין שש סדרות האג"ח שהנפיקה דסק"ש, ונכון להיום סך החוב שלה לסדרה זו מסתכם בכ־2 מיליארד שקלים, המהווים כ־42% מסך ההתחייבויות של החברה למחזיקי האג"ח. נוסף לכך, ב־22 באפריל דיסקונט השקעות נדרשת לשלם קרן וריבית גם למחזיקי אג"ח ב'. זוהי סדרה קטנה יחסית שאינה נסחרת בבורסה.

תיקונים לדו"ח החזוי

כפועל יוצא משני התשלומים הללו, דיסקונט השקעות ניצבת לקראת עומס פירעונות בהיקף של כ־596 מיליון שקל בחודש אפריל ועליה להיערך לכך, היות שיתרת המזומנים המצויים בקופתה נמוכה מסך התשלומים הצפויים בעוד כחודשיים. יתרת הנכסים הנזילים של דיסקונט השקעות בתחילת 2013, על פי דו"ח תזרים המזומנים החזוי שפרסמה החברה, עומדת על 790 מיליון שקל. לכאורה, סכום שאמור להספיק כדי לשרת את החוב הפיננסי באפריל.

אלא שמדובר רק ב"נקודת מוצא" שנדרשת לעבור התאמות שונות:

הבצורת של דיבידנדים מהחברות־הבנות של דיסקונט השקעות שאפיינה את החודשים האחרונים הביאה לידי כך שהתחזית לקבלת דיבידנד מחברות מוחזקות בסך 23 מיליון שקל לא התממשה. עובדה זו הקטינה את יתרת הנכסים הנזילים בפועל.

בתחילת ינואר השנה פרעה דיסקונט השקעות קרן ושילמה ריבית למחזיקי איגרות החוב של החברה (סדרה ט'). בעקבות המהלך התכווצה קופת המזומנים של החברה בכ־223 מיליון שקל.

במרוצת הרבעון הראשון של 2013 דיסקונט השקעות צפויה להיפרד מכ־30 מיליון שקל שמהווים תשלום לבנקים. סך התשלומים של החברה למערכת הבנקאית ב־2013 צפויים להסתכם בכ־98 מיליון שקל.

הוצאות המטה של דיסקונט השקעות, שמסתכמות בכ־9 מיליון שקל ברבעון, צפויות להחסיר מקופת המזומנים של החברה עד אפריל עוד כ־12 מיליון שקל.

המשקיעים לא לחוצים

בשורה התחתונה, בהתייחס להתאמות השונות הנדרשות ליתרת הנכסים הנזילים, בקופה של דיסקונט השקעות צפויים לשכון בחודש אפריל כ־515 מיליון שקל בלבד, סכום הנמוך מסך ההתחייבויות למחזיקי איגרות החוב בחודש אפריל שצפוי כאמור להגיע לכ־596 מיליון שקל.

איגרות החוב של דיסקונט השקעות נסחרות בתשואה של כ־8.5% ריאלי (צמוד למדד). תשואה זאת אמנם עדיין לא מאפשרת לחברה לבוא לשוק ההון ולמחזר את החוב באמצעות הנפקת איגרות חוב חדשות, אך היא לא מעידה על עצבנות או לחץ מיוחד אצל המשקיעים.

דיסקונט השקעות נהנית מאותם יתרונות שחסרונם בולט כל כך כיום בחברה שבראש הפירמידה, אי.די.בי אחזקות.

ראשית, דיסקונט השקעות קרובה ליצרניות המזומנים בקבוצת אי.די.בי. למעט כור, שהיא חברת אחזקות, יתר החברות, ובראשן סלקום, שופרסל ונכסים ובנין הן חברות תפעוליות.

ברבעונים האחרונים נרשמה ירידה בחלוקת הדיבידנדים מהחברות־הבנות אולם סביר להניח שבמרוצת שנת 2013 דיסקונט השקעות תהנה מתקבולי דיבידנדים, גם אם בהיקפים נמוכים יותר מכפי שהיו בשנים הקודמות. התחזית של דיסקונט השקעות היא שחלקה בדיבידנדים יגיע השנה ל־257 מיליון שקל, אולם כפי שהתחזית ביחס לדיבידנדים ברבעון הרביעי של 2012 התבדתה, גם תחזית זאת עלולה להתברר כאופטימית.

היתרון השני של דסק"ש הוא העובדה שהחברות המוחזקות שלה הן חברות סחירות. אשתקד מכרה דיסקונט השקעות שתיים מאחזקותיה - מקסימה והמלט - בשוויים שעולים על ערכן בשוק. לאחרונה דיווחה דיסקונט השקעות שבכוונתה לפעול לאיתור ולבחינת אפשרות למכירת גרעין השליטה בגיוון אימג'ינג. סביר להניח שמכירת אחת מהאחזקות הסחירות תיעשה שוב במחיר שכולל פרמיית שליטה ובשווי הגבוה משווי השוק. נוסף לכך, אין לפסול אפשרות של ירידה בשיעור האחזקה של אחת מהחברות בדרך של הפצת מניות למשקיעים מוסדיים.

ההחלטה על הדיבידנד

ההחלטה על חלוקת דיבידנד על ידי החברות הבנות צפויה להתקבל בסמוך למועד פרסום הדו"חות הכספיים במהלך חודש מרץ. סביר להניח שדיסקונט השקעות תנסה למצוא פתרון חלופי כדי שלא להיות תלויה בחסדיהן של החברות הבנות ולהימנע מהלחץ של הרגע האחרון. לשם כך, הנהלת דיסקונט השקעות תידרש לוותר על נתח מאחת החברות המוחזקות על ידיה במחיר הנמוך ממחיר השוק (הפצת מניות) או להיפרד מהשליטה באחת מאחזקותיה.

למרות החוב הפיננסי האדיר הרובץ על דיסקונט השקעות, שנאמד ב־5.5 מיליארד שקל, כל אחזקותיה בחברות הבנות חופשיות משעבודים. אולם אליה וקוץ בה, במסגרת ההלוואות מהבנקים התחייבה דיסקונט השקעות שלא לשעבד את נכסיה (שעבוד שלילי). המשמעות היא שדיסקונט השקעות אומנם מוגבלת ביכולת שלה לגייס חוב חדש המובטח בשעבוד על אחזקותיה בחברות הבנות, אולם יש ביכולתה למכור אותן. עובדה שמקנה לה גמישות פיננסית שעשויה להתברר כקריטית בחודשיים הקרובים.

לא התפרסמו תגובות לכתיבת תגובה