צילום: אוראל כהן

צילום: אוראל כהן

טבע מכינה את המשקיעים ליום שאחרי הקופקסון

דו"חות הרבעון הרביעי של טבע חשפו רשמית כי הקופקסון אחראית ליותר ממחצית מרווחיה, אולם החל מהשנה תתמודד חברת התרופות עם דעיכה הדרגתית במכירותיה של הקופקסון

1. קופקסון - ההובלה בדרך לביוג'ן

טבע, תחת נהיולו של ג'רמי לוין, הגדילה את השקיפות לגבי הרווחיות הנובעת לה מהקופקסון, ובכך היא מספקת לאנליסטים כלי להפרדת הרווח הנובע לטבע מהקופקסון מהרווח הנובע מיתר פעילויות החברה. ניתוח זה יהיה חשוב בעיקר אם יתממשו הסיכונים לגבי הקופקסון. סיכונים אלו מורכבים מאפשרות של תחרות גנרית החל מספטמבר 2015 עם פקיעת הפטנטים המגנים על התרופה בארה"ב וממעבר הדרגתי לתרופות חדשות לטרשת נפוצה כבר החל מהשנה הנוכחית.

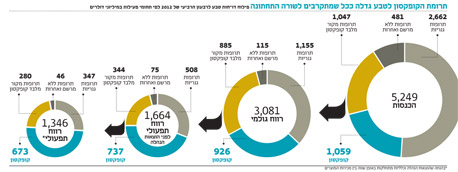

מכירות הקופקסון ברבעון הרביעי הגיעו לשיא של 1.059 מיליארד דולר, והן מהוות כ־20.2% מכלל המכירות של טבע.

שיעור הרווח הגולמי של הקופקסון עמד על 87.5%. הרווח הגולמי שנבע לטבע מהתרופה היה 926 מיליון דולר - כ־30% מהרווח הגולמי הכולל של טבע. שיעור הוצאות המכירה והשיווק והמחקר והפיתוח המיוחסים לקופקסון (כולל מחקר ופיתוח המיוחס ללקווינימוד, הגרסה האוראלית לתרופה בטרשת נפוצה) נמוך בהרבה מהשיעור הממוצע של הוצאות אלו על יתר מוצרי החברה. כתוצאה מכך, הרווח התפעולי, לפני ייחוס הוצאות הנהלה וכלליות, הנובע מהקופקסון עומד על 737 מיליון דולר - 44.2% מהסעיף המקביל של כל החברה.

טבע לא מספקת מידע לגבי החלק מהוצאות ההנהלה והכלליות שיש לשייך לתחום הטרשת הנפוצה, וזאת מאחר שקשה לשייך הוצאות אלו לפי תחומים. סביר להניח שהחלק היחסי בהוצאות נמוך מהחלק היחסי של התחום במכירות, ולכן גם אם נניח שהוצאות ההנהלה והכלליות מתחלקות באופן שווה לפי היקף המכירות, הרווח התפעולי הנובע מהקופקסון עומד על 673 מיליון דולר. סכום זה מהווה כמחצית מהרווח התפעולי של החברה. ההנחות שלנו לגבי הוצאות ההנהלה והכלליות שיש לייחס לקופקסון מחמירות, וככל הנראה גם ההוצאות בפועל נמוכות יותר. לאור זאת, הרווח התפעולי הנובע מהקופקסון גבוה ממחצית הרווח התפעולי של טבע.

מרבית הרווח התפעולי הנובע מהקופקסון מתורגם לרווח נקי בזכות הטבת המס שלה זוכה התרופה. לכן, הקופקסון אחראית על כ־55% מהרווח הנקי של טבע ברבעון זה. ללא השפעת הקופקסון הרווח הנקי של טבע ברבעון היה עומד על כחצי מיליארד דולר.

הצפי של טבע לגבי מכירות הקופקסון השנה עומד על 3.7–3.9 מיליארד דולר, ירידה קלה בהשוואה למכירות ב־2012, שהסתכמו בכ־4 מיליארד דולר. הנקודה החיובית בדו"חות הרבעון הרביעי היא שבשלב זה עדיין לא רואים סימנים לירידה צפויה זו. מכירות הקופקסון ברבעון הרביעי עלו יחסית למכירות ברבעון שלפניו אף על פי שהמכירות ברבעון השלישי כללו מכרז גדול ברוסיה.

בעבר היתה נטייה לצבירת מלאים של המפיצים של התרופה ברבעון הרביעי ערב העלאות המחיר הצפויה ברבעון העוקב. שינוי שיטת התמחור למפיצים שביצעה טבע ב 2012 צפוי לצמצם תופעה זו, אך ייתכן שחלק מהלקוחות הגדולים ביצעו הזמנות במהלך הרבעון כדי שלא לספוג את העלאת המחיר הצפויה. לרבעון הרביעי יש עונתיות חיובית במכירות הקופקסון בארה"ב, אך השפעתה של העונתיות החל מ־2013 נמוכה, והקופקסון מתחיל להתייצב על קצב מכירות של יותר ממיליארד דולר לרבעון.

האירוע המהותי מבחינת עתיד הקופקסון צפוי להתרחש בשבוע האחרון של חודש מרץ, אז צפויה להתפרסם הכרעת מינהל התרופות והמזון האמריקאי (FDA) האם לאשר את התרופה האוראלית של ביוג'ן לטרשת נפוצה BG-12. השם הממותג שניתן לתרופה זו הוא Tecfidera. אם יתקבל האישור, ביוג'ן צופה תחילת שיווק בארה"ב כבר ברבעון השני של השנה. במקביל, ביוג'ן מקווה לקבל אישור לשיווק התרופה באירופה במהלך הרבעון השני של השנה ולהתחיל בשיווק בפועל בגרמניה ובקנדה עוד במהלך השנה.

לצד זאת, יש להביא בחשבון שגם אם התרופה של ביוג'ן תאושר לשיווק, ההשפעה הצפויה על הקופקסון לא תהיה מהירה, מפני שהרופאים לא ממהרים להמליץ לחולים בטרשת נפוצה, שהטיפול שהם מקבלים הצליח לייצב את מחלתם, לעבור לתרופה אחרת. לכן מרבית השינוי צפויה להגיע מירידה בכמות המרשמים החדשים שהקופקסון תקבל.

הצפי לירידה מסוימת במכירות הקופקסון ב־2013 נובע למעשה מההנחה של טבע לכניסת תרופה זו ולהתחזקות אפשרית של תרופות נוספות. איום נוסף בדמותה של תחרות גנרית לקופקסון צפוי להגיע בטווח זמן מעט רחוק יותר אך הוא מהותי לא פחות. כחלק מההתמודדות עם התחרות הגנרית הצפויה, טבע תגיש ל־FDA ברבעון הנוכחי בקשה לאישור לשיווק הקופקסון במינון כפול, שיינתן שלוש פעמים בשבוע (במקום פעם ביום כפי שניתן כעת). הקופקסון במינון זה מוגן על ידי פטנט בארה"ב עד 2030. כך שגם אם תתחיל תחרות גנרית לקופקסון, המתחרות ימכרו תרופה המוזרקת פעם ביום, ואילו לטבע תהיה תרופה עם תדירות הזרקה נמוכה יותר - נתון שיאפשר פער מחירים מהותי בין תרופת המקור ובין הגרסאות הגנריות. בנוסף, טבע מקווה לקבל במהלך השנה אישור לשיווק באירופה של הגרסה האוראלית שלה לתרופה לטרשת נפוצה, לקווינימוד.

תחום הטרשת הנפוצה אחראי כאמור ליותר ממחצית הרווח הנקי של טבע (ראו תרשים בעמ' 13), והצפי הוא לדעיכה הדרגתית של התחום ולירידה חדה אם תאושר גרסה גנרית לקופקסון. כדי שטבע תצליח להחזיר בעתיד את מעמדה בתחום הטרשת הנפוצה, היא צריכה לקוות להצלחה בניסוי שלב 3 נוסף שהיא צפויה לבצע בלקווינימוד לצורך אישור התרופה בארה"ב או להצלחה בניסויים הצפויים בעתיד של שילוב הלקווינימוד עם תרופות נוספות לצורך טיפול במחלה. תוצאות ניסויים אלו צפויות רק בעוד כמה שנים.

לקצב הדעיכה הצפוי של הקופקסון יש השפעה גדולה על מניית טבע. הקופקסון צפויה לתרום 2.5 מיליארד דולר לרווח הנקי של טבע השנה, ולהערכתנו, הרווח הנקי שטבע צפויה להשיג מהתרופה בשלוש השנים הקרובות יסתכם ב־6 מיליארד דולר.

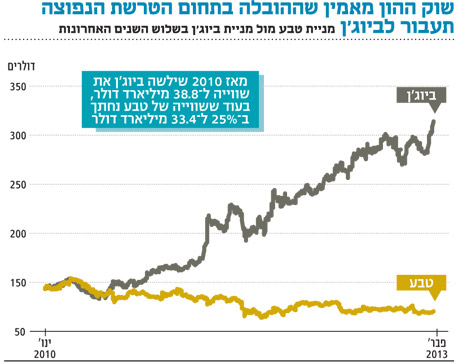

בתחילת שנת 2010 שווי השוק של מניית ביוג'ן, המתחרה המובילה של טבע בתחום הטרשת הנפוצה, עמד על כ־12 מיליארד דולר ושווי השוק של טבע עמד על 52 מיליארד דולר. מאז, הכפילה מניית ביוג'ן את ערכה פי שלושה, ואילו מניית טבע איבדה רבע מערכה. כעת שווי השוק של ביוג'ן גבוה מזה של טבע. מגמה זו מבהירה כי שוק ההון מעריך שההובלה בתחום הטרשת הנפוצה תעבור בשנים הקרובות לביוג'ן. לאור זאת, האתגר של טבע יהיה לחזור לעמדה מובילה בחצי השני של העשור באמצעות הלקווינימוד או באמצעות תרופות אחרות. בשלב זה אתגר זה נראה קשה ביותר להשגה.

2. תרופות גנריות - התייצבות במכירות באירופה

טבע צופה שהרווח הנקי Non-GAAP (שלא לפי כללי החשבונאות המקוריים) בשנת 2013 יעמוד על 4.85–5.15 דולרים למניה, רווח נמוך מזה שהושג ב־2012 (5.35 דולרים למניה). אחת הסיבות לירידה הצפויה ברווח היא הרווח החריג ברבעון הראשון של 2012, שכלל מכירות גבוהות של תרופת הפרוביגיל (לפני תחילת התחרות הגנרית לתרופה זו) ומכירות גנריות חזקות בארה"ב. סיבה נוספת היא צפי לירידה מסוימת ברווחיות התחום הגנרי בארה"ב.

במהלך 2012 השיקה טבע בארה"ב 23 גרסאות גנריות חדשות לתרופות שהיה להן היקף מכירות כולל של 27 מיליארד דולר לפני תחילת התחרות הגנרית. התחזית ל־2013 כוללת גם כן השקה של 23 גרסאות גנריות חדשות, אך היקף המכירות של תרופות המקור שלהן עומד על 18 מיליארד דולר בלבד. המכירות בפועל של הגרסאות הגנריות תלויות קודם כל בכמות ובזהות החברות שמקבלות בו זמנית אישור להשקת גרסאות גנריות וכן בתזמון ההשקה.

עם זאת, ירידה בהיקף מכירות תרופות המקור שטבע צפויה להשיק להן גרסאות גנריות בשנה הקרובה תשפיע על פוטנציאל הרווחיות של התחום הגנרי בארה"ב, ולכן הוא צפוי להיות נמוך יותר השנה. פגיעה נוספת במכירות הגנריות בארה"ב תהיה אם חברת ווטסון תקבל אישור מבית המשפט לשווק במקביל לטבע גרסה גנרית לתרופה לאסטמה Pulmicort. החלטת בית המשפט בנושא צפויה בחודש מרץ.

מנגד, דו"חות הרבעון הרביעי הציגו עלייה במכירות של תרופות גנריות באירופה ובשאר העולם יחסית לשפל שהוצג ברבעון השלישי של 2012. העלייה במכירות בין הרבעונים מגיעה למרות ההתמקדות של טבע ברווחיות יותר מאשר במכירות, והיא מצביעה על התייצבות בשווקים אלו שהציגו חולשה בשלושת הרבעונים הראשונים של 2012.

הרווחיות של טבע בתחום התרופות הגנריות הן בארה"ב והן באירופה תלויה מאוד בהשקות גרסאות גנריות לתרופות מיד עם תפוגת הפטנט המגן עליהן. החשש הוא שירידה צפויה בכמות תרופות המקור שהפטנט עליהן פג בחצי השני של העשור תצמצם את הפוטנציאל של תחום זה. הפתרונות של טבע לקושי זה בתוכנית האסטרטגית שהוצגה בדצמבר 2012 הם התמקדות בתרופות עם מורכבות כימית גבוהה יותר (כמות היצרניות בתחום זה נמוכה לנוכח הקושי בפיתוח תרופות שכאלה, ולכן מחירן צפוי להישאר גבוה) וב"שדרוג" תרופות בהשוואה לתרופות המקור (שיפור יכול להיות בדרך מתן התרופה, בתדירות מתן התרופה, או בצירוף תרופות). רק בעתיד נדע אם טבע תצליח באתגרים אלו שהציבה לעצמה.

3. הפערים בדו"חות - הטיה כלפי מעלה

בדו"חות הרבעון הרביעי יש פער גדול בין הרווח החשבונאי שעמד על 320 מיליון דולר ובין רווחי Non-GAAP שעמדו על 1.142 מיליארד דולר. עיקר ההפרש נובע מהפרשה לירידת ערך ומפחת על נכסים בלתי מוחשיים שנרכשו.

הנהלת טבע מעריכה שדו"חות Non-GAAP מסייעים למשקיעים להבין את עסקי החברה. הבעיה היא שאנליסטים מתייחסים לעתים רק לדו"חות Non-GAAP ומתעלמים מהדו"חות החשבונאיים. דו"חות Non-GAAP של מרבית החברות, וגם טבע ביניהן, מציגים רווחיות המוטה כלפי מעלה באופן עקבי יחסית לדו"חות החשבונאיים. חלק מהפעילות של טבע כולל רכישת חברות (על פי רוב חברות המפתחות מספר תרופות קטן). אם המשך הפיתוח מצליח, טבע תכיר ברווח הנובע מאותן תרופות ברווחי Non-GAAP, אך אם הפיתוח ייכשל, טבע צפויה להכיר בהפחתה של חלק מעלות הרכישה רק בדו"חות החשבונאיים ולא בדו"חות Non-GAAP. בכך, טבע אמנם מונעת תנודתיות בין רבעונים ברווחים, אבל מאחר שפעולות אלו מתרחשות בתדירות גבוהה, טבע יוצרת הטיה כלפי מעלה ברווחי Non-GAAP. בעיות דומות מופיעות לעתים גם בהפחתת השקעה במפעלים ובהוצאות ארגון מחדש המופיעות פעם בכמה שנים ואינן נכנסות לדו"חות Non-GAAP.

ברבעון הרביעי של 2012 בולטת הפחתה חד־פעמית של 109 מיליון דולר שנבעה מסיום ההסכם עם קיורטק. הפחתה זו לא נכללה בדו"חות Non-GAAP. עם זאת, ברבעון השלישי של 2011 עלייה בשיעור האחזקה בקיורטק יצרה לטבע רווח חשבונאי של 78 מיליון דולר (לפני מס) שהתבטא בירידה בהוצאות הנהלה וכלליות באותו רבעון — והוכר כרווח גם בדו"חות Non-GAAP. ההכרה ברווח שנבעה משינוי חשבונאי באחזקה בקיורטק ואי־הכרה בהפסד מקביל שנה וחצי מאוחר יותר מבהירות היטב את הבעייתיות בהסתמכות על דו"חות Non-GAAP בניסיון להבנת הרווחיות של טבע. כשאנו רואים הטיה בולטת זו בחברת טבע, כשדווקא בארזים נפלה השלהבת, אנחנו מזהירים עוד יותר מהסתמכות עיוורת על דו"חות Non-GAAP של חברות קטנות יותר.

לביטול ההסכמים בין קיורטק לטבע צפויה השפעה חשבונאית מהותית על כלל ביוטכנולוגיה ועל כלל תעשיות. ההשקעה של כלל ביוטכנולוגיה בקיורטק רשומה במאזני החברה לפי שווי של 257 מיליון שקל. בדו"חות השנתיים כלל ביוטכנולוגיה צפויה להפחית את מרבית הסכום ולהכיר בהפסד חשבונאי מהותי. הפסד זה צפוי להשפיע גם על דו"חות כלל תעשיות ולגרום לצמצום ואף למנוע לחלוטין את הדיבידנד שהחברה תוכל לחלק לאחר פרסום הדו"ח השנתי.

4. התוכנית האסטרטגית - יישום מדורג

בדצמבר טבע הכריזה על שינוי מהותי באסטרטגיה שלה. בדו"חות הרבעון האחרון מקבלים רמזים ראשונים למהלכים אלו כמו הפסקת פרויקטים מחוץ לתחום הליבה, מעבר הדרגתי לייצור במזרח אירופה ובמזרח אסיה, המשך ההשקעה בפיתוח NTE (התוויות חדשות ומשופרות לתרופות קיימות), והתמקדות בתחומי הליבה של תרופות למחלות מערכת העצבים

המרכזית ושל תחום מוצרי הנשימה.

האתגר של טבע הוא להימנע מנפילה חדה ברווחיות כאשר תהיה ירידה מהותית במכירות הקופקסון, כאשר תרופות מובילות נוספות כמו טרנדה (Treanda), נוביגיל ואזילקט יתמודדו עם תחרות גנרית (בשנים 2015, 2016 ו־2017 בהתאמה), וכאשר תהיה ירידה בהיקף ההזדמנויות בתחום הגנרי הנובעות מפקיעת פטנטים על תרופות מהותיות (בחצי השני של העשור).

השורה התחתונה: דו"חות הרבעון הרביעי של טבע מצביעים על שיא במכירות הקופקסון והתאוששות במכירות מחוץ לאירופה. עם זאת, החל מהשנה צפויות מכירות הקופקסון לדעוך, ובשלב זה אין לטבע מוצר שיירש את מקומה.הכותב הוא כלכלן בחברת הייטק

2 תגובות לכתיבת תגובה