צילום: אריאל שרוסטר

צילום: אריאל שרוסטר

שוויון בנטל

העלאת המס על רווחי הון תשיג צדק חלוקתי

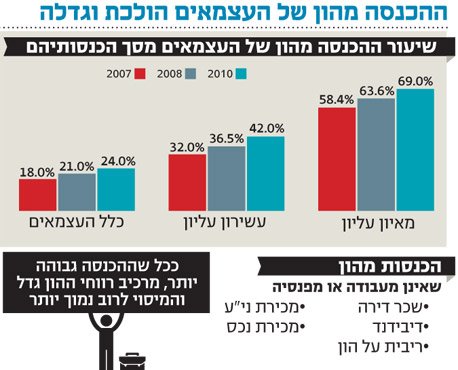

המיסוי הנמוך על הכנסות מהון מפלה לרעה את ציבור העובדים שמשלם מס גבוה על הכנסותיו מעבודה. מדוע אדם שמקבל דיבידנד, מוכר נדל"ן או מוכר ניירות ערך נדרש לשלם פחות מסים ממי שעובד כדי לייצר הכנסה?

מדיניות המיסוי הנהוגה היום בישראל מחמירה עם ציבור העובדים ומקלה עם בעלי ההון, שכן המס על הכנסות מהון נמוך ממס ההכנסה המוטל על הכנסה מעבודה. עם ההכנסות מהון נמנות הכנסה מריבית על הון כספי, דיבידנד, הכנסה מדמי שכירות על בית או קרקע או בניין תעשייתי והכנסה ממכירת הון.

קראו עוד בכלכליסט

כיום המס על הכנסות מהון, שנקרא מס רווחי הון, הוא בגובה 25%–30%. לעומת זאת, מס ההכנסה מגיע עד 48%, ואם מוסיפים לכך את מס היסף ("מס עשירים") שנכנס לתוקף בתחילת 2013, המס על הכנסה מעבודה מגיע אף ל־50%. מדובר בהפרש דרמטי שמשמעותו היא אפליה לטובה של בעלי הון לעומת העובדים.

בימים שבהם הצדק החלוקתי נמצא על סדר היום, יש טעם לבחון האם כדאי לשנות את שיטת המיסוי ולהפסיק את האפליה.

אחד המתנגדים לשיטת המס הנהוגה הוא פרופ' יוסף אדרעי, מומחה למדיניות מסים באוניברסיטת חיפה. לדבריו, "אני בעד כלכלת שוק חופשי, אבל כאן מדובר בכשל שוק לא מפוקח שהופך לקפיטליזם חזירי. מבחינת הצדק החלוקתי, אנחנו יודעים ש־80% מההון נמצאים בידיהם של שני העשירונים העליונים, לכן דווקא אותם עשירונים משלמים מס נמוך".

רו"ח ראובן שיף, לשעבר נשיא לשכת רואי החשבון, אומר: "לדעתי, שגוי להעלות מסים באופן כללי, אך פערי המיסוי כיום גדולים מדי. אם הייתי בצוות מקבלי ההחלטות, הייתי אומר שמבחינת הצדק החלוקתי, ראוי להעלות מס על רווחי הון, כי אין שום סיבה בעולם שמישהו שמוכר נדל"ן או מוכר ניירות ערך ישלם רק 30% לעומת מי שמייצר הכנסה ומשלם 48%".

התחרות בעולם מצדיקה את המס הנמוך על ההון

נושא זה נבחן בבג"ץ על ידי נשיא בית המשפט העליון לשעבר אהרן ברק והשופטים אילה פרוקצ'יה ויהונתן עדיאל בפסק דין פרופ' שמואל קניאל נגד ממשלת ישראל, שניתן במאי 2005. פרופ' קניאל (פרופסור למתמטיקה שימושית באוניברסיטה העברית) טען כי שיטת המיסוי הנוהגת פוגעת בזכות לשוויון משום שהיא גובה מס שונה מנישומים שווים. המדינה טענה להגנתה: ראשית, אין אפליה מאחר שההכנסות מהון ממוסות פעמיים — חברה משלמת על הכנסותיה מס חברות (25% כיום), וכשהחברה מחלקת דיבידנד היא משלמת שוב מס (25%), כך שהמס על ההון דומה למס על העבודה. שנית, ישראל מחויבת לעמוד בתחרות בינלאומית. אם המס על רווחי הון לא יישאר נמוך, כמו בשאר מדינות העולם, בעלי ההון יבחרו שלא להשקיע בישראל. בית המשפט קיבל את טענות המדינה, והעתירה נדחתה.

למרות פסיקת בית המשפט, אדרעי טוען כי שיטת המיסוי מעוותת את הצדק החלוקתי. לדבריו, ההסבר של רשות המסים שלפיו ההון ממוסה פעמיים מתעלם במכוון מכמה עובדות מרכזיות: "ראשית, אם משווים בין יחיד לחברה, הרי שחברות לא משלמות מס בריאות וביטוח לאומי. היחיד משלם את שני סוגי המסים הללו וכך המס המצרפי על הכנסותיו מגיע ל־56%, כך שעדיין יש פער". בנוסף טוען אדרעי, כי "בניגוד ליחיד, לבעלי חברות יש יכולות תכנון מס אדירות ולרוב הן לא מחלקות דיבידנד מדי שנה ולכן לא משלמות עליו מס. יש פה בעצם דחיית מס גדולה שהיא חיסכון מס, כך שלחברה נשאר יותר כסף מאשר ליחיד".

העדפת ההכנסות מהון יצרה את "חברות הארנק"

את האפליה לטובה של ההכנסות מהון מנצלים גורמים רבים גם על ידי הקמת "חברות ארנק". בשנת 2009 החליטה המדינה על הכפלת התקרה החייבת בביטוח לאומי. כתוצאה, שכירים ועצמאים רבים שרצו להתחמק ממס זה הקימו חברות פיקטיביות ("חברות ארנק") ואת הכנסותיהם רשמו כהכנסה של חברה החייבת במס חברות בשיעור 25%, במקום שהכנסותיהם יירשמו כהכנסה של יחיד החייבת במס הכנסה בגובה מקסימלי של 48%. אותן חברות נמנעו מחלוקת דיבידנד, כדי לא לשלם מס נוסף בשיעור של 30%, והשאירו את הרווחים בתוך החברות או שהשקיעו אותם ברכישת נכסים.

רשות המסים, הכריזה על יציאתה למאבק בתופעה, אך עצם התופעה לא שכנעה את אנשיה בכך שיש לשנות את שיטת המיסוי.

עו"ד משה שקל המתמחה בתחום המיסוי מציע הצדקה לגובה המיסוי, שתומך בגישת הרשות, וטוען ש"שיעורי המס המקלים על הכנסות מהון אינם רלבנטיים רק לעשירים, אלא לכל אחד שרוצה להחזיק את כספו בצורת השקעה. לכן אני לא בטוח שנעשה כאן עוול בהכרח". בעקבות המלצת ועדת טרכטנברג לשינוי חברתי כלכלי, הוקמה ב־2012 ועדה לבחינת הסוגיה שאמורה להגיש את המלצותיה בימים אלו.

דרך אחרת להתחמקות ממס ההכנסה הגבוה היא יצירת הכנסה באמצעות מסחר בניירות ערך, כדי שזו תיחשב כהכנסה מהון. במקרים כאלה מנסה רשות המסים לבחון אם הפעולה בניירות ערך מגיעה לכדי עסק, ואם אכן כך, היא ממסה את ההכנסות במס הכנסה.

רו"ח אלכס הילמן המתמחה במיסוי מסביר ש"בעולם יש התייחסות שונה למשקיע לטווח קצר ולמשקיע לטווח ארוך. בשוויץ, לדוגמה, המס הולך ויורד ככל שתקופת החזקת הכסף בהשקעה מתארכת - זה מתחיל במס של 35% ויורד עד לכמעט 0%. בארה"ב ממסים השקעות ארוכות ב־15%–20%, ואילו השקעות קצרות נתפסות כהכנסה רגילה והן ממוסות ב־35% בממוצע, ועל זה מוסיפים מסים פדרליים".

35 תגובות לכתיבת תגובה