צילום: עמוס בן גרשום, לע"מ

צילום: עמוס בן גרשום, לע"מ

"במערכת הבנקאית יש משכורות גבוהות מאוד שקשה להצדיק"

כך עולה מדברי סטנלי פישר לאחר פרסום דו"ח בנק ישראל. לפי הדו"ח, בבנק מוטרדים מריכוזיות האשראי, שאחד הגורמים לה לדבריו הוא "התפתחותן של קבוצות עסקיות גדולות המחזיקות חלק גדול מנתח האשראי"

קראו עוד בכלכליסט

לדברי הבנק, אחד הגורמים לריכוזיות הגדולה בשוק האשראי הישראלי הוא התפתחותן של קבוצות עסקיות גדולות המחזיקות חלק גדול מנתח האשראי. בשנים האחרונות בנק ישראל (באמצעות המפקח על הבנקים) הטיל מגבלות על הבנקים במטרה להקטין את הסיכון לקבוצות לווים גדולות, כשגם המגמה של הבנקים להסיט את האשראי הבנקאי למשקי הבית ולעסקים קטנים תרמה להקטנת החשיפה ללווים גדולים.

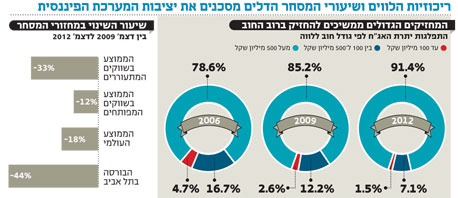

על פי נתוני בנק ישראל, נכון לסוף 2012, יתרת האג"ח שהנפיקו לווים שהיקף החוב שלהם למחזיקי האג"ח גבוה מחצי מיליארד שקל עומדת על 91.4%. לשם השוואה, ב־2007, טרם המשבר הפיננסי שפקד את הכלכלה הגלובלית, עמד שיעור הלווים הללו על 80.3%. לעומתם, שיעור הלווים הבינוניים - חברות שיתרת חובן בטווח של 100–500 מיליון שקל - עמד אשתקד על 7.1% לעומת 16.2% ב־2007.

כשמנטרלים את סיכוני ההדבקה בין האשראי הבנקאי לאשראי החוץ־בנקאי מגלים שבמערכת הבנקאית חלקם של הלווים הגדולים (לווים שנטלו אשראי בהיקף של יותר מ־200 מיליון שקל) והלווים הבינוניים (20–200 מיליון שקל) קטן, וחלה עלייה בחלקו של האשראי ללווים קטנים (עד 2 מיליון שקל). במקביל, החשיפה של הבנקים לענף הנדל"ן והמשכנתאות גדלה, ואשראי זה מהווה כבר 40% מיתרת האשראי הבנקאי.

בתקופות שבהן המגזר העסקי סובל מקיפאון, הגדלת החשיפה למשקי הבית, ובכללם משכנתאות והלוואות לעסקים קטנים, מקטינה את הסיכון של הבנקים. אולם אם ההאטה במשק תחריף, שיעור האבטלה יגדל, ולווים קטנים יתקשו בהחזר ההלוואות. או אז הסיכון של הלווים הקטנים ומשקי הבית יעיב על הדו"חות הכספיים של הבנקים.

נגיד בנק ישראל סטנלי פישר התייחס אתמול לחשיבות של מערכת בנקאית יציבה: "אנו רואים מה שקורה בקפריסין, ומה שקרה באירלנד - מדינות שבהן המערכת הבנקאית הפכה גדולה בהרבה מידות מכלכלת המדינה עצמה. אסור לנו לאפשר משבר בנקאי בישראל. ניסיתי לעתים קרובות לעניין מנהלי בנקים זרים להקים פעילות בישראל. עד 2008 הם עוד שאלו שאלות והתעניינו, אולם מאז המשבר כל הבנקים מצמצמים את היקף הפעילות שלהם, ולא נראה שהדבר עומד על הפרק".

פישר התייחס גם לשכר הגבוה, שממנו נהנים העובדים במערכת הבנקאית ומעמיס על הוצאות התפעול של הבנקים: "במערכת הבנקאית בישראל ישנן משכורות גבוהות מאוד, שקשה לעתים להצדיק. זהו תפקידו של הדירקטוריון לקבוע את שכר המנהלים בחברה, ויש צורך לנקוט צעדים בתחום זה. אינני סבור שתעשייה שמשלמת לבכיריה שכר שנראה מוגזם לרוב האוכלוסייה תוכל להמשיך בכך, אולם אינני סבור שעלינו להתערב בקביעת השכר עצמו".

דו"ח בנק ישראל מתייחס גם למצבו של שוק ההון הישראלי ולירידה במחזורי המסחר במניות בבורסה בת"א. בבנק כותבים כי מתחילת 2010 נרשמה ירידה של 44% בהיקף המסחר בשוק המניות המקומי, כשבמחצית השניה של 2012 מחזורי המסחר רשמו שפל של שש שנים. היקף מסחר נמוך מרתיע משקיעים מלהיכנס לבורסה ולכן עלול להקשות על החברות לגייס הון בשוק. בבנק מציינים כי הירידה במחזורי המסחר בשנים האחרונות אינה תופעה ייחודית לבורסה המקומית, אולם מחזורי המסחר בבורסה ירדו בשיעורים חדים יותר לעומת בורסות אחרות בעולם. זאת עקב הידוק הרגולציה בישראל, רפורמות מקיפות במשק כמו הרפורמה בסלולר שפגעה ברווחיות חברות התקשורת, ויציאתם של הזרים מהבורסה.

נוסף על העובדה שמחזורי המסחר הדלים הקשו על חברות קטנות ובינוניות לגייס הון בבורסה, הירידה בסחירות פגעה גם במחירי המניות והבליטה את התלות של חברות הביטוח בביצועי שוק ההון. בבנק ישראל מציינים כי בתשעת החודשים הראשונים של 2012 רשמו חברות הביטוח רווח מצרפי של כ־1.9 מיליארד שקל, זאת לעומת הפסד כולל של 560 מיליון שקל בתקופה המקבילה. לדברי הבנק, המעבר של חברות הביטוח לרווח מוסבר רובו ככולו ברווחים מהשקעות, שנבעו מעליות נאות בשווקים ברבעון הראשון והשלישי של 2012.

לא התפרסמו תגובות לכתיבת תגובה