צילום: עמית שעל

צילום: עמית שעל

רו"ח סוארי מסמן מגמה: דמי הניהול בביטוחי המנהלים ובגמל יושוו לקרנות הפנסיה

הערכת השווי שבאה להצדיק את הפער בין שווי בית ההשקעות אקסלנס בספרים לבין שווי השוק שלו, מספקת תחזיות לעתיד הענף. בינתיים אקסלנס ממשיך לגבות דמי ניהול גבוהים יחסית לתעשייה בקופות הגמל אך מאבד נתח שוק בקרנות הנאמנות

שווי השוק של בית ההשקעות אקסלנס עמד על 662 מיליון שקל בממוצע בשנת 2012, זאת לעומת שווי של 1.1 מיליארד שקל לאקסלנס בספרים. כדי להצדיק את הפער הגבוה ב־66% משווי השוק הממוצע, נדרשה חברת הביטוח הפניקס ששולטת באקסלנס לנפק לו הערכת שווי. ואמנם, לפי הערכת השווי שהכין אורי כהן ממשרד רו"ח יצחק סוארי ומסתתרת בדו"ח השנתי של הפניקס, אקסלנס שווה 1.2 מיליארד שקל ולכן אין צורך לבצע מחיקת שווי. כהן מסביר את הפער בין השוויים בסחירות הנמוכה של מניית אקסלנס.

קראו עוד בכלכליסט

עם זאת, למול הערכת שווי קודמת שביצע המשרד של סוארי לאקסלנס ב־2011 נרשמה ירידת ערך. כך, שווי פעילות הגמל של אקסלנס נאמד כעת ב־453 מיליון שקל, ירידה של 4% לעומת 2011, ואילו שווי מגזר הניהול הפיננסי (הכולל את פעילות קרנות הנאמנות, התיקים, תעודות הסל ויתר הפעילויות) נאמד ב־764 מיליון שקל, ירידה של 13% לעומת 2011. עיקר הירידה מוסבר בירידה בדמי הניהול בקרנות הנאמנות ובירידה בנתח השוק.

אך מעבר לכך, כוללת הערכת השווי תחזיות מעניינות לגבי אקסלנס ולגבי תעשיית בתי ההשקעות כולה, ועל פיה תיתכן הורדה נוספת בתקרת דמי הניהול בקופות הגמל והשוואתם לאלו של קרנות הפנסיה. כהן מתאר כיצד שיעור נכסי קופות הגמל מסך נכסי ענף החיסכון ארוך הטווח (הכולל גם את קרנות הפנסיה וביטוחי המנהלים) ירד בעקביות מכ־51% בתום 2007 ל־38% בתום 2012. מנגד, לדבריו, בקרנות הפנסיה חל בשנים האחרונות גידול הן בסך הנכסים והן בנתח השוק.

הגמל איבד את היתרון

לדברי כהן, התפתחות הרגולציה בענף הפנסיוני בשנים האחרונות, ובכלל זה ביטול היכולת למשוך את החיסכון בקופות הגמל בצורה הונית (משיכה חד־פעמית) אלא אך ורק באמצעות קצבה חודשית, חיסלה את הצמיחה העתידית של שוק הגמל שניזון כעת רק ממעברים של כספים בין מתחרים ולא ממצטרפים חדשים.

בנוסף, מתאר כהן כיצד בוטל החל מינואר 2013 מקדם הקצבה המובטח בביטוחי המנהלים, שהיה הגורם המבדל שלהם מיתר מוצרי הפנסיה והצדיק לכאורה את דמי הניהול הגבוהים יותר שגבה המוצר. אלא שבהערת שוליים של כהן מקופלת המסקנה שלו מהתפתחויות אלו שלמעשה ביטלו את היתרון של קופות הגמל וביטוחי המנהלים על פני קרן הפנסיה. "להערכת גורמים בשוק ההון, ייתכן כי השוואת מעמד אפיקי החיסכון הפנסיוני תתבטא גם בהפחתה נוספת של דמי הניהול של קופות הגמל, והשוואתם לאלו של קרנות הפנסיה (0.5% מהצבירה ו־6% מההפקדות)", כתב כהן.

ההפחתה האפשרית הנוספת שעליה מדובר נובעת מהרפורמה שהוביל המפקח על הביטוח פרופ' עודד שריג שנכנסה לתוקף ב־2013, ועל פיה ירדה תקרת דמי הניהול בקופות הגמל ובביטוחי המנהלים ל־1.1% מהצבירה (1.05% החל מ־2014) ול־4% מההפקדות החודשיות. אלא שתקרה זו עדיין גבוהה מתקרת דמי הניהול של קרנות הפנסיה. ללא אלמנט מבדל משמעותי בין המוצרים, לא ברור מדוע תקרות דמי הניהול שונות.

הקטנת שיעורי הצמיחה

כהן משרטט שינויים נוספים שצפויים בענף הפנסיוני. כך, למשל, הוא סבור ש"התקדמות החלת פנסיה חובה צפויה להגדיל את היקף הנכסים הכולל בשוק הפנסיוני". מנגד, לטענתו, מודל חכ"מ (חיסכון כספי מותאם - הידוע בכינויו "המודל הצ'יליאני" שצפוי להיות מיושם בשוק הפנסיוני בשנים הקרובות ובמסגרתו יידרשו מנהלי הפנסיה להפחית את הסיכון בתיק החוסך בהתאם לגילו) "עשוי להביא להקטנת שיעורי הצמיחה בענף, עם מעבר של חלק גדול מנכסי הענף הפנסיוני, השייכים לחוסכים מבוגרים, למסלולים סולידיים".

כהן אף מתייחס לחקיקה המאפשרת לבתי השקעות פרטיים למכור לצד קופות הגמל גם מוצרי ביטוח משלימים (ביטוחי ריסק - ביטוח שארים במקרה פטירה או ביטוח אובדן כושר עבודה). כהן לא מנבא הצלחה לחקיקה החדשה שנועדה להגדיל את התחרות בין הגמל לפנסיה. "את רכיבי הריסק ירכשו הגופים העצמאיים מחברות ביטוח - בשל חסמי כניסה גדולים יחסית של דרישות רגולציה. לצורך שילוב מרכיבי ריסק בקופות הגמל נדרש חיבור של גופים עצמאיים עם חברת ביטוח אחת או יותר. סביר כי רק מיעוט צרכנים ירכוש באופן עצמאי מוצרי חיסכון וריסק".

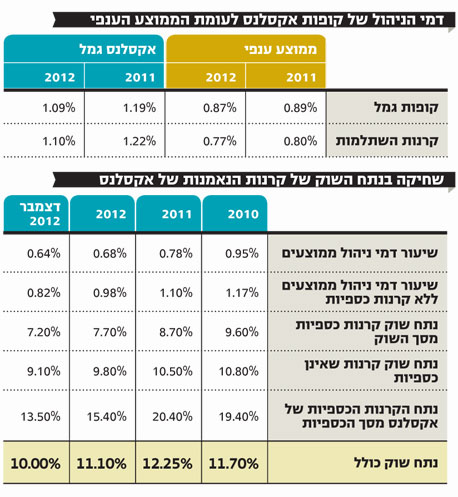

כהן מראה כיצד קופות הגמל של אקסלנס מנסות להתמודד באמצעות הפחתת דמי הניהול עם ירידה בנתח השוק שלהן שעמד על 6.6% ב־2008 וירד ל־6.2% ב־2010 ול־6.15% נכון לספטמבר 2012. עם זאת, דמי הניהול שגובות קופות אקסלנס עדיין גבוהים מהממוצע לענף בכל סוגי המוצרים.

כך לדוגמה בעוד הממוצע הענפי של דמי הניהול בקופות הגמל עמד ב־2012 על 0.87%, דמי הניהול הממוצעים שגבה אקסלנס עמדו על 1.09%. בקרנות ההשתלמות הממוצע הכללי עמד על 0.77% ואילו של אקסלנס על 1.1%. כהן גם מציג את השחיקה ברווחיות של אקסלנס מקופות הגמל בשנים האחרונות ומראה כי בעוד שב־2010 התזרים התפעולי לפני מס מהפעילות עמד על 83 מיליון שקל וב־2011 על 75 מיליון שקל, ב־2012 הוא כבר ירד ל־71 מיליון שקל.

כדי לנפק תג שווי לפעילות הגמל, מעריך כהן כי דמי הניהול של קופות הגמל יעמדו בעתיד סביב 0.95%, לאור הגבלת דמי הניהול לכ־1.05% החל משנת 2014. במסגרת הרפורמה של שריג הותר לראשונה לקופות הגמל לגבות גם דמי ניהול בגובה של עד 4% מההפקדות השוטפות, כאשר עד כה ניתן היה לגבות רק עד 2% מהצבירה.

כהן מעריך כי ההיתר האמור יספק תוספת הכנסות לאקסלנס בהיקף של 2 מיליון שקל בלבד בשנה, רבע מהשיעור המרבי המותר לגבייה. להערכתו של כהן, גם לחקיקה שנמצאת לקראת דיון בוועדת הכספים ביחס לקביעת רצפת דמי ניהול בקופות הגמל לא תהיה תרומה משמעותית להכנסות אקסלנס שיגדלו ב־2.7 מיליון שקל בשנה בלבד.

הערכת השווי של פעילות קרנות הנאמנות של אקסלנס שמהווה מכשיר השקעה לטווח קצר מציגה כיצד דמי הניהול בה יורדים בהתמדה. השוואה לנעשה בארה"ב מראה כי העלות הכוללת למשקיע בקרנות הנאמנות בארה"ב הולכת ופוחתת גם היא בהדרגה על רקע התחרות המתגברת. שיעורי העלות הכוללת למשקיע בקרנות מנייתיות ואג"ח בארה"ב עמדו ב־1990 על 2% ו־1.85% בהתאמה, זאת לעומת 0.91% ו־0.7% בהתאמה ב־2011.

כהן מוצא כי שיעור דמי הניהול הממוצעים של קרנות אקסלנס בנטרול קרנות כספיות ירד משמעותית בשנים האחרונות, ובייחוד במהלך 2012, ועמד על 0.82% בדצמבר 2012 בהשוואה לממוצע של 1.1% ב־2011. שיעור דמי הניהול הממוצעים כולל קרנות כספיות עמד על 0.64% בדצמבר 2012 לעומת 0.78% ב־2011.

נתח השוק של אקסלנס בקרנות נאמנות שאינן כספיות נאמד ב־7.6% בהשוואה ל־8.2% בממוצע ב־2011. במהלך 2012–2011 חלה ירידה בנתח השוק של הקרנות שאינן כספיות מ־9.2% בסוף 2010 ל־7.2% בסוף 2012. אולם כהן מניח כי מגמה זו תיבלם בטווח הארוך, ונתח השוק ישוב לרמתו הממוצעת ב־2012. דמי הניהול בקרנות שאינן כספיות נאמדו ב־0.94% בהשוואה לדמי ניהול של 1.1% ב־2011 ושל 0.98% ב־2012, ובהשוואה ל־0.82% בדצמבר 2012. כהן מביא בחשבון גידול אפשרי בשיעור דמי הניהול כתוצאה מהעדפת נכסים מסוכנים על רקע סביבת הריבית הנמוכה הצפויה. מגמה זו עשויה להתמתן, לטענתו, עקב כניסה אפשרית של מנהלי קרנות זרים והגברת התחרות.

קסם שווה 330 מיליון שקל

כהן מבצע גם הערכה של הפרה החולבת של אקסלנס - חברת תעודות הסל קסם, ומתייחס לעסקה האחרונה בתחום, מכירת פעילות תעודות הסל של מיטב לפסגות בתמורה ל־153 מיליון שקל (כולל הון עצמי). העסקה משקפת מכפיל של 0.8% על הנכסים הנמכרים (בנטרול ההון העצמי) ומשכך משקפת מכפיל של 0.8% על הנכסים. זאת לעומת עסקאות קודמות שבוצעו לפי מכפיל של 1.3% על הנכסים. לפי מכפיל זה, מחשב כהן, שווי פעילות תעודות הסל של אקסלנס נאמד ב־330 מיליון שקל בעוד הוא מנפק לפעילות שווי של 298 מיליון שקלים בלבד.

לא התפרסמו תגובות לכתיבת תגובה