השורה התחתונה

אג"ח הים התיכון: הרמזים שמספק שוק המניות למשקיעי איגרות החוב

מעבר להון העצמי או איכות הנכסים, לרמת המינוף השפעה מהותית על הערכת הסיכון בחברות עבור משקיעי האג"ח. על מנת לבחור היטב את אגרות החוב יש להכיר את משמעות המינוף בחברה המושקעת ולדעת לזהותו בצורה מדויקת

קראו עוד בכלכליסט

אמון במינוף

מינוף מוצלח יכול לייצר לבעלי המניות תשואה גבוהה על ההון. לעומת זאת, מינוף כושל עלול להפוך למשקולת ולגרור את החברה להפסדים, למחיקת ההון העצמי ולעתים לחדלות פירעון. ניקח לדוגמה שתי חברות דמיוניות המחזיקות בשני קניונים מקבילים בשווי 400 מליון שקל ובמבנה ההון הבא: בחברה א' יתחלקו ההתחייבויות ל־300 מליון שקל חוב ו־100 מליון שקל הון עצמי, ואילו בחברה ב' הן יתחלקו ל־מליון אלף שקל חוב ו־40 מליון שקל הון עצמי. ניתן לראות שהיחס בין ההון העצמי להתחייבות של חברה א' הוא 25%, בעוד היחס בחברה ב' הוא 10% בלבד. מכאן שחברה ב' ממונפת בהרבה מחברה א'. אפקט המינוף פועל לשני הצדדים, אך מבחינת בעלי האג"ח, חשוב להבין את המשמעויות השונות. אם שווי הקניון יעלה בכ־10%, ההון העצמי (נכסים פחות התחייבויות) של חברה א' יעלה ב־40% ושל חברה ב' ב־100%. בעלי האג"ח, לעומת זאת, ייהנו מירידת מרווחים מסוימת אך בסופו של דבר לא יקבלו יותר מהתשואה המגולמת במחיר האג"ח ובמנגנון הריבית. לעומת זאת, ירידה של 10% בשווי הקניון תוביל לירידה של 40% בהון העצמי של חברה א' אך תמחק לחלוטין את ההון העצמי של חברה ב'.

המשמעות הקריטית של המינוף ברורה למשקיעים אך בפועל, הדו"חות הכספיים אינם פשוטים. כך, למשל, ההון העצמי של אלקטרה נדל"ן הוא כ־19% מהמאזן על פי הדו"חות הכספיים, אך אם נסתכל על שווי השוק של החברה יעמוד ההון העצמי על כ־6% בלבד. כלומר, משקיעי המניות אינם מאמינים להון העצמי של החברה, ולכן מעדיפים לרכוש את המניות במחיר המגלם מחיקה עתידית של נכסים. גם בקרדן אן.וי המצב דומה, וההון עצמי למאזן בספרים הנו כ־18% לעומת הון עצמי כלכלי למאזן של 8%.

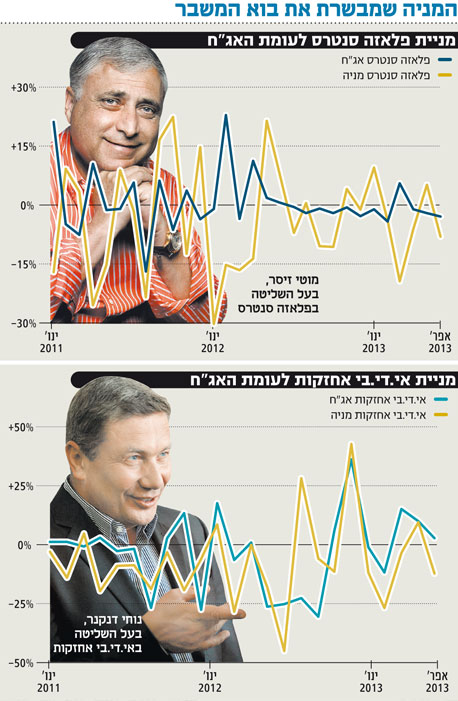

מקרה בולט נוסף הוא של חברת פלאזה סנטרס, הנמצאת (עדיין) תחת חברת אלביט הדמיה. בחינת הדו"חות הכספיים של החברה עשויה להצביע על מינוף נמוך הראוי לדירוג חוב גבוה ומרווח תשואה נמוך מהאג"ח הממשלתית המקבילה. אלא שמניית החברה נסחרת במכפיל הון של 0.2 בלבד. כך שבעוד ההון למאזן בספרי החברה עומד על 46%, ההון הכלכלי למאזן מסתכם בכ־16% בלבד. אם משקיעי האג"ח או חברות הדירוג היו מתייחסים בזמן לאיתות שהגיע משוק המניות ב־2010, ייתכן שהם היו חוסכים אי־נעימות רבה.

מניית פלאזה התחילה לרדת בחדות כשנה וחודשיים לפני שאיגרת החוב החלה להגיב. חוסר ההלימה בין ההון העצמי הגבוה שנרשם בספרי פלאזה לבין השווי הכלכלי שגולם בשוק המניות הצליח לבלבל משקיעים רבים וייתכן שגם את חברות הדירוג שהעניקו דירוג של A הנחשב לגבוה יחסית. גם באי.די.בי אחזקות ניתן היה להיעזר בשוק המניות כדי להבין שמתרחש "משבר אמון" בין שווי הנכסים בספרים לשווי השוק שלהם. במהלך המחצית הראשונה של שנת 2011 איבדה מניית אי.די.בי אחזקות כ־50% מערכה, בזמן שאג"ח מסדרה ד' עלתה ב־0.1%. במילים אחרות, משקיעי המניות צלצלו בפעמון אך משקיעי האג"ח האמינו לדירוג החוב המרשים. הסתכלות על ההון העצמי הנובע ממחירי המניות נוטה לעבוד היטב בחברות עם תזרים חלש אשר מתבססות על נכסים ההון הכלכלי עובד היטב גם לכיוון השני, כלומר ניתן למצוא חברות עם נכסים מעטים ביחס למאזן אשר מייצרות תזרים מזומנים חזק. כך, למשל, בזק, סלקום, פרטנר וכיל. גם חברות הגז דלק אנרגיה ואלון גז נסחרות על ידי משקיעי המניות בשוויים גבוהים בהרבה מההון העצמי שלהן. זאת היות שהמשקיעים מתמחרים את הרווחים העתידיים הרבים שינבעו ממכירת הגז שהחלה באפריל.

השפעת יחס ההון

כדי לבדוק האם עדיף להסתמך על המינוף המאזני או הכלכלי, בדקנו 109 סדרות של חברות שונות במח"מ בינוני. לאחר מכן השווינו את השפעת יחס ההון העצמי למאזן על מרווחי התשואה של האג"ח. את הבדיקה ביצענו לפי ההון העצמי המופיע בספרי החברה ולפי ההון הכלכלי. הממצאים שהתקבלו היו חד־משמעיים. המתאם בין ההון הכלכלי למרווח התשואה עמד על 40% לעומת 25% בלבד בקשר בין ההון העצמי הרשום בספרי החברה למרווח התשואה. זהו נתון משמעותי היות שמדובר בבדיקה חשובה, שניתן לעשות די בקלות ובאופן אוטומטי.

אחת המגבלות לשיטה קשורה בזכויות המיעוט. חברה המחזיקה, למשל, ב־70% מחברה־בת כלשהי מאחדת אותה בדו"חות הכספיים, בעוד 30% מהחברה־הבת אינם שייכים לבעלי המניות של החברה המחזיקה. כדאי לשים לב שבעוד שווי השוק כולל את הון המניות של הרוב, מאזן החברה כולל את ההון העצמי בתוספת זכויות המיעוט. במקרים שבהם ישנן זכויות מיעוט גבוהות יחסית, יש לבצע התאמות.

השורה התחתונה

אין תחליף לבדיקה מקצועית בעת רכישת אג"ח. מי שמצוי במצוקת זמן או ידע, יכול להיעזר באסטרטגיה הפשוטה יחסית של הקשבה לשווי הכלכלי שמגלם שוק המניות.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות

לא התפרסמו תגובות לכתיבת תגובה