המרווחים בקונצרני נמוכים יחסית? גם הסיכון כבר לא מה שהיה פעם

מאז אימוץ מסקנות ועדת חודק נהנות מרבית איגרות החוב מרמת ביטחון גבוהה - מה שנותן זוית שונה לגבי השוואת המרווחים ביחס לעבר

בחודשים האחרונים חלק מהמשקיעים חשים אי־נוחות בשל מרווחי התשואה בשוק הקונצרני. עיקר הטענה היא שהשוק הקונצרני קוטבי: בצד אחד אג"ח בדירוגים גבוהים, מצב עסקי חיובי או שעבודים חזקים במרווחי תשואה נמוכים, ובצד השני אג"ח בתשואה ומרווחים דו־ספרתיים חלומיים, אך עם ספק גדול לגבי היכולת לפרוע התחייבויות בזמן.

המדד המתבל

אם נתמקד באג"ח הבטוחות יחסית, נראה כי תחושת חוסר הנוחות שעולה מדי פעם לכותרות נובעת משני גורמים עיקריים: תשואות נמוכות ומרווחים נמוכים יחסית. התשואות הנמוכות של האג"ח הקונצרניות שנחשבות בטוחות נובעות בעיקר מהתשואות הנמוכות יחסית של האג"ח הממשלתיות שמושפעות מריבית בנק ישראל ומהתשואות האלטרנטיביות בארה"ב. המרווחים הנמוכים קשורים לכאורה לתחושת ביטחון הולכת וגוברת של המשקיעים לצד אלטרנטיבות השקעה מוגבלות. כדי להשוות את מרווחי התשואה של האג"ח המייצגות את השוק הקונצרני לאג"ח הממשלתיות המקבילות, נעזרנו במדד תל בונד־60 שמייצג את האג"ח הגדולות בתל אביב בדירוג -A ומעלה.

ניתן בהחלט להסיק שאף שאנו לא נמצאים במרווח שפל, התחושה שהמרווחים נמוכים במונחים היסטוריים מוצדקת. רק בכ־7.5% מהשבועות שנדגמו המרווח היה נמוך יותר מהמרווח כיום. אלא שיש להביא בחשבון שעצם העובדה שתל בונד־60 הנו שילוב של תל בונד־20 ו־40 מוביל לכך שהמרווחים ההיסטוריים מוטים כלפי מעלה, משום שהרכב מדד תל בונד־40 היה מסוכן בהרבה מההרכב הנוכחי. כך, למשל, בעבר כיכבו במדד האג"ח של אפריקה, דלק נדל"ן, אלביט הדמיה, פלאזה, אי.די.בי וקרדן אן.וי, אולם אג"ח אלו איבדו במהלך הזמן את דירוגי ההשקעה ויצאו ממדד תל בונד־40. כך הפך תל בונד־40, לשעבר מדד "התיבול" של המשקיעים, למדד תואם תל בונד־20. שינוי הרכב המדד מסביר חלק משמעותי בירידת מרווח התשואה בתל בונד־60.

אם נשווה את המרווח בתל בונד־20 לאג"ח הממשלתיות, אשר נחשב למדד מתון ובטוח יותר, נראה שבכ־15% מהשבועות מאז השקתו, היה המרווח נמוך יותר. גם נתון זה צריך להילקח בעירבון מוגבל שכן גם מדד תל בונד־20 הכיל בעבר אג"ח שירדו בחדות, דוגמת אפריקה ואי.די.בי פתוח. ניתן לומר שמדד תל בונד־תשואות, שהשיקה הבורסה במאי השנה ושאמור להיות המדד שיתבל את התיק הקונצרני, מתאפיין ברמת ביטחון גבוהה יותר מזו שאפיינה את מדד תל בונד־60 בשנותיו הראשונות.

סטנדרט 2010

אך האם המרווחים נמצאים ברמה נמוכה רק בגלל ניקוי האורוות? כנראה שלא. מאז שנת 2010 חל מפנה הדרגתי בשוק הקונצרני. בשנת 2009 קמה ועדת חודק מתוך מטרה להגביר את הסטנדרטים בתהליכי קבלת ההחלטות וניהול הרכיב הקונצרני בתיקי המוסדיים. מאז ועד היום, נוצר סטנדרט חדש של הנפקות שכולל אמות מידה פיננסיות ו/או שעבודים שהחברות המנפיקות מעניקות לבעלי האג"ח.

כ־11% מסדרות האג"ח צמודות המדד בדירוג -A ומעלה, דירוג המאפשר כניסה למדדי התל בונד הראשיים, הן סדרות הכוללות אמות מידה פיננסיות ברוח ועדת חודק. אמות מידה אלו כוללת מגבלה על יחס הון עצמי למאזן, הון עצמי מינימלי, מגבלות על חלוקת דיבידנד, פיצוי בגין הורדת דירוג ושעבודים שליליים. בנוסף בחלק מהסדרות ישנה רשימה של עילות לפירעון מיידי המאפשרות לבעלי החוב לעצור את הידרדרות החברה לפני ההגעה לתהום. בין העילות המרכזיות לפירעון מיידי ניתן למצוא הפסקה או הורדה של דירוג, בדרך כלל אל מתחת ל־-BBB, העברת שליטה, מכירה מהותית של נכסים וחדלות פירעון של חוב אחר שהנפיקה החברה.

לעצם העובדה שהפסקת דירוג היא עילה לפירעון מיידי, יש חשיבות רבה. צריך לזכור שחברות הדירוג מקבלות תשלום מהחברות עצמן, ויש הטוענים לחשש לניגוד אינטרסים. ניתן לראות שכיום, לא רק שמדדי התל בונד חזקים יותר בשל יציאת חברות בעייתיות מהמדד בשנים האחרונות, אלא שגם כ־11% מהחברות הרלבנטיות למדד מספקות למשקיעים כריות ביטחון שלא היו קיימות בעבר.

הון עצמי מינימלי

אלא שהסתכלות רחבה יותר על התהליכים המתרחשים מאז 2010 מובילה למסקנה נוספת ומשמעותית למשקיעים באפיק הקונצרני. אם ניקח לדוגמה את האג"ח של מבני תעשיה, נראה שחלקן הונפקו טרום עידן חודק וחלקן אחריו. מבין הסדרות, מבני תעשיה י"ד היא האג"ח שהונפקה אחרונה, והיא כוללת אמות מידה פיננסיות ומגבלות על חלוקת דיבידנד ברוח המלצות הוועדה. כך, למשל, התחייבה החברה לשמור על הון עצמי מינימלי של 750 מיליון שקל ועל יחס הון עצמי למאזן של לפחות 15%. בנוסף, ישנן מגבלות על מתן שעבודים שוטפים ועילות לפירעון מיידי בגין שינוי שליטה, הפסקת דירוג, חלוקת דיבידנדים וחדלות פירעון של חוב אחר שהנפיקה החברה.

התחייבויות אלו, שנתנה החברה לבעלי אג"ח י"ד, תקפות מן הסתם גם לשאר הסדרות של מבני תעשיה. במילים אחרות, גם המחזיקים באג"ח י"א של מבני תעשיה ישמחו שהחברה שומרת על הון עצמי מינימלי, נמנעת מחלוקת דיבידנד לא אחראי וכו'. המסקנה העולה מכך היא ששיעור הסדרות הנהנות מאמות מידה פיננסיות של החברות הוא הרבה יותר גבוה מ־11%. למעשה השיעור בפועל עומד על 32% מסך הסדרות בדירוג -A ומעלה.

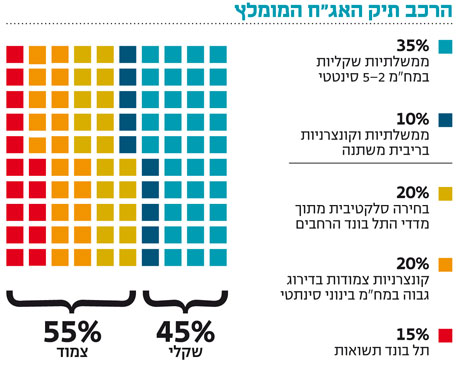

אם ננטרל את אג"ח הבנקים, שאינם נוטים להגביל את עצמם עם אמות מידה פיננסיות, אך נחשבות בעיני המשקיעים כאג"ח בטוחות ביותר, נקבל תמונה מדהימה. על פי חישוב זה, שווי השוק המצרפי של אג"ח צמודות בדירוג -A ומעלה עומד על כ־109 מיליארד שקל, ואילו שווי אג"ח הנהנות ממגבלות שהטילו על עצמן החברות מסתכם בכ־58.2 מיליארד שקל. במונחי אחוזים מדובר בכ־53% של סדרות אג"ח שנהנות היום מתנאים משופרים לעומת אלו שהיו קיימות היסטורית. השוואת מרווחי התשואות בשוק ההון בתקופה האחרונה למרווחים שהיו מקובלים לפני כמה שנים, אינה נכונה. מכאן, ייתכן שניתן לקבל זווית שונה לטענות מהמשקיעים שהרווחים במדדי התל בונד הרחבים נמוכים מדי.

השורה התחתונה

בעקבות הורדות דירוג ויישום הוראות ועדת חודק, סדרות רבות הנכללות במדדי התל בונד נהנות מתנאים משופרים

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות

לא התפרסמו תגובות לכתיבת תגובה