צילום: בלומברג

צילום: בלומברג

דילמת מחזיקי האג"ח של צים: הסכם או פירוק?

מחזיקי האג"ח של צים יצביעו היום על הסדר החוב שהציעה החברה לישראל. הבנקים ומחזיקי האג"ח צפויים לדרוש הזרמת 500 מיליון דולר, אך החברה לישראל עדיין מסרבת להתחייב לסכום שתזרים

מחזיקי האג"ח של צים צפויים להתכנס היום לאסיפה מכרעת לגבי עתיד החברה, שבסיומה יידרשו להחליט אם להיענות למתווה הסדר החוב שהציעה החברה או להתחיל בהליכים משפטיים לפירוק.

קראו עוד בכלכליסט

על פי פרטי מתווה הסדר החוב שנחשפו ב"כלכליסט" בשבוע שעבר, החברה לישראל תוותר על כל מניותיה בחברה תמורת המרה של 1.4 מיליארד שקל מהחוב. מרבית בעלי החוב של החברה מתנגדים למתווה הראשוני שהציעה החברה ודורשים מתווה חדש שיכלול הזרמת הון וסיוע של הבעלים — ל"כלכליסט" נודע כי הסכום שמחזיקי האג"ח והבנקים דורשים שיוזרם הוא 500 מיליון דולר. בחברה לישראל בינתיים נוקטים גישה של "קודם תחתמו ואחר כך נגיד לכם כמה אנחנו יכולים להזרים".

בנוסף, על הפרק עומדת בטוחה בסכום של 25 מיליון דולר שהמחזיקים אמורים לקבל ביולי לפי ההסדר הישן מ־2009. סכום דומה קיבלו המחזיקים ב־2012, וזו הבטוחה היחידה שלהם. החברה מבקשת מהמחזיקים להסכים לדחיית קבלת הבטוחה לסוף 2014. מדובר בזכות זניחה ביותר ביחס לממדי החוב של צים בכלל, שעומדים על 3.05 מיליארד דולר, ולמחזיקי האג"ח בפרט, שהחוב להם הנו 376 מיליון דולר. אולם החברה מצויה על פרשת דרכים משמעותית, ובעיצומן של שיחות להסדר חוב מול הבנקים המממנים ומחכירי האוניות שמחזיקים בחלק הארי מחובות צים.

תוצאות ההצבעה לא יתפרסמו בעוד כמה ימים. לפי ההערכות, הקולות שייספרו מייצגים פחות מ־10% ממחזיקי האג"ח, מאחר שרוב המחזיקים הם בעלי אחזקות גם במניות ובאג"ח של החברה לישראל, ומשום כך מנוגדי עניין. למרות זאת, בצים קיים לחץ מסוים מתוצאות ההצבעה בשל הגישה האגרסיבית של הנציגות שמורכבת מהראל, מגדל ועמיתים.

מחזיקי האג"ח הם בעלי החוב הנחות ביותר

צים העריכה בתחילת 2013 שלא תעמוד בהתחייבויותיה במהלך השנה לנוכח המשבר המתמשך בענף ההובלה הימית במכולות, וביקשה מהבנקים שחוב של 166 מיליון דולר שהיה אמור להיפרע ב־2013 יידחה ל־2014 ול־2015. הבנקים התנו את ההסכמה בכך שצים תציג עד סוף אפריל 2013 תוכנית רב־שנתית ל־2012–2017, כולל התייחסות למבנה החוב של החברה.

באפריל האחרון צים הציגה את תוכנית ההבראה, הכוללת רכישת 13 אוניות חדשות עד 2015, לאחר הרחבת תעלת פנמה שתאפשר כניסה לנמל לאוניות גדולות מאוד. ל"כלכליסט" נודע כי במקביל להסדר ועם השלמתו תחדש צים את תוכנית הנפקת החברה בבורסת הונג קונג תוך גיוס כספים שיאפשרו את ההצטיידות. עם זאת, התוכנית לא מקובלת על כל הגורמים. ל"כלכליסט" נודע שלא רק מחזיקי האג"ח דורשים שינויים מהותיים בתוכנית, אלא גם הבנקים דחו אותה ודורשים הזרמת הון של החברה לישראל.

מחזיקי החוב מצויים בדילמה. מצד אחד הסיכוי להבראת החברה גבוה יותר בתוכנית מסודרת, אולם מנגד מדובר במצב שבו יכולים מחזיקי האג"ח — בעלי החוב הנחות ביותר בצים — לשפר את מעמדם מול מחזיקי החוב האחרים. מחזיקי האג"ח יכולים גם לעצור את כל התהליך ולקחת את החברה לפירוק. במקרה כזה הם מעריכים כי יקבלו 10%–20% מהחוב. מדובר בשורה של בתי השקעות שחלקם תומך בצעדים דרסטיים. "אנחנו כמו מחבל מתאבד שיכול לפוצץ את המועדון, ונפוצץ אותו. בעלי השליטה חייבים לתרום את הנתח שלהם בהסדר — אם בצורת הקפאת תשלום דמי חכירה על אוניות שהם מחכירים לצים, ואם בצורת ביטול הסכמי בניית אוניות לחברה", אמר גורם מבין מחזיקי האג"ח. "תחשוב שנוחי דנקנר היה מוכר חומר גלם לחברה של אי.די.בי — לא היו דורשים ממנו תרומת בעלים?".

לעומתם אומר מקורב לחברה: "לדרוש מעידן עופר להזרים הון ישירות לצים זה חסר היגיון. החברה לישראל תמכה במיליארד דולר בצים בחמש השנים האחרונות". לדברי מקורב אחר לחברה, "מחזיקי האג"ח הם נושים בלתי מובטחים שרכשו את האג"ח ב־2007 בתקופת השיא של הענף. אם הם יחליטו לקחת את החברה לפירוק הם לא יקבלו דבר, ולכן אין כל היגיון בהחלטה כזו. צריך לתת לחברה להמשיך ולפעול כעסק חי כי זו חברה טובה ואין סיבה שתפורק, ואז המחזיקים יקבלו את כל חובם". יש לציין כי התשלום למחזיקים אמור להינתן רק ב־2020.

עוד נודע ל"כלכליסט" כי החוב של צים למשפחת עופר והחברה לישראל הנו כ־16% מהחוב הכולל של החברה ואינו מובטח בשעבוד מלא, כך שבמתווה ההסדר אמורה המשפחה לקבל נתח של כ־16% ממניות צים, מתוך ה־100% שיחולקו, תמורת ויתור כולל על 1.4 מיליארד דולר. אם יזרימו סכומים נוספים, הרי שנתח זה עשוי לגדול.

כך או כך, הסדר החוב מחייב אישור של 75% מכלל הנושים של צים, כך שמחזיקי האג"ח יצטרכו לשתף פעולה עם חלק מהנושים האחרים כדי לקדם את המהלך. גם העברתה של צים לשליטת הנושים אינה פשוטה. במסגרת הפרטת צים בפברואר 2004 הנפיקה צים למדינת ישראל מניית זהב שמטרתה להגן על האינטרסים החיוניים של המדינה, כולל שמירה על צים כחברה ישראלית ושמירה על צי מינימלי של 11 אוניות לשימוש בשעת חירום. אחת הזכויות שמקנה מניית הזהב למדינה היא היכולת להטיל וטו על העברת 24% או יותר ממניותיה של צים, או על שליטה משותפת כתוצאה מהסכם הצבעה.

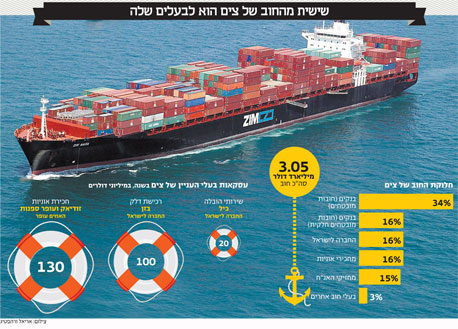

עסקאות במיליוני שקלים בין צים לבין האחים עופר

עסקאות בעלי העניין עם משפחת עופר הפכו לנושא מדובר במסגרת המגעים להסדר. מדי שנה מעבירה צים לחברות של עידן ואייל עופר, זודיאק ועופר ספנות, כ־130 מיליון דולר דמי חכירת אוניות, ועד סוף ההסכם אמורה להעביר 700 מיליון דולר. בנוסף רוכשת צים דלק ב־100 מיליון דולר בשנה מבזן ומשתמשת בשירותי הובלה של כיל ב־20 מיליון דולר בשנה — שתיהן חברות בבעלות החברה לישראל. תחקיר שפרסם "כלכליסט" באוקטובר 2009 הצביע על כך שהעסקאות מול משפחת עופר נעשו בתנאים טובים יותר לצים מאשר תנאי השוק באותה תקופה שבה נחתמו הסכמי החכירה.

צים מפעילה כ־90 אוניות, ש־28 מהן הן בבעלותה ו־62 חכורות, מהן כ־15 מידי החברות של משפחת עופר. עסקאות בעלי העניין מול משפחת עופר החלו ב־2002, כשצים החליטה לרכוש עשר אוניות חדשות כדי להגביר את נוכחותה באוקיינוס השקט. הונה העצמי עמד אז על 180 מיליון דולר בלבד, והיא לא היתה מסוגלת לרכוש אותן לבד והתקשתה גם לזכות באמונן של מספנות בינלאומיות. משפחת עופר החכירה חמש אוניות לצים ופתחה את הדלת בפני מספנות נוספות שהשכירו גם הן חמש אוניות על בסיס המוניטין של עופר. בסופו של דבר נרכשו שתי אוניות והוחכרו שמונה. האוניות ממשפחת עופר הוחכרו במחיר נמוך מהממוצע בשוק. עם זאת עסקאות החכירה מול קבוצת עופר לא הובאו לאישור אסיפת בעלי המניות של החברה לישראל כעסקה מיוחדת שנעשית מול בעל עניין. למעשה, העסקה לא דווחה מעולם ויצאה לאור רק בהסדר החוב הראשון של צים ב־2009.

עסקה גדולה נוספת של צים עם קבוצת עופר נחתמה ב־2004, לאחר שהחברה לישראל רכשה את מניותיה של המדינה בצים. חברת הספנות החליטה להצטייד ב־12 אוניות נוספות: ארבע אוניות נרכשו, ארבע אוניות הוחכרו מקבוצת עופר, וארבע נוספות נרכשו במשותף עם קבוצת עופר והוחכרו לצים. זודיאק של משפחת עופר ניצלה הזדמנות לרכוש שמונה אוניות מחברה סינית, ולאחר שדירקטוריון צים אישר זאת נמכרו האוניות אליה מזודיאק וחידשו את הצי של צים. צים מכרה שתיים מהאוניות מאוחר יותר ברווח של 68 מיליון דולר. במסגרת הסדר החוב מ־2009 הוסב חוב של 150 מיליון דולר שהיה למשפחת עופר לחוב לחברה לישראל שמחזיקה ב־100% ממניות צים, כשעידן עופר מחזיק ב־52% מהחברה לישראל.

הסיבה המרכזית שחברות ספנות חוכרות אוניות במקום לרוכשן היא נטל העלויות שברכישה — רכישה מחייבת הון עצמי ואשראי מהבנקים, כך שהסכם חכירה מכביד פחות על מאזן החברה. עם זאת בהסכמי חכירה אין אפשרות להפסיק הסכם לפני סיומו, גם בתקופות שפל.

"אם מישהו יכול לשקול בהיגיון הליכה לפירוק אלה דווקא מחכירי האוניות או הבנקים שיש להם ביטחונות. בטח לא מחזיקי האג"ח. אין שום סיבה שהבנקים, שתרמו את חלקם להסדר כשהסכימו לדחות תשלומים של 100 מיליון דולר לסוף 2014, לא יקבלו אותו יחס גם ממחזיקי האג"ח. כדאי שהמחזיקים ינהגו בצורה פחות מתלהמת ויותר שקולה", אמר גורם המעורה בנושא.

2 תגובות לכתיבת תגובה