צילום: בלומברג

צילום: בלומברג

המספרים מאחורי טוויטר חושפים סיבה לדאגה

הרשת החברתית השנייה בגודלה בעולם מתכוננת להנפקה ראשונית וגיוס של מיליארד דולר, אך עלויות התפעול שלה גבוהות משמעותית מאלה של פייסבוק והיא טרם הצליחה לפצח את הדרך להגיע לרווחים

השמועות על כך שטוויטר עומדת לצאת להנפקה פומבית מסתובבות ברשת עוד מ־2010, אבל רק עכשיו החברה מוכנה להתחיל באמת בגיוס הכספים המיוחל. ביום חמישי האחרון החברה הגישה לרשות ניירות ערך האמריקאית את מסמכי ההנפקה שלה שבהם נחשפים לראשונה כל הפרטים הפיננסיים המסקרנים של הרשת החברתית השנייה בגודלה בעולם.

קראו עוד בכלכליסט

לפני שלושה שבועות הודיעה טוויטר על שליחת תשקיף ראשוני וחשאי לרשות ניירות ערך, וההנפקה עצמה צפויה להתקיים כבר בשבועות הקרובים. המהירות, החשאיות והשקט היחסי האופף את ההנפקה הם שינוי חד מההנפקה המסוקרת היטב של פייסבוק בשנה שעברה, שנדחתה שוב ושוב בזמן שהרשת החברתית עדכנה שוב ושוב את התשקיף וכמות המניות שהיא מעוניינת להנפיק.

טוויטר מעוניינת לגייס מיליארד דולר, אם כי עדיין לא ברור על פי איזה שווי שוק, כמה מניות יוצאו להנפקה או כמה מניות נמצאות בכלל במאגר החברה. לפי התשקיף שהוגש מאגר המניות של החברה עומד בסביבות 470 מיליון, אבל בבלומברג טוענים שכמות המניות הכוללת עומדת דווקא על 620 מיליון. בעוד אנליסטים צופים כי מחיר ההנפקה ינוע בין 25 ל־30 דולר, בבלומברג טוענים כי בגיוס הכספים האחרון שלה טוויטר הציעה מחיר מניה שעמד על קרוב ל־21 דולר.

זהו התשקיף הפומבי הראשון שהחברה מגישה, ויעד הגיוס - כולל מחיר המניה הראשוני המיועד — יכול עוד להשתנות מספר פעמים. בינתיים החברה כבר הודיעה כי היא תיסחר תחת הטיקר TWTR ובנאסד"ק וב־NYSE כבר מתכוננים לריב על הזכות לארח את ההנפקה המיוחלת.

רחוקה מהנתונים של פייסבוק

טוויטר הודיעה כי על ההנפקה יהיו אחראים בנקי ההשקעות גולדמן זאקס ומורגן סטנלי. הבחירה בבנקים האלה, שעמדו גם מאחורי ההנפקה של פייסבוק, כבר מראה שטוויטר שטה במים מסוכנים. ככל הנראה, החתום על ההנפקה מצד גולדמן זאקס יהיה אנתוני נוטו, איש וול סטריט מוכר שחזר מפרישה על מנת לבצע את ההנפקה, הידוע כאדם שעמד מאחורי ההנפקות של כמה מחברות הטכנולוגיה הכושלות ביותר של בועת הדוט־קום הקודמת, ובהן eToy.

טוויטר מוכרחה להימנע ממקרה חוזר של הנפקה מסחרית כושלת, כמו זו של פייסבוק שאיבדה חצי משווייה בתוך ימים. בעוד שפייסבוק השתקמה לבסוף ונסחרת כיום תמורת שווי שוק גבוה יותר מבהנפקתה, הנתונים שטוויטר מציגה מראים חברה עם קצב צמיחה מכובד אבל עדיין ללא תוכנית מסחרית מסודרת או מקור הכנסות יציב. במצב כזה הסיכויים שלה לעבור בשלום הנפקה כושלת פחות מבטיחים.

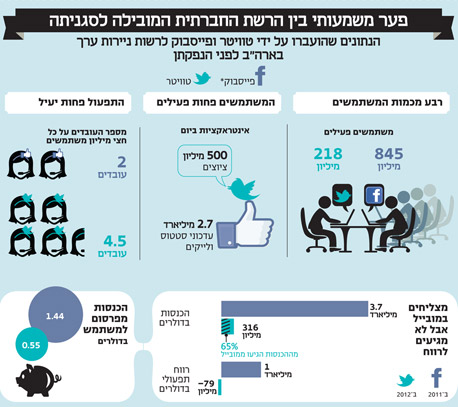

לקראת הנפקתה, פייסבוק עמדה על 850 מיליון משתמשים. טוויטר מצידה עומדת על 218 מיליון וגם שיעור המוניטיזציה שלה נמוך יותר. כך לדוגמה ב־2011, השנה שקדמה להנפקתה, פייסבוק יצרה הכנסות בגובה 3.7 מיליארד דולר. טוויטר לעומתה דיווחה על הכנסות בגובה 316 מיליון דולר בשנה שעברה - יחס מוניטיזציה של 1.5 דולר למשתמש, בערך שליש מזה של פייסבוק בזמן הנפקתה - ובמהלך 2013 היא צפויה להכניס בין 500 ל־700 מיליון דולר.

גם היקף האינטראקציה עם הגולשים נמוך יחסית - משתמש ממוצע בטוויטר מפרסם 2.5 ציוצים ביום, בעוד שפייסבוק יכלה לרשום לעצמה 3.2 לייקים ותגובות ביום למשתמש בממוצע, וכמובן גם לא מעט תמונות שעלו למערכת.

פרט חשוב נוסף הוא העובדה שפייסבוק היתה רווחית ברגע הנפקתה, בעוד שהיקף ההפסדים של טוויטר רק עלה בשנים האחרונות - ב־2012 היא רשמה הפסד של 69 מיליון דולר לעומת 49 מיליון דולר בשנה שקדמה לה, אף שהכנוסתיה צמחו. ניתן להסביר זאת בהיקף הרכישות המשמעותי של החברה לפני ההנפקה - בין השאר היא רכשה לאחרונה את חברת פרסום הסלולר MoPub תמורת 350 מיליון דולר, ולפי אחד ממייסדיה יש לה כעת 400 מיליון דולר נזילים.

בנוסף, למרות הכנסותיה הנמוכות יותר והיקף ההפסדים, שלא לציין כמות המשתמשים שהיא רק רבע משל פייסבוק ביום הנפקתה, עלויות התפעול של טוויטר גבוהות. ב־2011 פייסבוק העסיקה כ־3,200 עובדים, יחס של עובד על כל 260 אלף משתמשים, והציעה פלטפורמה הרבה יותר עשירה מבחינת שירותים וטכנולוגיה. טוויטר מעסיקה כיום 2,000 עובדים, עובד על כל 110 אלף משתמשים, וחסרה לה לא מעט מהפונקציונליות והטכנולוגיה של פייסבוק. טוויטר שכרה 300 עובדים חדשים רק ברבעון האחרון.

מנצחת בתחום המובייל

למרות הכל, טוויטר יכולה לרשום לעצמה גם כמה יתרונות מול פייסבוק. קצב הצמיחה שלה הרבה יותר מהיר ברמת ההכנסות - בשנה האחרונה הכנסותיה צמחו ב־200% לעומת 90% בפייסבוק בשנה לפני הנפקתה. אם ב־2010 הכנסותיה של טוויטר עמדו על 28 מיליארד דולר בלבד, השנה הן צפויות כבר לעלות על 600 מיליון דולר. עם זאת, קצבי הצמיחה השנתיים של שתי החברות מבחינת כמות המשתמשים דומים. לטוויטר היה אמנם פרץ צמיחה מרשים, אבל החברה לא תוכל לשמר אותו לאורך זמן ללא שינוי משמעותי או השקת שירותים חדשים שיוכלו למשוך יותר משתמשים, תוכן ומפרסמים אליה.

יתרון נוסף של טוויטר הוא בהצלחה למתג את עצמה כשונה מפייסבוק בתחום הדאגה לפרטיות הגולשים, השקיפות והפתיחות בתקווה שההישגים שלה בלחימה נגד הממשל להגנה על זכויות משתמשיה תקל עליה להמשיך ולצמוח גם בשווקים מתפתחים. כבר היום טוויטר מתגאה בכך שרק רבע ממשתמשיה הם מארצות הברית, בעוד שהיחס של פייסבוק עמד על חצי לפני ההנפקה. קצב הצמיחה הכי מהיר של טוויטר כיום הוא במדינות עולם שלישי כמו ארגנטינה, דרום אפריקה וערב הסעודית בנוסף לצרפת, יפן ורוסיה.

נקודה חשובה אחרת היא היכולת של טוויטר לפעול בשוק הסלולר - בעיה כאובה עבור פייסבוק שרק לאחרונה התחילה להתגבר עליה. כבר היום 65% מהכנסותיה של טוויטר מגיעות ממובייל, וזהו ככל הנראה אחד הנתונים הכי חשובים ומבטיחים בהנפקה. בניגוד לפייסבוק, שהגדירה את המובייל כ"גורם סיכון", טוויטר מתארת את המובייל כ"גורם מרכזי לצמיחה בהכנסות".

הכל תלוי בשווי השוק

בסופו של דבר ההנפקה הפומבית של טוויטר תקום או תיפול על שווי השוק המיועד. פייסבוק במקור כיוונה להנפקה תמורת מחיר מניה של 38 דולר, ששיקף לה שווי שוק של 95 מיליארד דולר - מכפיל גבוה יחסית של 26 מההכנסות השנתיות שלה בשנה שקדמה לה. הנפילה המהירה של המניה הראתה לא רק שהשוק לא קיבל בהבנה את כמות המניות הגדולה שהחברה הנפיקה, אלא גם את מכפיל ההכנסות - מכפיל של 15 נראה מדויק יותר.

לפי מכפיל של 15, שווייה של טוויטר עומד על 8–10 מיליארד דולר בלבד. למרות זאת, החברה כבר גייסה היקף כספים גבוה מכך, ולפי הערכות היא תנפיק את עצמה לפי שווי שנע בין 12 ל־16 מיליארד דולר. זה כבר יהיה מכפיל הכנסות גבוה משל פייסבוק, ויכול להיות בעייתי במיוחד עבור החברה למרות קצב הצמיחה שלה.

לא התפרסמו תגובות לכתיבת תגובה