דברים טובים קורים לאלו שמחכים: על הקאמבק של מיקרון בשוק השבבים עולמי

חברת שבבי הזיכרון, שהציגה הפסדים רבעון אחר רבעון, הצליחה לחזור ולהתברג בין שלוש חברות השבבים הגדולות בעולם

אם הייתם בוחנים את מניית מיקרון טכנולוג'י (MT) לפני שנה, לא בטוח שהייתם ממהרים לרכוש אותה. עיקר פעילות החברה הוא ייצור שבבי זיכרון מסוג DRAM, השבבים הנמכרים ביותר בעולם. הפשטות היחסית של השבבים והתחרות העזה על ייצורם הפכו אותם ל"סחורה" עם רווחיות לא גבוהה.

באותה העת (אוקטובר 2012) נסחרה מניית מיקרון במחיר של כ־5 דולרים למניה, לאחר חמישה רבעונים רצופים של הפסד נקי ושחיקה מתמשכת בהכנסות וברווחיות הגולמית. בארץ מיקרון סבלה מתדמית בעייתית על רקע התוכנית לסגור או למכור את המפעל בקריית גת. מי שהוטרד מכל אלה והחליט אז שלא לקנות את מניית מיקרון, הפסיד בדיעבד תשואה של 192%.

שוק שביר לגדול על חשבון האחר

מה ששינה את המשוואה עבור מיקרון היה פשיטת הרגל של היצרנית השלישית בגודלה בשוק ה־DRAM, אלפידה היפנית. פשיטת הרגל הביאה לירידה בהיצע זיכרונות מסוג DRAM ולזינוק במחירם. מיקרון ניצלה את ההזדמנות, ובתהליך שנמשך כמעט שנה וחצי והסתיים ביולי האחרון, רכשה את החברה היפנית. העסקה הזו העבירה לידי מיקרון את אוסף המפעלים המתקדמים של אלפידה והעניקה לה יתרונות, כולל יכולת לשלוט בנתח משמעותי מהייצור העולמי של ה־DRAM ולהתמודד טוב יותר מול שאר הענקיות בענף על הלקוחות הגדולים.

שבבי ה־DRAM הם סוג של זיכרון נדיף. כל עוד נשמרת אספקת המתח החשמלי, הם שומרים על תוכן הזיכרון, אך מאבדים אותו שניות ספורות לאחר שהיא נפסקת. ה־DRAM מותקן ברוב המחשבים האישיים, המחשבים הניידים וקונסולות המשחקים, אך יש לו גם גרסה לטלפונים סלולריים ולטאבלטים (MDRAM). התחליף החדש יותר שלו הוא ה־NAND, זיכרון בלתי נדיף, שבו משתמשים במצלמות דיגיטליות, בנגני מדיה ובעיקר בסמאטרפונים ובטאבלטים. המבנה של ה־DRAM פשוט יותר ולכן הוא זול יותר באופן משמעותי, אך היתרונות הגדולים של ה־NAND הוא גודלו הקטן, המהירות הגדולה וצריכת החשמל הנמוכה - תכונות חשובות במיוחד לסמארטפונים ולטאבלטים.

תעשיית שבבי הזיכרון העולמית היתה ב־20 השנים האחרונות, אחת התעשיות הקשות ביותר לשרוד בהן. הגידול בביקוש למוצרי הצריכה האלקטרונית יצר ביקושים גדולים מאוד לשבבי זיכרון ובכל כמה חודשים לשבבים זעירים יותר (כדי שאפשר יהיה להקטין את המוצרים). היצרניות הגדילו פעילות וביצעו השקעות עתק במפעלים חדשים ובטכנולוגיה חדשנית כדי לייצר את השבב הבא ולו רק כדי לגדול, גם במחיר של גזילת נתחי שוק זו מזו. בתעשייה שידועה במחזוריותה, עלייתן ונפילתן של חברות השבבים אינן תופעה נדירה.

כך הידרדרה גם אלפידה היפנית לפשיטת רגל. רכישת אלפידה היתה חשובה למיקרון בכמה היבטים. הטכנולוגיה של אלפידה בשבבי ה־DRAM נחשבת לטובה מזו של מיקרון, או לכל הפחות חזקה יותר בתחומי השבבים לסלולר (בין היתר, היא ספקית של אפל) ולשימושים גרפיים. היא הקדימה בחודשים רבים את מיקרון בטכניקות ייצור של DRAM קטנים יותר.

מיקרון שילמה תמורת החברה סכום נמוך יחסית של כ־2.2 מיליארד דולר, אך הודות לשווי המפעלים, הציוד והמוניטין היא רשמה ברבעון האחרון רווח חד־פעמי של 1.4 מיליארד דולר. הרכישה הושלמה ביולי האחרון, הכפילה את נתח השוק של מיקרון ויצרה מבנה אוליגופולי חדש בתעשייה. במסגרת העסקה קיבלה מיקרון גם 65% מרקצ'יפ, יצרנית אחרת של שבבי זיכרון שהיתה בבעלות אלפידה ושותפים אחרים, ובמקביל היא השלימה רכישה של 24% נוספים מרקצ'יפ מהשותפים של אלפידה.

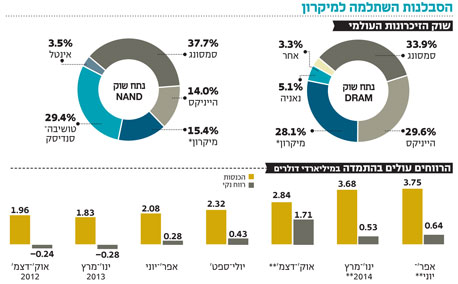

מיקרון־אלפידה מחזיקה כיום ב־28.1% משוק ה־DRAM, לעומת 33.9% לסמסונג ו־29.6% להייניקס הדרום־קוריאנית. בזירת ה־NAND סמסונג היא החברה הגדולה ביותר עם 37.7%, אחריה טושיבה־סנדיסק עם 29.4% ואחריהן מיקרון עם 15.4%.

כעת, כאשר שלוש חברות שולטות כמעט בתעשייה כולה, קשה יותר מבעבר לצפות לקריסה של 50% במחירים כפי שאירע לא אחת בשנים קודמות. יותר מכך, אפשר לצפות שכל אירוע באחת מבין השלוש - כמו למשל השריפה הגדולה במפעל של הייניקס בסין בתחילת ספטמבר - יבוא היטב לידי ביטוי בדו"חות הכספיים של השתיים האחרונות לפחות באותו רבעון. בעקבות השריפה במפעל המייצר שבבי זיכרון לסמארטפונים ומחשבים אישיים, השביתה הייניקס את המפעל ומחירי ה־DRAM הגיעו לרמתם הגבוהה ביותר זה כשנתיים.

את טביעות האצבע של עליית מחירים זו נראה רק בדו"חות הרבעון הבא של החברות בתעשייה, אך בינתיים הדו"חות של מיקרון לרבעון הקודם הצביעו על זינוק של 45% בהכנסות ל־2.84 מיליארד דולר. אלפידה תרמה 355 מיליון דולר מתוכם - מכירות של חודש אחד. החברה חזרה להרוויח הודות לרווח החד־פעמי מהרכישה של אלפידה. ברבעון האחרון עמד הרווח הנקי על 1.71 מיליארד דולר או 1.51 דולרים למניה. ההכנסות אמנם היו גבוהות במקצת מתחזית האנליסטים, אך שיעור הרווחיות שעמד על 24.9% היה מעט נמוך מצפי האנליסטים (27%) ומניות מיקרון הגיבו בירידה של 8%.

נראה שמגמת השיפור צפויה להימשך ולהיות דרמטית יותר, הודות לעליית מחירי ה־DRAM ולהשלכות העסקה עם אלפידה. שיעור הרווח הגולמי בכל שנת הכספים 2013 היה 20.4%, ב־2014 הוא צפוי לעלות ל־37% ובשנה שלאחר מכן ל־40%. גם בהכנסות צפויה קפיצה מ־9 מיליארד דולר ב־2013 ל־15.3 מיליארד ב־2014. אנליסטים צופים גם עלייה תלולה ברווח הנקי בשנים הקרובות מהפסד של 212 מיליון דולר ב־2013 לרווח של 2.56 מיליארד דולר ב־2014, כלומר מכפיל חזוי של 8 בלבד.

עתיד ורוד השבבים ימשיכו להיות בחזית

מיקרון מתכננת להמיר חלק מכושר הייצור של אלפידה משבבי DRAM לשבבי NAND משום שבשוק ה־NAND הרווחיות גבוהה יותר והביקוש בשנים הקרובות יצמח כנראה מהר יותר משוק ה־DRAM. שיעור הרווח הגולמי של מיקרון ממכירות שבבי ה־DRAM ברבעון האחרון היה 28% ובשנה הבאה הוא צפוי לגדול ל־32%, ושיעור המכירות מה־NAND הוא 38% ובשנה הבאה הוא צפוי לגדול ל־41%.

מיקרון מעריכה כי שוק ה־DRAM יצמח בחמש השנים הקרובות בקצב שנתי ממוצע של 30%, בעוד שוק ה־NAND צפוי לצמוח ב־43%. התייעלות זו היתה גם אחד הגורמים להחלטת מיקרון למכור את המפעל בקריית גת לאינטל ולהקדים את הפסקת הייצור בישראל מ־2015 לשנה הנוכחית. במפעל בקריית גת ייצרה החברה שבבי זיכרון מסוג NOR, שמפנים מקומם לשבבי ה־NAND כרכיבי הזיכרון לאחסון תמונות ומוזיקה במצלמות דיגיטאליות ומכשירים סלולריים.

בעשור האחרון סיפקו מניות השבבים בעיקר אכזבה ותנודתיות. מיקרון הגיעה לשיא של כ־80 דולר ב־2000 וירדה עד לשפל של 2 דולרים ב־2009. עם זאת, נראה כי תעשיית הזיכרונות עוברת שינוי מבני אמיתי שבמרכזו החברות מתרכזות ברווחיות ולא בנתח השוק - מה שעשוי להפוך את השוק לפחות תנודתי וליותר רווחי לאורך זמן. מניית מיקרון אמנם עלתה מתחילת השנה ב־167%, אולם על רקע השינוי שעברה החברה ייתכן שזה לא הסוף.

השורה התחתונה: מיקרון הציגה לאורך השנים תנודתיות גבוהה, אך עם רכישתה את אלפידה הצליחה החברה ליצור מבנה אוליגופולי בשוק השבבים העולמי. דבר זה צפוי למתן את התנודתיות הגדולה ולהציג רווחיות וצמיחה עקביות.

לירון רוכמן, מנהל קרנות מניות חו"ל בהראל פיא. יאיר מנדלסון, מנהל מחקר יועצים בהראל פיננסים

לא התפרסמו תגובות לכתיבת תגובה