צילום: שאטרסטוק

צילום: שאטרסטוק

זווית אחרת

מדוע גדל התיאבון לאג"ח זבל?

התשואות הנמוכות בשוקים והריבית הנמוכה, דוחפים את המשקיעים לאג"ח בדירוג השקעה נמוך. האם מדובר בסיכון או הזדמנות?

השבוע בפרויקט של כלכליסט ובית ההשקעות IBI: וורן באפט אמר פעם כי כאשר כולם פחדנים הוא חמדן וכאשר כולם חמדנים הוא פחדן. במציאות שנוצרה בשוק אג"ח זבל, נראה כי מוטב להיות מעט יותר פחדן בעת הנוכחית.

התשואות הנמוכות באיגרות החוב בארה"ב הביאו משקיעים רבים להגדיל סיכונים על מנת לקבלת תשואות גבוהות יותר. בשורה זו היא טובה עבור האג"ח זבל הנותן תשואה גבוהה ואפילו גבוהה מאוד באופן יחסי. מדובר בחברות עם דירוג אשראי נמוך (מתחת לסף דירוג ההשקעה של "BBB") והסיכון הטמון בו הוא סיכון של אי יכולת הפירעון של האיגרת ע"י החברה שהנפיקה בשל שקיפות נמוכה או סיכונים מסיכונים שונים העלולים להשפיע על יכולת ההחזר.

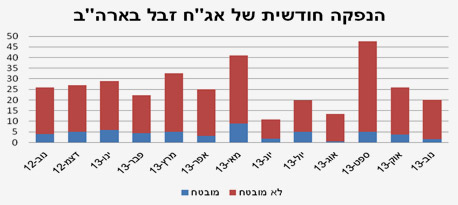

בארה"ב, ההשקעה בהנפקות של אג"ח זבל בארה"ב הגיעה לרמה של כ-20 מיליארד דולר בנובמבר, אחרי כ-26 מיליארד דולר באוקטובר ו-47.6 מיליארד דולר בספטמבר.

נכון לסוף נובמבר, הפעילות של אג"ח זבל לשנת 2013 הגיעה לרמה של 302 מיליארד דולר. מדובר בפעם השנייה בלבד בה אג"ח זבל עקף את ה-300 מיליארד דולר בשנה קלנדרית (הראשון היה ב- 2012 עם 345 מיליארד דולר).

ישנה סיבה די משמעותית לכך שהמשקיעים נוהרים לאג"ח זבל למרות הסיכון הכרוך בו. התשואות הנמוכות מדי באג"ח בשווקים והריבית הנמוכה, יוצרת מצב שבו גם המשקיעים הסולידיים, אלה שמשקיעים באג"ח, לא רואים תשואות בתיקי ההשקעות שלהם.

אלא שהמרוץ אחר תשואות גבוהות ותנועת הכספים האדירה לכיוון אג"ח זבל גרמה לירידה בתשואה. בינואר 2013 התשואה במדד אג"ח זבל בארה"ב ירדה לראשונה בהיסטוריה אל מתחת ל-6% ותשואה כזו לא בהכרח תצדיק את החשיפה לסיכון הכרוך בהשקעת אג"ח זבל. התשואות של חברות בדירוג "BB" ירדה בנובמבר ל-5.74% לעומת 5.88% באוקטובר ואילו בחברות בדירוג B נפלה ל-6.49% מ- 7.21%.

לא התפרסמו תגובות לכתיבת תגובה