שוקי המניות במדינות המפותחות נמצאים לקראת סיומה של שנה מוצלחת במיוחד: S&P 500 האמריקאי עלה מתחילת 2013 ועד סוף נובמבר ב־24.9%, דאקס הגרמני עלה ב־19.4%, ומדד פוטסי הבריטי הוסיף 9.5% (תשואות לא מתואמות מטבע).

העליות במדדים נרשמו חרף לא מעט תחזיות שחורות בתחילת השנה בנוגע למצב הכלכלה העולמית, כמו גם "מהמורות" פיסקאליות ומוניטאריות בחודשים שעברו. אך האם החגיגה קרובה לסיום? לקראת 2014 החלטנו לבדוק מי מבין השווקים המפותחים מועדף יותר על המשקיעים, והאם הולך ומתעורר הצורך לשנות את שיעור החשיפה לקרנות מניות אירופה וארה"ב.

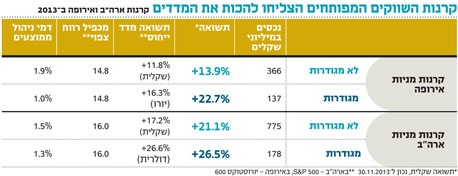

ענף קרנות הנאמנות מציע כיום שש קרנות המשקיעות במדדי המניות באירופה ללא גידור מטבעי, המנהלות נכסים בהיקף של 366 מיליון שקל. קרנות אלו - שגובות דמי ניהול ממוצעים של 1.9% - הניבו מתחילת השנה תשואה ממוצעת של 13.9% לעומת תשואה שקלית של 11.8% שרשם יורוסטוקס 600.

בנוסף, שלוש קרנות משקיעות את נכסיהן באופן המגדר אותם מפני שינויים במט"ח, כך שהתשואה המתקבלת בקרן אינה מושפעת משינויים בשער החליפין. קרנות אלו - המנהלות סכום של 137 מיליון שקל וגובות דמי ניהול ממוצעים של כ־1% - הניבו מתחילת השנה תשואה ממוצעת של 22.7%.

לעומת קרנות הנאמנות האירופיות, היצע הקרנות המשקיעות במניות ארה"ב גדול יותר ועומד על 16 קרנות, המנהלות 775 מיליון שקל וגובות דמי ניהול ממוצעים של 1.5%. קרנות אלו הניבו מתחילת השנה תשואה ממוצעת של 21.1% ובכך הצליחו לעקוף את התשואה השקלית של S&P 500 העומדת על 17.2%. בקרב קרנות מניות ארה"ב ניתן למצוא שש קרנות מגודרות מט"ח, שהניבו מתחילת השנה תשואה של 26.5% - דומה לתשואה הדולרית של S&P 500 - בדמי ניהול ממוצעים של 1.3%.

בדיקה של תמחור השווקים בארה"ב מראה כי מכפיל הרווח הנוכחי של S&P 500 אינו זול ועומד על כ־17. מכפיל הרווח החזוי לשנה הבאה נמוך במקצת ועומד על כ־16.

מכפיל הרווח הנוכחי של יורוסטוקס 600 הוא גבוה יותר - 21.4, אך המכפיל הצפוי עומד על רמה נמוכה מכך של כ־14.8. במבט ל־2014, ניתן לומר, כי מכפיל הרווח הגבוה יחסית הצפוי בארה"ב הופך את עבודתם של מנהלי הקרנות לקשה יותר בשנה הקרובה, שכן כמות ה"מציאות" בשוק האמריקאי נמוכה מבעבר. מצב זה מביא מנהלי השקעות להסיט חלק מכספם למדינות אירופה, פעולה שצפויה להיטיב בזמן הקרוב עם נכסי קרנות מניות המתמחות באירופה.

למרות זאת, למצב הכלכלי ולמדיניות המוניטרית השפעה לא מבוטלת על רמות התמחור של המניות בעולם המפותח. גוש היורו נחלץ רק לאחרונה ממיתון של חודשים ארוכים, ורמת הצמיחה במדינות רבות החברות בגוש עדיין נמוכה. מבחינה זו, ידה של הכלכלה האמריקאית המציגה צמיחה גבוהה יותר דווקא על העליונה.

בנוסף, שוקי המניות צפויים להיות מושפעים גם מצעדי הבנקים המרכזיים. הנתונים הכלכליים החיוביים המתפרסמים לאחרונה בארה"ב תומכים בתחילת צמצום תוכנית ההקלה הכמותית של הבנק הפדרלי. דווקא באירופה הולכים ומתגברים הקולות הלוחצים על הבנק האירופי המרכזי להתחיל בתוכנית הקלה כמותית משלו, לנוכח קצב ההתאוששות החלש במדינות שונות בגוש היורו. ניסיון העבר בארה"ב וביפן מלמד כי תוכנית הקלה כמותית באירופה יכולה להזניק את שוקי המניות במדינות אלה, אך עלולה להחליש את היורו. תרחיש שכזה אמור להיטיב יותר עם קרנות מניות אירופה מגודרות המט"ח ולא עם הקרנות שאינן מגודרות.

העובדה כי קרנות הנאמנות משקיעות את נכסיהן באופן אקטיבי חשובה היום יותר מתמיד לאור רמות התמחור בשווקים, מצב המאתגר את מלאכת איתור ההשקעות הראויות.

השורה התחתונה: המחירים הנוחים והסימנים הכלכליים המעודדים מאותתים שיש מקום להגדלת החשיפה לקרנות מניות אירופה. במקרה של תוכנית הקלה כמותית בגוש היורו מומלץ לשלב גם גידור מט"ח.

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הוא מנהל השקעות במיטב דש

צילום: עמית שעל, תום ברטוב

צילום: עמית שעל, תום ברטוב

לא התפרסמו תגובות לכתיבת תגובה