צילום: אוראל כהן, עמית שעל

צילום: אוראל כהן, עמית שעל

בדיקת כלכליסט

מדוע החליט יו"ר דיסקונט לוותר על 261 מיליון שקל?

ברבעונים הקרובים ייאלץ בנק דיסקונט לבצע הפחתה של 148 מיליון שקל. זו תתווסף למחיקה שביצע הבנק בהיקף של 113 מיליון שקל. הסיבה: ויתור על הזכות למנות 2 דירקטורים בבנק הבינלאומי. למה לא דרש דיסקונט פיצוי על הוויתור למנות דירקטורים? האם הוצגו בפני הדירקטורים בדיסקונט כל השיקולים בעסקה? מה גרם להם לשנות את דעתם?

כשיו"ר בנק דיסקונט ד"ר יוסי בכר נכנס לראשונה ללשכתו בקומה ה־17 במגדלי דיסקונט בינואר 2010 כבר המתינו לו על השולחן שתי בעיות מהותיות הזקוקות לפתרון במסגרת התפקיד החדש: היעילות התפעולית הנמוכה של הבנק ואובדן נתח השוק למתחרים. למרבה הפלא הוא בחר לטפל בראש ובראשונה, מיד ובכל הכוח, בנושא אחר לגמרי - אחזקותיו של בנק דיסקונט ב־26.45% ממניות הבנק הבינלאומי.

בבינלאומי ניסו במשך שבע שנים להיפטר מההשפעה של הבנק המתחרה על ענייניהם. בעל השליטה בבינלאומי צדיק בינו עשה כמעט הכל כדי לגרום לדיסקונט להוציא את שני הדירקטורים שישבו מטעמו בדירקטוריון הבינלאומי. הוא אפילו פנה לקבלת סיוע מהמפקח על הבנקים דאז רוני חזקיהו (שמכהן כיום כיו"ר דירקטוריון הבנק הבינלאומי) והממונה על הגבלים עסקים דאז רונית קן, וגם הם דחפו את דיסקונט בכל הכוח לבצע את המהלך.

ואכן, בתוך חודש וחצי הצליח יוסי בכר לסיים את הסאגה וכבר בפברואר 2010 הגיע להסכם למכירת 6% מאחזקות דיסקונט בבינלאומי והוצאת הדירקטורים מטעמו מדירקטוריון הבנק. השמחה במשרדי ההנהלה של הבנק הבינלאומי היתה גדולה. הסוסים הטרויאניים של דיסקונט סולקו. לא עברו שישה חודשים ובבינלאומי כבר התחילו להגשים את המטרות שלשמן נתפר המהלך: איחוד הון המניות של הבנק, שהורכב עד אז משני סוגים (מניות 1 ו־5), להון מסוג אחד וקבלת החלטות ללא יכולת וטו של דיסקונט.

מטרה נוספת שהשיג הבינלאומי באמצעות ההסכם היא שיפור הסחירות של מניותיו, שכן המהלך אפשר כניסה של הבינלאומי למדד ת"א־25 ואת כניסתם האפשרית של משקיעים זרים למניה. השלכה נלווית לכך היא שיפור יכולת גיוס ההון של הבינלאומי.

ומה קיבל בנק דיסקונט בתמורה לוויתור על השפעתו בבנק המתחרה? שום דבר. אמנם דיסקונט יוכל ליהנות מרווח ממכירת מניות הבינלאומי אם שיפור הסחירות יביא למגמה חיובית במניה, אבל הרווח הזה לא מובטח לו ובוודאי אינו מגלם את מרכיב פרמיית השליטה שוויתר עליה.

אם כך, איך הצליח צדיק בינו לשכנע את יוסי בכר לוותר על זכויותיו של בנק דיסקונט מבלי לקבל על כך פיצוי ראוי?

הירידה בשווי המניות של הבינלאומי פגעה בהסכם

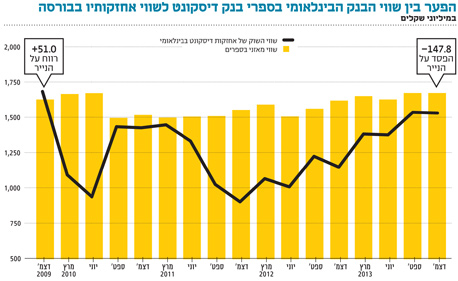

מבדיקת "כלכליסט" עולה כי בהיעדר הפתעות מיוחדות ייאלץ בנק דיסקונט לבצע מחיקה של כ־148 מיליון שקל בדו"חותיו לרבעון האחרון של 2013 בגלל אחזקתו במניות הבינלאומי. לפי ההסכם שבכר חתם עליו, ממרץ הבא דיסקונט לא יהיה זכאי לייצוג בדירקטוריון הבינלאומי, כך שהוא לא יוכל יותר לרשום את אחזקותיו על בסיס שווי מאזני, ובמקום זאת ירשום אותן לפי השווי שבו נסחרות מניות הבנק הבינלאומי בבורסה בתל אביב. כיוון ששווי השוק של האחזקות נמוך מהשווי המאזני, ירשום בנק דיסקונט הפסד בגובה הפער בין השניים. התאמת השווי תיעשה לכל המאוחר בדו"חות הרבעון הראשון של 2014, אבל צפויה, כאמור, להופיע כבר בדו"חות של סוף 2013.

ההפסד הזה הוא בדיוק המצב שבנק דיסקונט ניסה להימנע ממנו לאורך השנים, בזמן שבינו ניסה להשתחרר ממעורבות דיסקונט בבנק שבשליטתו וזכה לתמיכתם של המפקח על הבנקים והממונה על הגבלים. ב־2010, בתקופה שבה נחתם ההסכם, נראה היה כי ניתן לבצע את המהלך ללא הפסד בצדו, שכן שווי השוק של מניות הבינלאומי היה גבוה מהשווי המאזני, כך שאיבוד הזכות למינוי דירקטורים היה מאפשר לדיסקונט לרשום בדו"חותיו הכספיים רווח נקי. עם זאת, שבועות אחדים לאחר החתימה על ההסכם ירדה מניית הבינלאומי ושווי השוק של אחזקות דיסקונט הפך לנמוך מהשווי המאזני - מגמה שלא השתנתה עד היום.

הפסד כולל של כ־261 מיליון שקל לדיסקונט

בסוף ספטמבר האחרון השווי המאזני של אחזקות דיסקונט בבינלאומי היה כ־1.68 מיליארד שקל, ואילו שווי השוק של אחזקות דיסקונט בבינלאומי עמד על כ־1.535 מיליארד שקל. אלה משקפים מחיקה של לא פחות מ־145 מיליון שקל. אלא שמאז איבדה מניית הבינלאומי 0.3%, ונכון לסוף דצמבר 2013 שווי השוק של הבינלאומי מגלם הפסד של כ־148 מיליון שקל, כתלות בשווי המאזני האחרון.

מחיקה זו תצטרף למכה נוספת שיצרה עסקת הוויתור על שני הדירקטורים בבינלאומי: מחיקה של 113 מיליון שקל שכבר ביצע דיסקונט בשנה שעברה בעקבות הערכת שווי שהזמין הבנק ושתוצאותיה הביאו אותו להפחית את השווי בספרים.

עד לחתימה על ההסכם עם הבינלאומי השווי המאזני בספרי דיסקונט היה חלקו בהון העצמי של הבינלאומי (26.45%). ואולם, בעקבות ההסכם, שקבע מועד סופי שבו ייאלץ דיסקונט לרשום את שווי אחזקותיו לפי שווי מניות הבינלאומי בבורסה, נדרש דיסקונט לבצע הערכת שווי לאחזקותיו כדי לוודא שיוכל לקבל תמורת מכירת המניות בשוק שווי דומה לזה הרשום בספריו. אם סוכמים את המחיקה שכבר בוצעה ואת המחיקה המשתקפת משווי מניית הבינלאומי עם נעילת 2013 מגיעים להפסד כולל של כ־261 מיליון שקל - לא כסף קטן.

מחיקה זו עלולה היתה להיות משמעותית יותר לולא הנסיקה שנרשמה בשנתיים האחרונות במניית הבנק. לשם השוואה, בדצמבר 2011 שווי השוק של הבינלאומי שיקף מחיקה של 658 מיליון שקל.

לפי כל היגיון, דיסקונט היה אמור לקבל פיצוי על ההפסדים הללו, שנוצרו לו בעקבות הסכמתו לוותר על מעורבותו בבנק הבינלאומי או תמורה כלשהי שמגלמת את מה שאותו ויתור העניק לצד השני - כמקובל בהסכמים הנערכים בעולם העסקים. אלא שבמקרה הזה דיסקונט לא קיבל כל פיצוי או תמורה מהוויתור.

החלטת הדירקטורים נשארה תעלומה

אז למה בכר מיהר לוותר על זכותו של דיסקונט חודשיים בלבד לאחר שנכנס לתפקיד? יש שיאמרו שבנקודת הזמן שבה חתם על ההסכם היה לדיסקונט תמריץ למכור את מניותיו נוכח העלייה במחיר מניית הבינלאומי, אלא שרווח זה אינו פיצוי מספק על הוויתור על הזכות. בשיחות סגורות טען בכר כי הוא לא חושב שדיסקונט ראוי לפיצוי כלשהו בגין הוויתור. מבחינתו, המפקח על הבנקים דאז ויו"ר הבינלאומי כיום רוני חזקיהו והממונה על הגבלים עסקיים דאז רונית קן דרשו וקיבלו.

אבל האם לדיסקונט באמת לא הגיע פיצוי? קודמו של בכר בתפקיד, שלמה זוהר, חשב אחרת והסכים לשקול חתימה על הסכם דומה תמורת פיצוי משמעותי. כך למשל, ב־2008 הגיע פרופ' זוהר גושן, שפעל מטעמו של דיסקונט, למתווה של הסכם - אלא שאז צנחה מניית הבינלאומי למחיר ששיקף הפסד לאחזקות דיסקונט והמגעים בין הצדדים הופסקו.

בכר היה מודע למתווה שאליו הגיעו הצדדים, אך מאחר שהבין כי הממונה על הגבלים והמפקח על הבנקים לא יאפשרו לנציגי הדירקטוריון של דיסקונט מעורבות ממשית בדירקטוריון הבינלאומי, אם בכלל, הוא החליט לחתום על הסכם אחר שלפיו הוא מוותר על הזכות, מוכר 6% ממניותיו בבינלאומי בתוך חצי שנה ממועד איחוד המניות ומעביר את זכויות השליטה הנוספות שאיחוד ההון מקנה לדיסקונט לידי נאמן. איחוד המניות התבצע בספטמבר 2010, אלא שהתנאי למכירת 6% הוא ששווי המניות בבורסה יהיה גבוה מהשווי בספרי דיסקונט - מצב שמאז איחוד המניות טרם קרה.

כתנאי מוקדם להסכם נקבע כי הבנק הבינלאומי יחלק דיבידנד של 800 מיליון שקל לבעלי מניותיו. חלקו של דיסקונט בדיבידנד עמד על כ־212 מיליון שקל, אך גם בכר הסכים שאין לראות בדיבידנד זה פיצוי, אלא זכות שנובעת לו מכוח אחזקותיו. את שאלת היעדר הפיצוי ניתן להפנות גם לדירקטורים של דיסקונט, שהצביעו בעד העסקה המשונה הזאת. האם הניחו שהבנק יצליח למכור את מניות הבינלאומי ברווח? האם הוצגו בפניהם נתונים שלפיהם השוק יכול לספוג כמות כזו אדירה של מניות בתוך זמן קצר ובמחיר גבוה ממחיר השוק? מדוע סברו הדירקטורים שכדאי לוותר ללא קבלת פיצוי הולם?

לרגולטורים לא היה שום טיעון שעל פיו יכלו לאלץ את הבנק למכור את אחזקותיו או לוותר על זכותו לדירקטורים בבינלאומי ללא תמורה. זכויות אלה נקנו כדין על ידי דיסקונט עוד ב־1983, ובמשך שנים הגנו בדיסקונט על זכויות אלה והצליחו. אז מה גרם לדירקטורים לשנות את דעתם ולוותר על הזכויות בכזו קלות?

בינתיים, נוסף על העובדה שבכר ויתר לבינו על תשלום פיצוי כלכלי, ההפסד שספג דיסקונט מירידת שווי מניות הבינלאומי הוא בבחינת סוכרייה נוספת שהעניק בכר לבינו - מחיקה של יותר מרבע מיליארד שקל לבנק המתחרה.

9 תגובות לכתיבת תגובה