צילום: אוראל כהן

צילום: אוראל כהן

על מה אנחנו משלמים דמי ניהול?

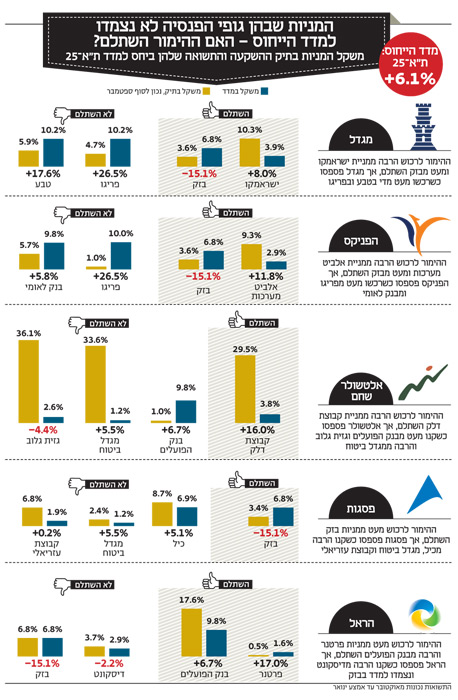

בדיקת דפוסי ההשקעה של גופי הפנסיה הגדולים במדד ת"א־25 מגלה נטייה להיצמד למניות המדד. הראל ומנורה קרובות יותר למשקולות המדד, ואילו מגדל, כלל והפניקס מפתיעות בחריגות. המשקיע יצטרך להחליט אם הוא מקבל מספיק בתמורה

חוסכי הפנסיה, כמו שעון וללא קשר לביצועי השוק, דמי ניהול למנהלי הפנסיה. דמי הניהול נגזרים מהיקף הנכסים שנצברו ומההפקדות החודשיות שלהם. דמי הניהול בביטוחי המנהלים (שהונפקו עד 2013) הם הגבוהים ביותר ונעים סביב 1.25% מהצבירה ו־4% מההפקדות.

בגמל דמי הניהול נקטמו החל מ־2013 ותקרתם עומדת על 1.05% מהצבירה ו־4% מההפקדות, ואילו בהשתלמות תקרת דמי הניהול מגיעה ל־2%. דמי הניהול בקופות הגמל ובקרנות ההשתלמות משקפים יותר מאלו שבביטוחי המנהלים את עלות ניהול ההשקעות, כיוון שלהבדיל מהביטוח והפנסיה בהם יש רכיב ביטוחי, מדובר במכשיר חיסכון טהור. חוסך שברשותו חיסכון של 100 אלף שקל בקופת גמל משלם בשנה דמי ניהול של עד 2,000 שקל. האם העלות הזו מצדיקה את הביצועים של מנהלי ההשקעות? האם הם מצליחים להכות את ביצועי השוק ברמת סיכון סבירה? או שאולי כל מודל "חיסכון טיפש" העוקב אחר המדדים המובילים, היה מייצר תשואה דומה?

"כלכליסט" בדק כיצד בוחרים מנהלי ההשקעות של גופי הפנסיה להשקיע במניות המדד המוביל בשוק המקומי — מדד ת"א־25 — עד כמה הם נצמדים למשקולות של המניות במדד, אילו מניות עדיפות מבחינתם ואילו פחות. הבדיקה העלתה כי מנהלי ההשקעות של ביטוחי המנהלים בחמש חברות הביטוח הגדולות נוהגים לרכוש כמעט את כל החברות שתחת מדד ת"א־25 במשקולות יחסית דומות למשקלן במדד, להוציא מניות מסוימות. החשיפה למניות המדד נעה בין 7% ל־9% מסך תיק החוסכים בחברות הביטוח.

קופות הגמל של בתי ההשקעות הגדולים, מיטב דש, פסגות ואקסלנס, גם משקיעות כמעט בכל מניות המדד, במשקולות דומות יחסית למשקלן במדד. בתי ההשקעות מחזיקים שיעור נמוך יותר במניות המדד (5%–7%) — כלומר הם מקצים יותר מהנכסים להשקעות במניות היתר.

גופי הפנסיה הגדולים פוחדים להמר

עד לפני כמה שנים שוק ניהול ההשקעות הפנסיוניות היה הרבה פחות מפוקח, ומנהלי ההשקעות נהנו מחופש פעולה רחב יחסית בבחירות ההשקעה שלהם. גופי ההשקעות הקטנים שיווקו את עצמם ככאלו שמתיימרים להכות את ביצועי השוק באמצעות ניהול השקעות אקטיבי. הם הצליחו לעשות זאת בעיקר בזכות העובדה שניהלו סכומי כסף קטנים והצליחו ביותר קלות לזהות עיוותים בשוק ולהשקיע במניות קטנות שלא נכללו במדדים המובילים.

אלא שבתי ההשקעות הללו החלו לגדול, היקף הנכסים זינק, גופים התמזגו והיכולת להכות את ביצועי השוק עם סכומי כסף גדולים הפכה למאתגרת יותר. בד בבד הרגולציה התעצמה, והגופים החלו לשווק את עצמם כגופים שמספקים יציבות בתוצאות, פחות מנסים להכות את ביצועי השוק ומתמקדים בלשמור על רמת תנודתיות נמוכה. ועדות ההשקעה, שמורכבות בעיקר מדירקטורים חיצוניים ומחויבות על פי הרגולציה להכתיב מדיניות השקעה למנהלי ההשקעות ולפקח עליהם, הפכו ליותר ויותר דומיננטיות.

הטראומה של 2008 גרמה לכך שחברי הוועדה, שחששו מהאחריות, החלו ללחוץ יותר ויותר על מנהלי ההשקעות להיצמד למדדי השוק ופחות לסטות מהם. כיום, בגופים הגדולים, ועדות ההשקעה מכתיבות למנהל ההשקעות להחזיק לפחות 30% ממשקל המניה במדדי ת"א־25 ות"א־100. הגופים הקטנים יותר שומרים על מרחב גמישות גדול יותר, אך עלולים להיות יותר מסוכנים במקרה של בחירה מוטעית.

מנהל בכיר בגוף מוסדי מספק הצצה לחשיבה העומדת מאחורי תהליך קבלת החלטות ההשקעה במניות המדד. "אני יושב עם ניתוחים מעולים של מניית מלאנוקס כבר מ־2010, שמסבירים למה המניה הזו לא מעניינת להשקעה", מציין הבכיר. "הרבעונים עוברים, המניה עולה בעשרות אחוזים ואני צריך להסביר לוועדת ההשקעה שלי למה אני לא שם. ברבעון השני של 2012 נשברתי ונכנסתי למניה. כשבאה ההתרסקות, היא היתה כואבת, כי לא הייתי שם בכל העליות. אחרי חוויה כזו אתה פשוט מעדיף לא להיות בטוח מדי, אלא לשמור על משקל מסוים של כל מניה במדד, גם אם בחשיפת חסר".

בראיון שנתן לאחרונה ניר מורוז, מנהל ההשקעות של ביטוחי המנהלים של כלל ביטוח, הוא מתאר מצב דומה. ההחלטה של מורוז לא להיחשף למניית פריגו, הנכללת במדד ת"א־25, גרמה לפיגור בתשואות ב־2011 והשפיעה על התוצאות גם בהסתכלות של שלוש שנים. "באותה תקופה חשבנו שהמניה יקרה", אמר מורוז, "אבל היא המשיכה לעלות". מורוז הוסיף: "קשה לנו לרכוש מניה רק בגלל שהיא נמצאת במדד. אבל אם למניה יש משקל גבוה במדד, בדרך כלל ניחשף אליה בשיעור מסוים. אם אנחנו מחזיקים בדעה שלילית עליה, נחזיק בה רק בשיעור של 30%–40% ממשקלה במדד".

גופי הפנסיה ש"העזו" לצאת ממתחם הנוחות הבטוח של המדד, "נקנסו" לעתים בתשואות חסר אם טעו בהימור. להבדיל ממנהלי קרנות השקעה פרטיות שמתוגמלים על ביצועים (בדמות אחוז מהרווחים), די בכך שמנהלי הפנסיה ישיגו תוצאות דומות לביצועי השוק ולמתחרים כדי לזכות אותם בבונוס השנתי. כך נוצר מצב אבסורדי, שאף על פי שחוסכי הפנסיה משלמים דמי ניהול גבוהים כדי לקבל ניהול אקטיבי, בפועל מנהלי הפנסיה נצמדים למדד המוביל. השאלה, אם כך, היא האם יש הצדקה לתשלום העודף הזה? מנהלי הפנסיה יגידו שהם שומרים על עוגן מבוסס ביצועי המדד ומשיגים את התשואה העודפת על ידי תיבול ההשקעות במניות יתר ואג"ח פרטניות. אך, ככל שהגוף גדול יותר, היכולת שלו לייצר ערך מוסף מהשקעה במניות קטנות זניחה, משום שחברות קטנות נסחרות בשווי שוק נמוך וכתוצאה מכך המניות שלהן שוות פחות.

מניית בנק הפועלים מובילה בחשיפה

בניתוח ההשקעות של תיקי ביטוחי המנהלים של חמש חברות הביטוח הגדולות, רואים בבירור כי מתוך מניות המדד, כולן מחזיקות בחשיפה הגבוהה ביותר למניית בנק הפועלים. הראל ומנורה מחזיקות בחשיפה הגבוהה ביותר למניית הבנק מתוך המניות בת"א־25 (17.6% מסך החשיפה למניות המדד). גם במגדל החשיפה הגדולה ביותר היא למניית הפועלים, אם כי בשיעור נמוך יותר (12.86%). משקל מניית בנק הפועלים במדד ת"א־25 הוא 9.82%, כך שגופי הפנסיה מחזיקים במניית הבנק בחשיפת יתר ביחס למשקלה במדד.

בקרב רוב גופי הפנסיה שורר קונצנזוס לגבי מניית טבע — כמעט כל הגופים מחזיקים בה בחשיפת חסר לעומת משקלה במדד (10.22%). רוב הגופים מחזיקים בטבע בין 6% ל־8% מסך החשיפה לת"א־25, אך יש גם גופים נועזים יותר כמו כלל ביטוח עם חשיפה של 3% מסך החשיפה למדד (שליש מהחשיפה שלה במשקולות המדד). מניית טבע השיגה מאז תום הרבעון השלישי תשואה של 17.6%, כך שלפחות באחרונה החלטה זו לא השתלמה.

גם במניית פריגו, שמהווה 10.24% מסך המדד, רוב הגופים מחזיקים בחשיפת חסר של בין 4% ל־7% מסך החשיפה למניות ת"א־25. יוצא מהכלל הוא אקסלנס שקופות הגמל שלו מחזיקות בפריגו במשקל דומה למשקלה במדד. לעומת זאת, יש גופים עם חשיפת חסר משמעותית לפריגו כמו כלל ביטוח והפניקס שכמעט ולא מחזיקות בחשיפה למניה. ההחלטה להחזיק בחשיפת חסר למניה לא הוכיחה את עצמה כשמניית פריגו רשמה מאז תום הרבעון תשואה של 26.5%. למרות ההימור השגוי בחשיפת חסר לפריגו, ביטוחי המנהלים של הפניקס מסתמנים כמצטיינים של 2013 בתשואות. זאת משום שרוב הגופים המתחרים החזיקו גם בחשיפת חסר לפריגו, וכנראה בהפניקס ידעו לכפר על הבחירה השגויה בעזרת בחירות אחרות באג"ח ובמניות היתר המקומיות.

פסגות, המחזיק בחברת הגמל הגדולה בישראל, לא יכול לסטות יותר מדי ממניות המדד, אך גם שם עשו כמה החלטות לגבי משקלי החשיפה. כך, למשל, בחרו בפסגות בחשיפה גבוהה למניית עזריאלי (6.85%) ביחס למשקלה במדד (1.89%). ההחלטה הזו עדיין לא הוכיחה את עצמה. מאז תום הרבעון המניה כמעט שלא זזה, אך בשוק ההון אופטימיים לגבי פוטנציאל תשואה עודפת של המניה בזמן הקרוב.

באלטשולר תמונת המצב שונה בתכלית מזו שבגופים הגדולים. החשיפה למניית הפועלים מהווה רק 1% בלבד מהחשיפה למניות מדד ת"א־25. באלטשולר מעדיפים להחזיק בחשיפה הכי גדולה במניית גזית גלוב (כ־36% מסך החשיפה) ובמניית מגדל ביטוח (33.59% מסך החשיפה). ביתר הגופים האחזקה באותן מניות נעה בין 2% ל־5% מסך החשיפה למניות המדד.

חשיפת חסר על מניית בזק השתלמה

בחינת החשיפה השנייה הגדולה ביותר בקרב מניות המדד מעלה הפתעה. בעוד מנורה, הראל וכלל נצמדות למדד ומחזיקות בשיעור השני הגבוה ביותר במניית בנק לאומי (כ־12.5% מסך החשיפה למניות המדד), מפתיעות הפניקס ומגדל בבחירה שונה. מגדל בחרה להחזיק את החשיפה השנייה בגודלה למניות המדד דווקא במניית ישראמקו (10.28% מסך החשיפה למניות המדד), העוסקת בחיפושי גז ונפט ומחזיקה ב־29% מקידוח תמר. הפניקס בחרה להחזיק את החשיפה השנייה בגודלה בחברת אלביט מערכות (9.35% מסך החשיפה למניות המדד) ולהחזיק בישראמקו כמניה השלישית בגודלה מתוך החשיפה למניות המדד (7.32%).

שלוש חברות הביטוח האחרות, הראל, מנורה וכלל ביטוח, חשופות לישראמקו רק ב־4.7% מסך החשיפה למניות המדד, בדומה למשקל המניה במדד ת"א־25 (כ־4%). בילין לפידות מאמינים פחות בישראמקו ומחזיקים בה רק בשיעור אפסי של 0.1% בלבד מסך החשיפה למניות המדד. גם ביחס החשיפה למניית בזק ניתן לראות מתאם דומה בין כלל ביטוח, הראל ומנורה. הן נצמדות לבנצ'מארק ומחזיקות בשיעור חשיפה של כ־6% למניה מסך החשיפה למניות המדד, ואילו מגדל והפניקס ממשיכות "להעז" עם חשיפת חסר למניה של 3.6%. באלטשולר עשו שורט על מניית בזק ביחד עם פוזיציית לונג על מניית החברה־האם בי קומיוניקיישנס (לצורך יצירת ארביטראז'). בילין לפידות לא חשופים בכלל למניית בזק.

ההחלטה של אלטשולר לעשות שורט על בזק וההחלטות של מגדל והפניקס להחזיק בחשיפת חסר השתלמו. המניה איבדה מתום הרבעון 15.1%. גם ההחלטה של מגדל להחזיק בישראמקו כמניה השנייה בגודלה מתוך המדד השתלמה, כאשר המניה עלתה ב־8% מאז תום הרבעון, בעוד מניית לאומי שבה החזיקו רוב המוסדיים עלתה ב־5.8%. הבחירה של הפניקס באלביט כמניה השנייה בגודלה במקום בלאומי השתלמה מכיוון שהמניה עלתה ב־11.8%. דווקא הבחירה של אלטשולר בגזית גלוב, בין המניות הבודדות שהחזיק מקרב המדד, לא השתלמה בטווח הקצר כיוון שהמניה איבדה 4.4% מאז תום הרבעון.

נתוני האחזקות של המוסדיים מעודכנים לסוף ספטמבר 2013. מאז הספיקה גם מניית אופקו להצטרף למדד ת"א־25, ולכאורה המוסדיים שנוהגים להיצמד למניות המדד אמורים לרכוש אותה לפי משקלה במדד (3.4%). אלא שמשיחות עם מנהלי הגופים המוסדיים מתברר כי רובם לא ממהרים להגדיל את אחזקותיהם במניה, ובניגוד למצופה, רובם מחזיקים בחשיפת חסר משמעותית. מניית אופקו נפלה ב־20% בחודש האחרון של השנה, אך המוסדיים כמעט שלא נפגעו מהירידה. המחזיקות היותר גדולות במניית אופקו הן חברות הביטוח מנורה ואיילון, אך גם הן מחזיקות בה בחשיפת חסר.

החברות הקטנות גמישות יותר

קופות הגמל של ילין לפידות מעדיפות להיצמד למניות המדד, אך החשיפה למניות המדד מתיק הגמל של ילין מהווה רק 5.75%. בילין מצפים לקבל את הערך המוסף בתשואה, על ידי בחירה סלקטיבית של מניות היתר. בתור גוף עם נכסים מנוהלים קטנים יותר מאלו שבחברות הביטוח הגדולות, יש לו יותר גמישות בכניסה לפוזיציות משמעותיות במניות היתר. גופי הפנסיה הגדולים פחות מעוניינים בפוזיציות משמעותיות במניות היתר, כאשר גם פוזיציות גדולות ישפיעו באופן שולי על ביצועי התיק שלהן בשל גודלו.

החשיפה הגבוהה ביותר של ילין אחרי מניות מדד ת"א־25 (חשיפה של 5.75% מסך תיק הגמל) היא למניות היתר (4.38% מסך תיק הגמל). מהניתוח עולה כי שלוש המניות המועדפות על ילין בקרב מניות היתר הן דלק אנרגיה, נטו אחזקות ופי.סי.בי טכנולוגיות. פי.סי.בי טכנולוגיות היא חברה העוסקת בייצור מעגלים מודפסים והרכבת רכיבים אלקטרוניים ונסחרת בשווי שוק של 176 מיליון שקל בלבד.

דלק אנרגיה עלתה 3.7% בשלושת החודשים האחרונים, ואילו נטו אחזקות ירדה ב־2.4%. הבחירה של ילין בפי.סי.בי לא ממש הוכיחה את עצמה, כשהמניה איבדה 23.4% מערכה. ילין היא בעלת עניין בפי.סי.בי ומחזיקה ב־13.6% מהחברה.

במונחים אבסולוטיים מדובר באחזקה בשווי 25 מיליון שקל, ובשלושת החודשים האחרונים ילין הפסיד כ־8 מיליון שקל על הנייר. מדובר במניה מאוד תנודתית שרשמה עלייה בשנתיים האחרונות והחלה לרדת רק בדצמבר האחרון, כך שסביר להניח שילין עדיין מאוד מורווח עליה.

באלטשולר שחם, לעומת זאת, החשיפה למניות היתר נמוכה משמעותית (רק 1% מתיק הגמל). באלטשולר שומרים על אלמנט פיזור ההשקעות לא דרך חשיפה לכל מניות המדד הישראלי אלא בפיזור השקעות לשווקים מעבר לים, כך שמדד ההשוואה לביצועים שלהם מוטה יותר לביצועי המדדים המובילים בעולם ופחות לשוק המקומי. בישראל המניות המועדפות על אלטשולר הן דווקא מניות מדד ת"א־75 (3.97% מסך החשיפה לתיק הגמל). שלוש המניות המועדפות על אלטשולר בקרב מדד ת"א־75 הן אלוני חץ, כלל תעשיות וחברת חיפושי הגז יואל.

אלוני חץ עלתה ב־1.25% מאז תום הרבעון השלישי ויואל זינקה ב־16.55%. כלל תעשיות נמחקה מהמסחר באמצעות הצעת רכש, ואלטשולר הרוויח על ההשקעה לאחר שרכש את המניות בזול יחסית מאי.די.בי במרץ האחרון.

גופי הפנסיה המעדיפים להיצמד למניות במדדים המובילים ככל הנראה לא ישיגו תשואות עודפות משמעותית על ביצועי המדד, אך גם לא יסבלו מתנודתיות חדה במצבים שבהם מניות יפגינו ביצועי חסר או ביצועים עודפים. מנגד, גופים כמו אלטשולר שמנהלים השקעות באופן אקטיבי יכולים להצליח מאוד או לטעות מאוד.

2 תגובות לכתיבת תגובה