צילום: אריאל שרוסטר

צילום: אריאל שרוסטר

ניתוח כלכליסט

דמי הניהול בגמל חזרו לממוצע 2006

רפורמת הממונה על שוק ההון לשעבר עודד שריג בדמי הניהול נתנה דחיפה נוספת למגמת הירידה בשיעור דמי הניהול והביאה לצניחה של כמעט 20% בממוצע הענפי ב־2013. הניסיון לגלות קשר בין גובה דמי הניהול של הגופים השונים לביצועים שלהם מצא כי כל קשר בין האחד לשני מקרי בהחלט

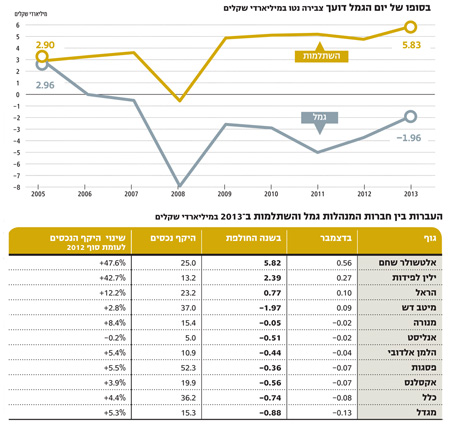

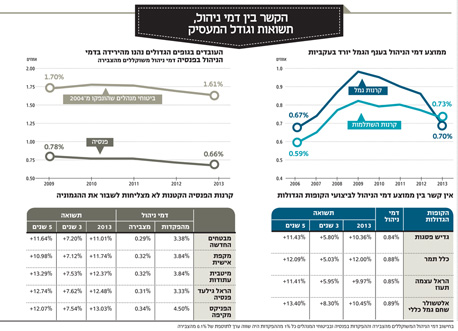

השנה הראשונה לרפורמה בדמי הניהול בקופות הגמל מביאה עמה ירידה של כמעט 20% בממוצע דמי הניהול שגבו הקופות, כך עולה מניתוח "כלכליסט". משרד האוצר פרסם אתמול את ממוצע דמי הניהול של קופות הגמל, ועולה כי הממוצע עמד ב־2013 על 0.7% לעומת 0.86% בשנת 2012, הירידה הגדולה ביותר בדמי הניהול שחווה שוק הגמל (18.6%–).

קראו עוד בכלכליסט

הרפורמה אותה הוביל המפקח על שוק ההון דאז עודד שריג, חתכה את תקרת דמי הניהול מ־2% ל־1.05%, וחייבה את מנהלי הגמל להוריד באופן מיידי את דמי הניהול לתקרה החדשה. אם בשוק היו הערכות כי מנהלי הגמל ייקרו במקביל את דמי הניהול לעמיתים ששילמו דמי ניהול נמוכים מהתקרה החדשה, מתברר כי התחרות והלחץ עשו את שלהם, ובפועל דמי הניהול ירדו בשיעור חד. גם בקרנות ההשתלמות, מוצר חיסכון לטווח בינוני (שש שנים) שלהן נותרה תקרת דמי הניהול 2%, דמי הניהול ירדו (אם כי בשיעור מתון יותר) מממוצע של 0.77% ב־2012 ל־0.73% ב־2013.

מגמה עקבית של ירידה

בשנת 2006 במסגרת רפורמת בכר, כשבתי ההשקעות וחברות הביטוח רכשו את קופות הגמל מהבנקים, הם מיהרו להעלות דמי ניהול כדי לממן את עלויות הרכישה הגבוהות. רק ב־2009 החלה מגמת ירידה עקבית בדמי הניהול. והיום בגמל הם עומדים סביב הממוצע טרם העברת הקופות מהבנקים לחברות הביטוח ובתי ההשקעות.

להבדיל מהקופות שהיו בידי הבנקים, קופות גמל שמלכתחילה היו בידיים פרטיות נמצאות במגמת ירידה מתמדת מ־2006. קופות הגמל של אלטשולר שחם למשל מציגות ירידה קבועה מ־2006, אז עמדו דמי הניהול על ממוצע של 1.44% (גבוה כמעט פי שניים מדמי הניהול של קופות הגמל שהיו בידי הבנקים), ובאופן עקבי ירדו מדי שנה עד לממוצע של 0.89% ב־2013. לעומת זאת בקופת גדיש, הגדולה בישראל, שנרכשה על ידי בית ההשקעות פריזמה מהבנקים ולאחר מכן עברה לפסגות, ממוצע דמי הניהול החל לעלות עם המכירה מ־0.77% עד לשיא של 1.18% ב־2009, ואז עם התגברות התחרות, המודעות ובעיקר הלחץ הציבורי החלו דמי הניהול לרדת עד לשפל ב־2013 וממוצע של 0.84%. אגב, קופת הגמל עם דמי הניהול הגבוהים ביותר בתעשייה היא מנורה מבטחים תגמולים עם ממוצע דמי ניהול של 1%, הקרובים מאוד לתקרה החוקית — 1.05%.

מבדיקת "כלכליסט" עולה כי כמעט אין קשר בין ממוצע דמי הניהול של הגוף לביצועים שלו. למעשה, בדרך כלל ממוצע דמי הניהול של הגופים הגדולים נמוך מאלו של גופי הגמל הקטנים יותר, או לפחות אלו שנחשבים לגופי בוטיק. הסיבה לכך אינה נעוצה דווקא בסיבה שהבוטיקים משיגים תשואות גבוהות לאורך זמן, אלא בעיקר בעקבות הסבסוד הצולב אצל הגופים הגדולים, המציעים הנחות משמעותיות לעובדים של מעסיקים גדולים על חשבון חוסכים לא מאוגדים שמשלמים את דמי הניהול המירביים. בקרב גופי הבוטיק דוגמת אלטשולר שחם וילין לפידות, הפערים בין דמי הניהול לעמיתים השונים נמוכים יותר, ומכולם גובים דמי ניהול גבוהים יותר יחסית להממוצע. במשרד האוצר לא דורשים מהגופים להציג דמי ניהול חציוניים שהיו מספקים תמונה אמיתית יותר לגבי העלות לחוסכים.

מי יבוא לעזרת החלש?

בממוצע דמי הניהול בביטוחי המנהלים שגם הם הוכפפו לתקרת דמי הניהול של הגמל ניכרת ירידה, אם כי פחות משמעותית. הירידה מתונה יותר משום שהורדת התקרה, להבדיל מהגמל, חלה בביטוחי מנהלים רק על מצטרפים חדשים, ומכיוון שמשנת 2013 נאסר שיווק ביטוחי מנהלים המספקים הגנה מפני התארכות תוחלת החיים — לכן קצב הגיוסים של לקוחות חדשים נבלם. ממוצע דמי הניהול ב־2013 עמד על 1.18% מכספי הצבירה ו־4.33% מההפקדות השוטפות לעומת 1.2% מהצבירה ו־4.72% ב־2012. בשקלול דמי הניהול מההפקדות והצבירה עמדו דמי הניהול ב־2013 על 1.67% לעומת 1.61% ב־2012. בפנסיה עמד ממוצע דמי הניהול על 0.3% מהצבירה ו־3.56% מההפקדות, לעומת 0.32% מהצבירה ו־3.8% מההפקדות בשנת 2012. בשקלול דמי הניהול מהצבירה וההפקדות דמי הניהול הממוצעים בפנסיה עמדו על 0.66% בשנת 2013 לעומת 0.7% בשנת 2012.

להבדיל מהירידה בדמי הניהול בקופות הגמל, ששיפרה את מצבם של החוסכים החלשים, ירידת ממוצע דמי הניהול בקרנות הפנסיה מתעתעת.

זאת מכיוון שמי שנהנה ממנה הם בעיקר העובדים בעסקים הגדולים, שהמשיכו ללחוץ את קרנות הפנסיה להציע דמי ניהול אפסיים לעובדים שלהם, בזמן שהחוסכים במקומות העבודה הקטנים נעדרי כוח המיקוח המשיכו לשלם את דמי הניהול המקסימליים: 0.5% מהצבירה ו־6% מההפקדות (1.1% משוקלל, הגבוה אף מהתקרה החוקית בגמל). אמנם קרנות הפנסיה הקטנות של גופים דוגמת מיטב דש ופסגות מנסות לחדור לשוק דרך הורדת דמי ניהול משמעותית, אך הן מתקשות לשבור את ההגמוניה של הגופים הגדולים המתוגברים בצבאות של סוכני ביטוח.

מבטחים של מנורה הציגה את ממוצע דמי הניהול הנמוך ביותר — 0.63% במשוקלל, ואילו הפניקס את דמי הניהול היקרים ביותר — 0.79% במשוקלל. אלא שגם כאן ישנו עיוות, כיוון שמבטחים מציעה יותר סבסוד לקבוצות כוח גדולות מהפניקס, שלה קרן פנסיה קטנה יותר. ביצועי קרן הפנסיה של הפניקס היו הטובים ביותר ב־2013 (13.03%) מבין הקרנות, והתשואה שלה היתה השנייה בגובהה בממוצע של שלוש השנים האחרונות (7.54%).

5 תגובות לכתיבת תגובה