צילום: עמית שעל, תום ברטוב

צילום: עמית שעל, תום ברטוב

השורה התחתונה

סוף הראלי באג"ח הממשלתיות מסרב להגיע

החשש מירידות שערים באג"ח הממשלתיות דוחף את מנהלי הקרנות להשקיע בקרנות עם מח"מ קצר. אך הן לא הצליחו להשיג תשואה עודפת על מדד הייחוס

רבים בשוק ההון חזו כי 2014 תעמוד בסימן סוף הראלי הרב־שנתי באג"ח הממשלתיות. לרגע היה נדמה כי עליית התשואות באג"ח ממשלת ארה"ב עומדת להדביק את האפיק המקומי, אולם במקום שמרווח התשואות בין התמורה על אג"ח ממשלת ישראל לבין התמורה על אג"ח ממשלת ארה"ב יישמר, הוא דווקא הלך והצטמצם. עליות השערים באפיק הממשלתי מתחילת השנה הנוכחית מלמדות כלל חשוב בהשקעה בשוק ההון: אם אפיק מסוים מתומחר גבוה, אין הדבר אומר בהכרח כי הוא לא יכול להיעשות אף יקר יותר, ולכן כל ניסיון לתזמן באופן מדויק את השוק נועד לכישלון.

גיוס ענק בשלושה חודשים

האפיק הממשלתי נהנה בשנים האחרונות מראלי עוצמתי. מדד האג"ח הממשלתי עלה מאז ראשית 2010 ועד סוף פברואר 2014 בכ־26%, והעניק למשקיעים הסולידיים הרבה נחת. ובכל זאת, בזמן האחרון אפשר להבחין בטלטלת מחירים.

קרנות הנאמנות הן אחת הדרכים הנוחות ביותר לחשיפה לשוק האג"ח הממשלתיות. ענף קרנות הנאמנות מציע 51 קרנות בקטגוריית אג"ח מדינה כללי ללא מניות. קרנות אלו משקיעות את רוב נכסיהן באג"ח ממשלתיות, ומיעוט מכספן באג"ח קונצרניות.

הקרנות חולשות על כ־11.8 מיליארד שקל, כשליש מנכסי כל קרנות אג"ח מדינה, כולל אלה המשקיעות גם בשיעור קטן מנכסיהן במניות. הגודל הממוצע של קרן בקטגוריה זו עומד על כ־232 מיליון שקל.

מדובר במגוון רחב מאוד של קרנות נאמנות, הנבדלות ביניהן במח"מ האג"ח שהן מחזיקות ובחלוקת הנכסים בין האפיק הממשלתי הצמוד לאפיק הממשלתי השקלי.

שיעור החשיפה הממוצע בקרנות לאג"ח ממשלתיות ללא מניות עומד על 81%, והיתרה באג"ח קונצרניות.

דמי הניהול הממוצעים בקרנות עומדים על 0.77%, ונעים בין 0.22% דמי ניהול בקרן הזולה ביותר לבין 1.3% דמי ניהול בקרן היקרה ביותר.

נהירת המשקיעים לקרנות אג"ח מדינה ניכרת היטב: בשלושת החודשים הראשונים של השנה גייס האפיק סכום אדיר של כ־2 מיליארד שקל.

תשואה נמוכה בטווח קצר

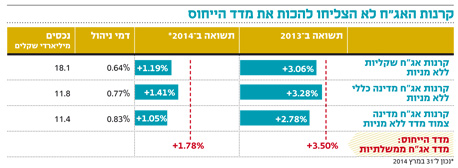

בשנת 2013 הניבו הקרנות תשואה ממוצעת של 3.28%, לעומת 3.5% שהניב מדד האג"ח הממשלתי. הפער לרעת הקרנות נובע בעיקרו מגובה דמי הניהול (תשואת הקרנות היא אחרי דמי ניהול), שכן בנטרולם הניבו הקרנות 4.05% ועקפו את מדד האג"ח הממשלתי בעזרת הרכיב הקונצרני, שעשה תשואה עודפת על פני הרכיב הממשלתי.

לעומת זאת, שנת 2014 נפתחה בפער משמעותי יותר בין הקרנות לבין המדד. הקרנות הניבו במהלך שלושת החודשים הראשונים של השנה תשואה חיובית של 1.41%, מול תשואה של 1.78% שהניב המדד.

חלק מהפער נובע מדמי הניהול, וחלקו נובע, ככל הנראה, מבחירת מנהלי הקרנות להשקיע באג"ח ממשלתיות במח"מ קצר יותר מזה של מדד האג"ח הממשלתי הכללי, העומד על כ־4.8 שנים. המח"מ הקצר יותר הביא לכך שהקרנות נהנו פחות מהעליות באפיק הממשלתי בחודשים האחרונים.

כך למשל, קרנות אג"ח מדינה המתמחות בצמודי מדד לטווח קצר השיגו מתחילת השנה ועד לסוף מרץ תשואה של 0.04%, בעוד אלה המתמחות בצמודי מדד לטווח ארוך השיגו 2.58%.

למשקיע העצמאי

משקיעים המעוניינים להחליט באופן עצמאי כיצד להקצות את כספם בין האפיק הממשלתי הצמוד לבין זה השקלי, יכולים לעשות זאת על ידי שימוש בקרנות אג"ח מדינה צמוד מדד ובקרנות אג"ח מדינה שקליות. לרשות המשקיעים קיימות 47 קרנות אג"ח מדינה צמוד מדד ו־127 קרנות אג"ח שקליות, בחלקן יש גם שיעור מסוים של מניות. קרנות אלו נבדלות ביניהן גם במח"מ האג"ח שהן מחזיקות, ומשקיעים יכולים לבחור אם להיחשף לקרנות שקליות לטווח קצר או לקרנות שקליות לטווח הארוך.

הקרנות צמודות המדד גובות דמי ניהול ממוצעים של 0.83%, בעוד שהקרנות השקליות גובות דמי ניהול ממוצעים של 0.64%.

במצב הנוכחי במשק הישראלי, שבו ריבית בנק ישראל עומדת על 0.75%, המשך מהלך העליות באפיק הממשלתי הנו מוגבל מאוד. מנהלי הקרנות יידרשו ליצירתיות רבה ולביצוע מהלכים מהירים על פני העקום הממשלתי כדי להניב תשואה עודפת על מדד האג"ח הממשלתי הכללי.

כיום, מנהלי הקרנות חוששים מעליית התשואות לפדיון באפיק הממשלתי בעקבות ירידות אפשריות באג"ח ממשלת ארה"ב. ירידה באג"ח ממשלת ארה"ב תתבטא בירידה במחירי אג"ח של ממשלת ישראל. כדי לצמצם את הפגיעה העתידית האפשרית במשקיעים בתרחיש זה, מנהלי הקרנות כאמור בוחרים במח"מ קצר יותר ממח"מ המדד הממשלתי.

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הואמנהל השקעות במיטב דש

השורה התחתונה

המשך העליות באפיק הממשלתי מוגבל בהיקפו ולמרות הדימוי שלו כאפיק סולידי, העליות בשנים האחרונות הפכו אותו ליקר ולמסוכן. מנהלי הקרנות יידרשו לבצע מהלכים מהירים כדי להניב תשואה עודפת על מדד האג"ח הממשלתי הכללי

2 תגובות לכתיבת תגובה