צילום: שאטרסטוק

צילום: שאטרסטוק

בדיקת כלכליסט

תיק החיסכון של הפנסיונרים: כל קרן כראות עיניה

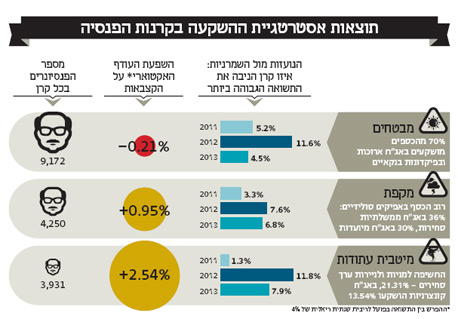

אסטרטגיית ההשקעה של קרנות הפנסיה משפיעה על גובה הקצבה שמקבלים הפנסיונרים. חשיפת התיק למניות פגעה במקבלי הקצבאות של מקפת ומיטבית עתודות ב־2011. ב־2013 היא דווקא עבדה לטובתם

כספי החוסכים בקרנות הפנסיה מושקעים בשוק ההון. ההנחה הרווחת היא שרק אם החסכונות יצברו תשואה מספקת באמצעות נכסי סיכון כמו מניות ואג"ח, הם יספיקו לשרת את החוסכים בהגיעם לגיל פרישה. אבל האם יש אפיק שימקסם את הנתח שמקבל כל פנסיונר?

את כספי החיסכון בקרנות הפנסיה אי אפשר למשוך בבת אחת. החוסך משאיר את הכספים בקרן הפנסיה בתמורה לתשלום דמי ניהול, ואילו הקרן משלמת לו קצבה חודשית עד יום מותו. הקצבה מחושבת על בסיס שלושה רכיבים: הסכום שנצבר בפועל, הנחות לגבי תוחלת החיים הצפויה של החוסך והתשואה שיצברו הכספים שייוותרו אצל קרן הפנסיה. ההנחה כיום היא שגם לאחר הפרישה, החיסכון שממנו תשולם הקצבה יישא ריבית שנתית ריאלית של 4%. נוכח סביבת הריבית, שבשנים האחרונות נושקת לאפס, קשה מאוד לייצר תשואה גבוהה שכזו. המפקח על הביטוח הקודם, עודד שריג, מצא כי ישנו עיוות באופן חישוב הקצבאות, שמביא לכך שהחוסכים הפעילים מממנים את הקצבאות של אלה שכבר פרשו. זאת משום שקרן הפנסיה מושתתת על סבסוד הדדי, ואם הכספים שנצברו לא יספיקו כדי לשרת את הפנסיונרים - גובה הקצבה של כל החוסכים יתכווץ בהתאם. במשרד האוצר בוחנים אפשרות לשנות את הריבית התחשיבית כדי להימנע מהעיוות. עד שיגיעו שם להחלטה, "כלכליסט" בדק וגילה כי לא כל קרנות הפנסיה משקיעות את כספי הפורשים באותו אופן. כל קרן מנהלת את השקעות הפנסיונרים כראות עיניה, בלי קו מנחה ובהינתן שיקול דעת רחב. עם זאת, ישנו בסיס משותף: 30% מכספי הפנסיונרים מושקעים באג"ח מיועדות שמנפיקה המדינה עם תשואה שנתית מובטחת של 4.86%. היתרה מושקעת בהשקעות חופשיות בשוק ההון.השקעת כספי הפנסיונרים כדי שיצברו תשואה היא מהותית, כיוון שבלעדיה הסכומים יישחקו וקרנות הפנסיה יתקשו לעמוד בתשלום הקצבאות לפנסיונרים. התארכות תוחלת החיים מעניקה משנה תוקף לכך שעל כספי הפנסיונרים להמשיך ולצבור תשואות.

עבור הפנסיונרים, האופן שבו מושקעים כספיהם משפיע על גובה הקצבה החודשית שלהם. מדי שנה קרן הפנסיה נדרשת לבצע איזון אקטוארי ולבדוק אם הכספים בקופת הפנסיונרים הניבו תשואה של 4%, בהתאם לתחזית שעל בסיסה הוגדר גובה הקצבה שלהם כשפרשו. אם התשואה בפועל היתה נמוכה יותר, גובה קצבת הפנסיונרים לשנה הבאה יעודכן כלפי מטה. אם התשואה גבוהה יותר - תגדל הקצבה בהתאם. עד 2008 כספי הפורשים הושקעו בדיוק כמו כספי החוסכים הפעילים, ללא כל התייחסות לגילם. כספים של חוסכים בני 30, שהתנודתיות בתיק לא בראש מעייניהם, הושקעו בדיוק באותה צורה כמו כספים של פנסיונרים. החל מ־2008 נדרשו קרנות הפנסיה לייצר מסלולים ייעודיים להשקעת כספי הפנסיונרים עם מדיניות השקעות מותאמת. במקביל שקדו באוצר על יישום מודל צ'יליאני, שיביא להורדת הסיכון בתיק החוסכים עד למינימום עבור פנסיונרים, אך יישום המודל תקוע בינתיים.מבטחים: הולכת על בטוח עם אג"ח ממשלתיות

קרן הפנסיה מבטחים בחרה בפתרון "הבטוח": 70% מהכספים הנותרים מושקעים בהשקעות צמודות מדד ברמת סיכון נמוכה - אג"ח ממשלתיות ארוכות ופיקדונות בנקאיים. מצד אחד, מדובר בהחלטה אסטרטגית נבונה, שמונעת תנודתיות בתיק הפנסיונרים במצבי קיצון כמו המשבר שהתרחש בשנת 2008. מצד שני, כאשר הנחת התשואה שעל בסיסה מחושבת הקצבה היא יומרנית - 4% בשנה, קשה מאוד להשיג אותה בסביבת ריבית אפסית. יתרה מכך, בתיק סולידי, כמו זה שמנהלת מבטחים, הפנסיונרים נהנים פחות מהגאות שנרשמה בשוקי ההון בחמש השנים האחרונות, בעיקר בשוקי המניות. כך, למשל, בשנת 2013 עשה תיק החיסכון של החוסכים הפעילים 10.68% (70% מהכספים שהופנו להשקעות חופשיות הניבו תשואה של 13.5%). זאת לעומת תשואה של 4.49% שרשמו הפנסיונרים. ב־2012 רשם תיק הפנסיונרים תשואה נאה ביחס לרמת הסיכון, של 11.64%. זאת לעומת 11.33% שעשה תיק החוסכים הפעילים, ככל הנראה על רקע הזינוק בתשואות האג"ח הממשלתיות הארוכות בשל סביבת הריבית הנמוכה. ב־2013 האפיק הממשלתי החל למצות את עצמו והתשואה השנתית ירדה. ב־2011, שנה חלשה בשוקי ההון, רשם תיק הפנסיונרים הסולידי של מבטחים תשואה של 5.23%, בעוד החוסכים הפעילים ספגו תשואה שלילית של 1.38%.מבטחים הסולידית נאלצה לבצע עדכון שלילי לגובה הקצבה, אם כי בהיקף זניח של 0.21%. זאת בעיקר על רקע התשואות הנמוכות שהושגו ב־2013.

מקפת: רוב הכסף מופנה לאפיקים סולידיים

בקרן מקפת של מגדל, השנייה בגודלה אחרי מבטחים, ההשקעות של כספי הפנסיונרים מנוהלות באופן אחר. רוב הכסף מושקע באפיקים סולידיים - 36% באג"ח ממשלתיות סחירות בנוסף ל־30% אג"ח מיועדות. עם זאת, התיק מתובל בחשיפה מעט מסוכנת יותר כמו 5.86% חשיפה למניות בישראל וחשיפה נוספת של 0.43% למניות בחו"ל, כמו גם חשיפה של 10.58% לאג"ח קונצרניות סחירות בישראל. בנוסף יש חשיפה קטנה של 0.57% לנכסים לא סחירים, בהם נדל"ן. החשיפה המנייתית עלתה לעומת 2012, אז עמדה על 3.29%. בנוסף הוגדלה החשיפה לאשראי בחו"ל, וקטנה החשיפה לאג"ח קונצרניות מקומיות (ב־2012 היתה החשיפה 13.24%). לבסוף הוקטנה החשיפה למזומן ולאג"ח ממשלתיות. ב־2013 התשואה לפנסיונרים של מקפת היתה גבוהה מזו של מבטחים, ועמדה על 6.85%. ב־2012 היא היתה נמוכה יותר - 7.59% לעומת 11.64% במבטחים. גם ב־2011 תשואת הפנסיונרים בשוק המניות היתה נמוכה יותר במקפת - 3.27% לעומת 5.23% במבטחים. הקצבה של הפנסיונרים במקפת עלתה החל מ־2014 ב־0.95% על רקע העודף האקטוארי שנוצר למול התחזיות.מיטבית עתודות: החשיפה המנייתית מתמקדת בנדל"ן

גם בקרן הפנסיה השלישית בגודלה, מיטבית עתודות של כלל ביטוח, תיק הפנסיונרים כולל חשיפה מנייתית. החשיפה למניות ולניירות ערך סחירים אחרים (בעיקר תעודות סל) עמדה ב־2013 על 21.31%, ו־13.54% נוספים הושקעו באג"ח קונצרניות. דו"חות מיטבית עתודות אף מפרטים את פילוח החשיפה המנייתית של תיק הפנסיונרים: עיקר הכסף (20.15%) מהחשיפה המנייתית הופנה למניות בתחום הנדל"ן והבינוי, אחריו מגיע מגזר הבנקים (16.51%) ולבסוף תחום השקעות ואחזקות (11.95%). 9.78% מהחשיפה המנייתית הופנו לנפט וגז.

מיטבית עתודות הוסיפה לקצבה של עמיתיה 2.54%, לאחר שהשיגה להם את התשואה הגבוהה ביותר מבין שלוש הקרנות ב־2013 - 7.89%. בשורה התחתונה יש חשיבות לניהול תיק החיסכון של הפנסיונרים. לאלה מהם שמעדיפים לצמצם את התנודתיות בקצבה עדיף להיצמד לניהול סולידי. אלה שזו אינה ההכנסה היחידה שלהם, והמוכנים להסתכן בחשיפה לביצועי השוק, יפנו למסלול קצת יותר מסוכן.

2 תגובות לכתיבת תגובה