צילום: בועז אופנהיים

צילום: בועז אופנהיים

בזק נאחזת בתקשורת הקווית בציפורניים

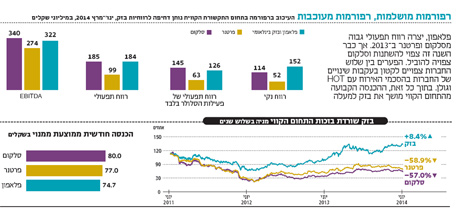

בשלוש השנים האחרונות איבדו חברות הסלולר פרטנר וסלקום מעל למחצית מערכן. בזק, שמחזיקה בחברת פלאפון, דווקא עלתה ב־8% לשיא היסטורי הודות לתחום הקווי שממשיך להיות משאבת כסף ולהזרים לחברה 2 מיליארד שקל בשנה. אך ימי הזוהר של בזק בתחום קצרים, ולא משנה כמה תתעכב - רפורמה בתחום מתקרבת ומטילה צל של אי־ודאות על הרווחיות

בעוד מניות סלקום ופרטנר איבדו 55% מערכן מאז שיאי המחירים של המניות בשלהי 2010, מניית בזק עלתה ב־9% יחסית לערכה ב־2010, והיא נסחרת כעת סביב מחירי השיא של המניה. לקריסות במניות סלקום ופרטנר יש חלק ניכר ביציאה להסדרי החוב של החברות אי.די.בי אחזקות, סאני וסקיילקס. ההבדל בין החברות הוא הרפורמות בתחום התקשורת. בעוד הרפורמה בתחום הסלולרי שהושלמה הובילה להגברת התחרות בין החברות ולירידה חדה במחיר שמשלם הצרכן, הרפורמה בתחום התקשורת הקווית מתעכבת ומשאירה רווחיות חריגה לתחום בבזק.

קראו עוד בכלכליסט

בשנה החולפת הרווח התפעולי הכולל של שלוש חברות הסלולר הוותיקות (פלאפון, פרטנר וסלקום) הסתכם בקרוב ל־1.9 מיליארד שקל (לעומת 5.18 מיליארד שקל ב־2010), והיה נמוך מהרווח התפעולי של התחום הקווי של בזק שהיה קרוב ל-2 מיליארד שקל (לעומת 2.04 מיליארד שקל ב־2010). תחום התקשורת הקווית של בזק מציג שיעור רווח תפעולי חריג של 45%.

שיעור רווחיות זה גבוה בהרבה משיעור הרווח התפעולי של סלקום ופרטנר ערב הרפורמה (ב־2010) שעמד על קרוב ל־30%. ההכנסה הממוצעת של בזק - 64 שקל לקו טלפון ו־82 שקל לחיבור לאינטרנט (נכון לרבעון הראשון של השנה) - גבוהה בהרבה מהעלות לספק שירותים אלו. בנוסף, הציפייה ליישום רפורמת השוק הסיטונאי מנעה בפועל השקעה של פרטנר וסלקום בתחום הקווי שלהן, והעצימה את הדואופול של בזק ו־HOT בתחומים אלו. בשנת 2014 התחום הקווי צפוי להמשיך להיות מכונת ייצור המזומנים העיקרית.

השלמת מכירת חברת האינטרנט יד2 תוביל להכנסה חד־פעמית של 805 מיליון שקל לבזק ברבעון השני, ולרווח לפני מס של 560 מיליון שקל. מנגד, באותו רבעון בזק תרשום הפרשה לפרישת עובדים בהיקף של 116.5 מיליון שקל. שילוב שני גורמים חד־פעמיים אלו צפוי לתרום לרווח הנקי של בזק השנה 330 מיליון שקל. בזק חוזה שהרווח הנקי השנה יעמוד על 2 מיליארד שקל. כלומר, התחזית לרווח ללא גורמים חד־פעמיים היא ל־1.67 מיליארד שקל. תחזית זו נמוכה ב־100 מיליון שקל מהרווח הנקי ב־2013. בנוסף, הרווח הנקי של בזק ברבעון הראשון (457 מיליון שקל) גבוה מהרווח הממוצע שהחברה חוזה לשלושת הרבעונים הבאים, בנטרול גורמים חד־פעמיים, שעומד על 405 מיליון שקל ברבעון. לכן, בזק חוזה המשך שנה חלש מהותית מהשנה שעברה.

הפעילות של בזק מתחלקת לארבעה תחומים עיקריים - תקשורת פנים ארצית נייחת (בזק קווי), פלאפון, בזק בינלאומי וחברת די.בי.אס (yes) בה מחזיקה בזק ב־50% ממניותיה.

1. התחום הקווי: עתיד לא צפוי

עיקר הכנסות התחום הקווי של בזק נובע מטלפון קווי, תשתית חיבור לאינטרנט ותמסורת ותקשורת נתונים. תחום הטלפון הקווי דועך בהדרגה, אך הוא עדיין ייצר הכנסות של 417 מיליון שקל ברבעון הראשון של השנה. תחום תשתית החיבור לאינטרנט צומח, והוא ייצר הכנסות של 332 מיליון שקל ברבעון הראשון. גם ההכנסות מתחום תמסורת ותקשורת נתונים מהותיות, והן הגיעו ל־207 מיליון שקל ברבעון זה.

ועדת חייק שבחנה את תחום התקשורת הקווית, קבעה שבזק, ובהמשך גם HOT, ייאלצו להחכיר את תשתיות הטלפוניה הקווית והחיבור לאינטרנט למתחרות שיגבירו את התחרות בתחום זה (יצירת שוק סיטונאי לתקשורת הקווית). כבר במאי 2012 אימץ שר התקשורת הקודם משה כחלון את עיקרי מסקנות הוועדה, אך רק בינואר השנה התקבלה החלטה במשרד התקשורת לגבי היקף השירותים ומחיר השירותים שיוצעו על ידי בזק בשוק הסיטונאי. בזק מערערת על המלצות אלו.

יישום רפורמת השוק הסיטונאי ישאיר לבזק רווח יציב מהחכרת קטעי הרשת למתחרות, אך מנגד הוא צפוי להוריד מהותית את המחיר שבזק תוכל לגבות מהלקוחות. סלקום ופרטנר צפויות להיות הרוכשות העיקריות של התשתית, אז הן יוכלו למכור סל מוצרי תקשורת המשלב טלפון קווי וסלולרי, תשתית אינטרנט וקישוריות לאינטרנט, ולגרום לירידה חדה במחיר התשתית לאינטרנט והטלפון הקווי. ערב יישום הרפורמה קשה לחזות את היקף הפגיעה הצפוי ברווחיות של התחום הקווי של בזק כתוצאה מרפורמה זו.

סיכון מהותי נוסף לתחום הקווי הוא פרויקט הסיבים של IBC המורכב משיתוף פעולה בין ויה אירופה (60%) ולחברת החשמל (40%). IBC קיבלה באוגוסט 2013 רישיון לספק שירותי תשתית תקשורת על בסיס התשתית של חברת החשמל. IBC תחויב בפריסה אוניברסלית של התשתית (בדומה לבזק ו־HOT), אך יינתנו לה 20 שנה כדי להגיע לכך. בכך לחברה זו יתרון על פני בזק, כיוון שבשנים הראשונות היא תוכל לספק תשתית רק ללקוחות בריכוזי אוכלוסייה. בניגוד לשוק הסיטונאי, שמשאיר הכנסה גדולה לבזק מהתשתית המוחכרת, התחרות העתידית עם IBC עלולה להקטין את כמות הלקוחות המחוברים לתשתית של בזק.

שני גורמים חד־פעמיים משפיעים מהותית על הרווחיות של התחום הקווי של בזק. מצד אחד, נוצר רווח ממכירת נדל"ן ונחושת. מצד שני, יש הכרה בהוצאות לפרישת עובדים. בכל אחת משלוש השנים האחרונות הכירה בזק ברווח תפעולי ממימוש נדל"ן של 119–125 מיליון שקל. הרווח התפעולי ממכירת נחושת נע בין 40 ל־79 מיליון שקל. מנגד, בשנה החולפת הכירה בזק בעלויות פרישת עובדים של 90 מיליון שקל. בשנה זו גם פלאפון הפרישה 61 מיליון שקל עבור הסכם קיבוצי עם ועד העובדים החדש. ב־2013 סך ההשפעות החד־פעמיות היה חיובי, אך עמד על רווח תפעולי לא מהותי של 15 מיליון שקל. ברבעון הראשון של 2014 הרווח התפעולי העודף ממכירת נדל"ן ונחושת פחות הוצאות פרישה מוקדמת היה 11 מיליון שקל.

בזק מעריכה שמימוש נדל"ן בשנים הקרובות יוביל לרווח מצטבר של מאות מיליוני שקלים, אך לא מספקת הערכה מדויקת לרווח עתידי זה. בבעלות בזק מגרשים בשטח כולל של כמיליון מ"ר שעליהם 230 אלף מ"ר שטח בנוי. הקרקע והמבנים של בזק רשומים במאזני החברה בשווי של 472 מיליון שקל. עלות הרכישה שלהם וההשקעה בפיתוחם היתה 1.594 מיליארד שקל (ההפרש נובע מהפחת שנצבר). סביר שערך הנכסים קרוב יותר לערך שבו נרכשו מאשר לערכם במאזן, ובזק צפויה להמשיך ולהציג רווחיות ממכירת נכסים. משקיעים בבזק צריכים לקזז את הרווחים הנובעים ממימוש הנדל"ן מרווחי החברה, אך מנגד הם צריכים להביא בחשבון את הנכס הסמוי המהותי הנובע מההפרש בין הערך הכלכלי של הנדל"ן ובין ערכו במאזני החברה.

תחום התקשורת הקווי עדיין מייצר רווח תפעולי בקצב של 2 מיליארד שקל בשנה. הקושי בתמחור מניית בזק נובע מהקושי לתמחר את תחום הפעילות הזה לאור השינויים המהותיים הצפויים בתחום. סביר שהתחום הקווי לא יצליח לשמר את שיעור הרווחיות התפעולית הגבוה שלו לאור היישום הצפוי של רפורמת השוק הסיטונאי ותחרות עתידית אפשרית עם מיזם הסיבים של IBC. לכן בתמחור מניית בזק נלך בכיוון ההפוך – ננסה לתמחר את שווי תחומי הפעילות האחרים של בזק, ובאמצעות ערך השוק הנוכחי של המניה (פלוס עודף ההתחייבויות הפיננסיות) נבחן כיצד השוק מתמחר את הפעילות הקווית של החברה.

2. פלאפון: הכנסות קבועות יורדות

הרווח העתידי של שלוש החברות הסלולריות הוותיקות צפוי להיות מושפע מההסכמים ביניהן ובין HOT וגולן טלקום. פלאפון בבעיה בתחום שיתוף הרשתות, משום שההסכם בינה ובין סלקום וגולן לא אושר. כתוצאה מכך יתקיימו שיתופי רשתות מלאים רק בין פרטנר ו־HOT ובין סלקום וגולן – דבר שיביא לפלאפון עלויות רשת (הקמה ותפעול שוטף) גבוהות מהותית משל מתחרותיה. גורם זה צפוי להקשות על היכולת של החברה להציע מחיר אטרקטיבי בעתיד הרחוק ועל הכנסות החברה מאירוח רשתות אחרות בעתיד הקרוב. פלאפון תצטרך לשמר מבנה הוצאות רזה מזה של שתי המתחרות הוותיקות כדי לשמור על מעמדה התחרותי.

הרווח התפעולי של פלאפון ב־2013, בנטרול הוצאה חד־פעמית, היה 669 מיליון שקל. רווח זה גבוה מהרווח המקביל של תחום הסלולר של סלקום (553 מיליון שקל) וגבוה מהותית מזה של פרטנר (234 מיליון שקל). כמות המנויים של פלאפון (2.63 מיליון) נמוכה מזו של פרטנר (2.94 מיליון) וסלקום (3.05 מיליון).

הרווח התפעולי הגבוה של החברה נבע בעיקר מהכנסות מאירוח הרשת של HOT ומאירוח הרשת הווירטואלית של רמי לוי, הכנסות שהסתכמו ב־271 מיליון שקל. משום שההוצאות מול הכנסות אלו נמוכות, התרומה שלהן לרווח התפעולי של פלאפון מהותית ביותר. בדצמבר 2013 שונה ההסכם בין פלאפון ל־HOT, כך ש־HOT תהיה זכאית להיקף שירותים מסוים, לא תתחייב לבלעדיות, ותשלם תשלום חודשי קבוע תמורת השירות. התשלום יהיה נמוך מזה ששולם ב־2013, אך לא נמוך מהותית. כתוצאה מכך במהלך השנה הנוכחית צפויה פלאפון לקבל הכנסה קבועה מ־HOT בכל רבעון, אך הכנסה זו צפויה להיפסק עם סיום השנה, אז HOT תקבל את השירותים באופן מלא מפרטנר. HOT דיווחה בדו"ח השנתי של 2013 על הפחתה חשבונאית של 186 מיליון שקל עבור שינוי ההסכם עם פלאפון. סביר שסכום זה דומה בהיקפו לתשלום שתשלם HOT לפלאפון במהלך השנה.

פלאפון לא מדווחת מה היו ההכנסות שלה מאירוח רשתות ברבעון הראשון של 2014, אך סביר שהן היו נמוכות מההכנסה הממוצעת מתחום זה ברבעוני 2013. המפעיל הווירטואלי אלון, שלו הסכם אירוח אצל הרשת של פרטנר, חתם בדצמבר 2013 על הסכם מקביל עם פלאפון, אך הכנסה זו עבור פלאפון לא צפויה להיות מהותית. וכך פלאפון צפויה להמשיך ולקבל השנה הכנסות אירוח מהותיות ויציבות, שיהיו נמוכות מאלו שקיבלה אשתקד. החל מהרבעון הראשון של 2015 הכנסות האירוח של פלאפון צפויות לקרוס באופן חד, כשהחברה תקבל הכנסות רק משני מפעילים וירטואליים (רמי לוי ואלון). כבר ברבעון הראשון של השנה הרווח התפעולי של פלאפון (126 מיליון שקל) היה נמוך משל פעילות הסלולר של סלקום (145 מיליון שקל), אך גבוה מהפעילות המקבילה של פרטנר (63 מיליון שקל).

על פי הדיווח של סלקום, ההכנסות שלה מאירוח הרשת של גולן טלקום צפויות להישאר יציבות גם לאחר תחילת יישום ההסכם לשיתוף רשתות בין החברות, אך הכנסות אלו צפויות לרדת עם המעבר הצפוי לרשתות דור רביעי. סלקום מדווחת שההכנסה בשנה החולפת משירותי אירוח רשתות ומשירותי נדידה היתה 194 מיליון שקל. לכן סביר שההכנסות מגולן עמדו על 130–150 מיליון שקל בשנה. בנוסף לסלקום הכנסות לא מהותיות מאירוח המפעיל הוירטואלי הום סלולר, החברה היחידה שצפויה להרוויח גם בטווח הקצר משינוי ההסכמים בין חברות הסלולר היא פרטנר שתזכה מ־2015 מהכנסה מהותית מאירוח הרשת של HOT.

אלא שהכנסה זו תהיה נמוכה מזו שרשמה פלאפון מ־HOT, כיוון שבמערך הכוחות שנוצר בין החברות, שבו שלוש חברות ותיקות מחזרות אחר הסכם עם שתי חברות חדשות, כוח המיקוח של HOT גבר מהותית. לכן ב־2015 הפערים ברווחים התפעוליים בין שלוש החברות צפויים להצטמצם מהותית, וסביר שסלקום תחזור למעמד ההובלה בתחום הרווח התפעולי, ופלאפון ופרטנר ימצאו אחריה, אך בפער שאינו מהותי. היתרון של פלאפון על פני פרטנר וסלקום מתבטא בכך שלחברה כמעט ואין חוב. לפרטנר יתרון על פני סלקום בכך שעודף ההתחייבויות הפיננסיות שלה (2.85 מיליארד שקל) נמוך מזה של סלקום (3.6 מיליארד שקל). פער זה מפצה על הפער בביצועים של שתי החברות, ולכן התמחור הנוכחי של סלקום ופרטנר, לפי ערכי שוק דומים אחת לשנייה, סביר.

3. בזק בינלאומי: יתרון תחרותי

הפעילות של פרטנר וסלקום כוללת גם את התחום הקווי של שתיהן, ואת תחום הקישוריות לאינטרנט והשיחות הבינלאומיות. הפעילות המקבילה של בזק נמצאת אצל בזק בינלאומי. בתחום זה לבזק יתרון מהותי על פני שתי המתחרות. בזק בינלאומי יצרה רווח תפעולי של 227 מיליון שקל בשנה הקודמת, הגבוה מרווח תפעולי של 175 מיליון שקל של המתחרות בתחום פעילות זה.

72% מההכנסות של בזק בינלאומי מגיעות מקישוריות אינטרנט ושירותי תקשורת לעסקים ו־28% מגיעות מתחום הטלפוניה הבינלאומית. ב־2013 נעצרה מגמת ההאטה בתחום השיחות הבינלאומיות. בתחום ההכנסות מהאינטרנט מציגה החברה המשך מגמת גידול עקבי, כשהפרסום שלה מתבסס על כבל תת־ימי הנמצא בבעלות החברה, ומקנה לה יתרון בתעבורת הרשת לחו"ל. אך העלייה בהכנסות מלווה בעלייה מקבילה בהוצאות ששומרת על רמת רווחיות יציבה. לבזק בינלאומי נתח שוק של 40% בתחום הקישוריות לאינטרנט ו־21% בתחום השיחות הבינלאומיות. הציפייה לירידת מחירים ולהעמקת התחרות בעקבות השקת HOTnet לא התממשה בשלב זה.

אנחנו נתמחר את פלאפון ובזק בינלאומי כיחידה אחת באמצעות השוואה לסלקום ולפרטנר. הראינו שלמרות הרווח התפעולי הגבוה יותר ב־2013 צריך לתמחר את הפעילות הסלולרית של פלאפון לפי שווי נמוך מזה של סלקום. מנגד, לבזק בינלאומי יתרון מול התחום המקביל בסלקום. לכן נתמחר את פלאפון ובזק בינלאומי לפי ערך השוק של סלקום פלוס עודף ההתחייבויות הפיננסיות שלה, פלוס פרמיה של 5% הנובעת מהיתרון של בזק בינלאומי.

4. yes: תועלת מאיחוד עם בזק

חברת הכבלים די.בי.אס (או yes) שמתחרה בעיקר ב־HOT בתחום ערוצי הטלוויזיה למנויים, רשמה בשנה החולפת רווח תפעולי של 268 מיליון שקל. השיפור ברווח התפעולי בשנה החולפת נבע מהפסקת תשלום תמלוגים למדינה (בהיקף של 17 מיליון שקל בשנה) ומירידה בעלות מקטעי החלל. סלקום הודיעה על כוונה להיכנס לתחום הטלוויזיה על גבי האינטרנט, תחום שצפוי להוות תחרות עתידית.

החל מחודש פברואר השנה מחויבת די.בי.אס להציע מסלולים עם חבילות יסוד במחיר מפוקח. החברה מציעה שלושה מסלולים כאלו, אך היא נמנעת מלפרסם אותם. מעבר של מנויים קיימים למסלולים המצומצמים, עלול לפגוע בהכנסות החברה. לדי.בי.אס חיסרון מובנה בתחרות עם HOT, משום שהכבלים של HOT מאפשרים תקשורת דו־כיוונית מול תקשורת חד־כיוונית של הלוויין (מהלוויין לצופה). בנוסף, יש עלות גבוהה לרכישת מקטעי החלל לצורך השידורים. עלות מקטעי החלל בשנה החולפת היתה 78 מיליון שקל, והעלות הצפויה השנה היא 82 מיליון שקל.

די.בי.אס רושמת הוצאות מימון גבוהות שמרביתן נובעות מהלוואות בעלי השליטה. לכן בזק רושמת, מצד אחד, הפסד הנובע מההפסד הנקי של די.בי.אס, אך מצד שני היא רושמת הכנסות מימון עבור הלוואות אלו. כך שבשורה התחתונה התרומה של די.בי.אס לבזק חיובית. בזק בוחנת רכישת יתרת האחזקה בדי.בי.אס מבעל השליטה של בזק. לעסקה זו יכולה להיות השפעה מיידית חיובית משום שכעת יש לחברה הוצאות מימון (לצדדים שלישיים) גבוהות הנובעות מריבית אפקטיבית גבוהה של 7% צמוד מדד לאג"ח בהיקף 1.68 מיליארד שקל. מיזוג די.בי.אס לתוך בזק יוכל להקטין את הוצאות המימון של החברה כיוון שהוא יאפשר לחברה לגלגל חוב בריבית נמוכה יותר.

בנוסף, לדי.בי.אס הפסדים צבורים לצורכי מס של 5.3 מיליארד שקל שכעת אין להם ערך. מיזוג החברה לתוך בזק יהפוך את הלוואות הבעלים (3.6 מיליארד שקל) להון ויקטין מהותית את ההפסדים הצבורים. לאחר מכן הפעילות של די.בי.אס צפויה ליצור רווח נקי חיובי (לא יהיו הוצאות מימון לבעלי השליטה), וליתרת ההפסדים הצבורים שתישאר ייווצר ערך חיובי. אנחנו רושמים את הערך של של בזק בדי.בי.אס לפי הערך המאזני של חלק זה -979 מיליון שקל.

5. ערך השוק: מה שווי הפעילות הקווית?

כעת יש לנו הערכה לכל הפעילויות המהותיות של בזק. אל עודף ההתחייבויות של החברה בתום הרבעון הראשון הוספנו את הדיבידנד ששולם לאחר מועד הדו"ח, והפחתנו את התמורה שהתקבלה ממכירת יד2. סכום כל הנכסים צריך להיות שווה לערך השוק של בזק. ומכאן אנחנו מחלצים את הערך שהשוק מקנה לפעילות הקווית של בזק. הערך המתקבל (לפני מחירי המניות ב־23.6) הוא 15.43 מיליארד שקל. תחום זה מייצר רווח תפעולי שנתי של 2 מיליארד שקל, ואם היה צפוי שימשיך בקצב זה, התמחור היה סביר ביותר ואף זול.

הכותב הוא כלכלן בחברת הייטק

השורה התחתונה:

הצפי הוא שהרגולציה תחתוך בעתיד הלא רחוק את הרווחיות של תחום התקשורת, ומנגד תחסוך לבזק עליות על ידי ביטול חובת ההפרדה המבנית. עוצמת הפגיעה הצפויה מול החיסכון שייווצר יקבעו את הכיוון של מניית בזק בשנים הבאות.

3 תגובות לכתיבת תגובה