צילום: אבשלום ששוני

צילום: אבשלום ששוני

ירושלים ברוקראז': הבנקים המועדפים להשקעה - הבינלאומי ומזרחי

"הבנקים נסחרים ברמת מכפילי רווח נורמלית, אך רמת הסיכון שלהם נמוכה מבעבר; מנגד, לאומי טרם הוכיח בתוצאות את יכולתו להתייעל"

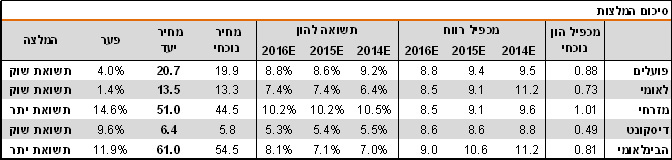

הבנקים המועדפים להשקעה הם הבנק הבינלאומי ובנק מזרחי, כך עולה מסקירת סקטור הבנקאות שפרסם היום (ג') מאיר סלייטר, מנהל המחקר בירושלים ברוקראז'. למרות הלחץ המסחרי, סלייטר קובע מחירי יעד עם פרמיה של 14% למזרחי ושל 12% לבינלאומי.

קראו עוד בכלכליסט

הבנקים מתנהלים היום בסביבה מאתגרת מאוד, כאשר מצד ההכנסות ישנו לחץ הולך וגובר בשל סביבת הריבית הנמוכה שמכווצת את הכנסות הריבית ובנוסף הרגולציה האקטיבית יוצרת משקולת על ההכנסות מעמלות. מנגד, מסביר סלייטר, בצד ההוצאות ישנו הרצון להתייעל, אך כרגע ללא הצלחה ממשית משמעותית.

למרות זאת, מצב תיק האשראי של הבנקים הוא טוב מאוד, עובדה אשר מוצאת את ביטויה בהפסדי אשראי נמוכים מבחינה היסטורית. הפסדי האשראי הנמוכים מחפים על החולשה ברמת ההכנסות ומאפשרים לבנקים להמשיך ולהציג רווחיות דומה לזו שנרשמה בעבר.

הסיכונים המרכזיים בסקטור

סלייטר מפרט את הסיכונים המרכזיים למערכת הבנקאית, בראשם האטה כלכלית, התגברות הרגולציה האקטיבית – בצורה כזו שתגדיל את רמת התחרות, כזו שתיצור לחץ נוסף על ההכנסות או דרישות הוניות נוספות, והמשך סביבת ריבית נמוכה לאורך זמן, כאשר עליית ריבית, אשר תחזיר את הכנסות הריבית לרמתן הנורמלית, עלולה להיות כרוכה בהפסדי הון בתיק האג"ח בטווח הקצר. סיכונים אלו יוצרים מצב בו הרווחיות הנוכחית של הבנקים עלולה לרדת בטווח הקצר-בינוני.

מנגד, הפוטנציאל לעליות שערים במניות הבנקים נובע בעיקר מהתאמת מכפילים. הבנקים נסחרים ברמת מכפילי רווח הסטורית, של סביב מכפיל רווח 10, אך רמת הסיכון שלהם נמוכה מבעבר, זאת הודות לגידול בהון ולשיפור במצב תיק האשראי. בנוסף, הריבית הנמוכה יוצרת מצב בו אלטרנטיבות ההשקעה, בייחוד הסולידיות שבהן, מעניקות תשואות נמוכות מבעבר.

לכן, מסביר סלייטר "הענקת שווי גבוה יותר לבנקים, על בסיס מכפיל רווח גבוה יותר, היא אפשרות ממשית. עם זאת, התאמת מכפילים זו היא מחסום פסיכולוגי משמעותי אצל המשקיעים, והיא צריכה להביא בחשבון את הסיכונים הקיימים בהשקעה בסקטור, אשר מעבר לסיכוני הפעילות אותם מנינו, כוללים גם את הלחץ המסחרי הקיים במניות כל הבנקים".

"מנקודת מבטנו, פוטנציאל עליות שערים במניות הבנקים הגלום בהתאמת המכפילים, מוגבל בהשוואה לאפשרות התממשות הסיכונים, אחד מהם או יותר. לאור זאת, אנו ממליצים להחזיק את סקטור הבנקים במשקל שוק בלבד, לא יותר מכך" כותב סלייטר.

"מבין מניות הבנקים אנו מעדיפים את הבנקים הבינוניים, בראשם הבנק הבינלאומי. הבנקים הבינוניים מעניקים השקעה בעלת פרופיל סיכון-סיכוי עדיפים. בנוסף לתמחור דומה ליתר הבנקים, הבינלאומי מעניק את ההשקעה הסולידית בסקטור ותשואת דיבידנד נאה. מזרחי, ההמלצה השניה המועדפת עלינו בסקטור, מעניק צמיחה גבוהה ועדיפות ברמת מכפילי הרווח בהשוואה לבנקים הדומים בסיכון" כותב סלייטר.לגבי הבנקים הגדולים מעדיפים בירושלים ברוקראז' את בנק הפועלים, ומדרגים בתחתית הרשימה את בנק לאומי"הבנק טרם הוכיח בתוצאות את יכולתו להתייעל, והפער שלו מרמת הלימות ההון הנדרשת יוצרת מצב בו הוא עלול להיות האחרון להצטרף לחלוקות הדיבידנד".

לא התפרסמו תגובות לכתיבת תגובה