צילום: בלובמרג

צילום: בלובמרג

האנגלים עושים פרסה: יוכלו למשוך פנסיה בבת אחת

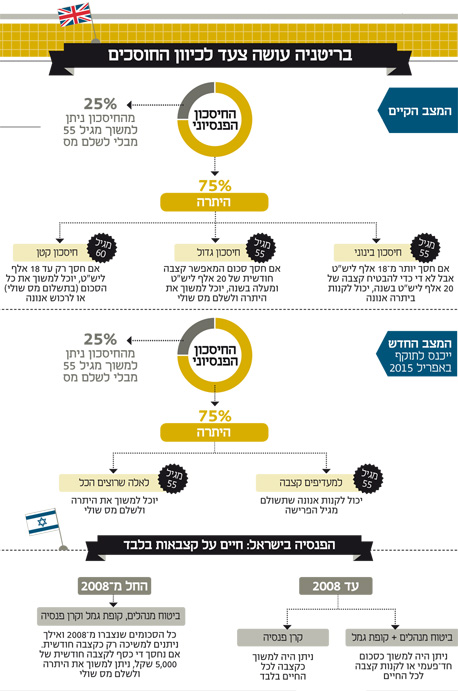

ב־2008 קבעה ממשלת בריטניה כי החוסכים לפנסיה יחויבו למשוך קצבה חודשית, בדומה למצב בישראל. שש שנים לאחר מכן הבריטים הבינו שהם עלו על מוקש — והחליטו כעת לתקן. "חלק מהצרכנים מקבלים תמורה גרועה", אומר שר האוצר ג'ורג' אוסבורן, שמותיר למקבילו הישראלי הרבה חומר למחשבה

"לדעת הממשלה הזו, המדינה לא צריכה לכפות מגבלות על הפרט שקיבל החלטה לא פשוטה לחסוך לעתיד". לא, זה ממש לא ציטוט של שר האוצר הישראלי. הדובר הוא ג'ורג' אוסבורן, שר האוצר הבריטי. במרץ האחרון הוא העביר רפורמה מרחיקת לכת בשוק החיסכון הפנסיוני באנגליה, שתיכנס לתוקף כבר באפריל הבא. הרפורמה המהפכנית מחזירה לחוסך לפנסיה את יכולת השליטה בכספי החיסכון שצבר כבר מגיל 55.

המצב הנוכחי בבריטניה: גמישות אפסית

המהלך הזה מחזיר למעשה את הגלגל לאחור. ב־2008 יצאה הממשלה הבריטית ברפורמה הפוכה, שהחילה לראשונה חובת משיכת קצבת פנסיה חודשית על החוסכים. החוסכים נדרשו להבטיח לעצמם קצבה חודשית של 20 אלף ליש"ט בשנה באמצעות הפקדת חסכונותיהם בחברות ביטוח. אם לאחר קצבה זו נותרו להם כספים בחיסכון, הם היו רשאים למשוך אותם כסכום חד־פעמי. כל משיכה חד־פעמית של הכספים מעבר לסכום העודף המותר היתה לא כדאית נוכח מיסוי גבוה של 55%.

חוסך בן 55 שהבטיח לעצמו קצבה של 20 אלף ליש"ט בשנה יכול כבר למשוך את יתרת הסכום ולשלם רק את גובה המס השולי. חוסכים מבוגרים יותר, שחסכו יותר מ־18 אלף ליש"ט אך לא די להבטחת קצבה שנתית של 20 אלף ליש"ט, יכולים לרכוש "אנונה" לגבי יתרת הסכום (למעט 25% שניתן למשוך הוני פטור ממס).

לפי משרד האוצר הבריטי, רוב מוחלט של 75% מהחוסכים לוקחים את החיסכון הפנסיוני וקונים איתו אנונה. מדובר במוצר ביטוחי שבמסגרתו החוסך מפקיד אצל חברת הביטוח את הסכום שצבר, והיא בתמורה משלמת לו קצבה חודשית קבועה מראש עד יום מותו (ללא קשר לסכום שנצבר) על בסיס תחשיבים לגבי תוחלת החיים. בדרך כלל מוצרים כאלה מבטיחים מינימום של קצבאות חודשיות, כך שאם החוסך נפטר בטרם עת, הקצבה עוברת לשאריו לתקופה מוגבלת.

שר האוצר: "הקצבאות כבר לא מתאימות לכולם"

שר האוצר הבריטי נחוש לשנות את המצב הקיים. והסיבה? "שינוי הדרך, שבה אנשים שפורשים לפנסיה יכולים לגשת לחסכונות הפנסיוניים שלהם, ניצב גבוה בסדר העדיפויות אצלנו. המערכת הקיימת כופה על רוב האנשים לקנות קצבאות, אבל הזמנים השתנו ויש צורך בפתרון חדש", כתב אוסבורן בבואו לפרט את פרטי הרפורמה.

"כשאופי הפרישה משתנה, קצבאות (אנונות) הן כבר לא המוצר המתאים לכולם. הצרכים של אנשים הופכים מגוונים יותר, ושוק האנונות לא בהכרח עובד לטובת האינטרס שלהם. הוא אינו תחרותי וחלק מהצרכנים מקבלים תמורה גרועה", ציין אוסבורן. "הגיע הזמן לרפורמה חדשנית ונועזת. הממשלה מגבה את החוסכים ורוצה להעניק להם את חופש הבחירה לקבל את העסקה הטובה ביותר האפשרית". במילים אחרות, שר האוצר הבריטי אומר שלהכריח את רוב החוסכים לקנות מחברות ביטוח קצבת פנסיה לכל החיים, בלי גמישות ושליטה בכספי החיסכון, זה לא אידאלי, לפעמים גם לא כלכלי.

הרפורמה החדשה מציעה: חופש בחירה לחוסך

גיל הפרישה בבריטניה דומה לזה בישראל. למרות זאת, על פי הרפורמה, מאפריל 2015 יוכלו בני 55 ומעלה למשוך את הכספים הצבורים בקרנות הפנסיה שלהם מבלי לשלם את המס הגבוה שעומד על 55%. כל חוסך יוכל למשוך את הכסף ולשלם את שיעורי המס השולי על הסכום שנמשך. המס עשוי לעמוד על 0%, 20%, 40% או 45% לכל היותר. כמו כן 25% מהסכום שיימשך יהיה פטור ממס. זאת ללא קשר לשאלה אם הבטיחו לעצמם קצבת מינימום כלשהי.

זהו מהפך תפיסתי, שמאפשר לחוסך שליטה מלאה בכספי החיסכון כבר מגיל 55 — עוד בטרם גיל הפרישה — תוך בחירה מלאה בין ניהול כספו בעצמו לבין רכישה של קצבת פנסיה חודשית באמצעותו, לכל או לחלק מחייו. בתקופת הביניים שעד כניסת הרפורמה לתוקפה (מאפריל 2014 עד אפריל 2015), קצבת המינימום המחויבת תרד מ־20 אלף ליש"ט ל־12 אלף ליש"ט. בנוסף, בתקופת הביניים תונהג גמישות בקביעת גובה הקצבה. כיום אופן חישוב הקצבה לחוסכים הוא כזה: תוחלת החיים הממוצעת, כלומר מספר השנים שמעריכים שהחוסך יחיה אחרי גיל פרישה, מחולקת בגובה החיסכון הצבור.

הרפורמה תגביר את הגמישות לחוסך שירצה לקבל קצבה גבוהה יותר על פני תקופה קצרה יותר. כך, במקום להבטיח לחוסך קצבה חודשית עד יום מותו, החוסך יוכל לבחור לקבל סכומי כסף גבוהים יותר מדי חודש אך במקביל לוותר על ההבטחה לתשלום לכל החיים, אלא לזמן מוגדר מראש.

עד כה הגמישות שניתנה לחוסך שרצה לקבל קצבת פנסיה מוגדלת על חשבון תשלום לכל החיים עמדה לכל היותר על 120% מהקצבה שהיתה מגיעה לו עבור תשלום לכל חייו. כעת, עד יישום הרפורמה במלואה, הגמישות תגדל ל־150% מהקצבה החודשית המבוססת על תוחלת החיים, כלומר: מספר חודשי הקצבה המובטחת יירד, אך מנגד הוא יקבל סכומי כסף גבוהים יותר ב־50% מדי חודש.

בשורה התחתונה, מבהיר משרד האוצר הבריטי, במהלך תקופת הביניים יותר מ־400 אלף חוסכים יקבלו נגישות גדולה יותר לכספי החיסכון שלהם. מאפריל הבא, 320 אלף חוסכים מדי שנה יקבלו חופש בחירה מוחלט לגבי הגישה לכספי הפנסיה שלהם. הם יוכלו לבחור במשיכת מלוא הסכום למול רכישת קצבה חודשית.

כשיש זכות בחירה, הייעוץ הופך קריטי

הנדבך האחרון והחשוב לרפורמה כולל את רכיב הייעוץ. בישראל השיטה מתבססת על קרנות פנסיה שגם מתפעלות ומשלמות את הקצבאות וגם מנהלות את ההשקעות. בבריטניה זה לא כך, ובדומה לארה"ב, מקומות העבודה מקצים אנשים שתפקידם לנהל את נושא הפנסיה של העובדים, וניהול ההשקעות מועבר למנהלים חיצוניים בתמורה לדמי ניהול. זאת בדומה לקופות הגמל הפעילות בישראל.

בכוונת משרד האוצר הבריטי להנחות את הגורמים במקומות העבודה האחראים על נושא הפנסיה לספק ייעוץ לחוסכים לגבי בחירת מסלול הפרישה וסוגיות מיסוי. אם במצב החדש החוסכים יבחרו למשוך את כל סכום החיסכון באופן חד־פעמי, היועצים ינחו אותם לגבי אפיקי חיסכון אפשריים ויזהירו מפני סיכונים הכרוכים בבזבוז הכסף, או בניתובו להשקעות ספקולטיביות.

בינתיים בישראל: באוצר לא סומכים על האזרח בניהול כספו

עד שנת 2008 המודל בישראל היה דומה לזה הבריטי. אנשים בחרו אם לחסוך בקופות גמל, שהן מוצר חיסכון טהור, או בביטוחי מנהלים, שכוללים רכיבי ביטוח חיים ואובדן כושר עבודה. את כספם הם יכלו למשוך כסכום הוני מגיל 60. היתה להם גם האפשרות לקנות קצבה חודשית מחברת ביטוח. אם הם חסכו בביטוח מנהלים, הם יכלו ליהנות מקצבה מובטחת מראש ללא השפעה של התארכות תוחלת החיים. אלה שבחרו לחסוך בקרן פנסיה ידעו מראש כי יוכלו למשוך את הסכום רק כקצבה, אך נהנו מדמי ניהול נמוכים ומהשקעה של כ־30% מהכסף באג"ח מיועדות, בעלות תשואה מובטחת.

ב־2008 ישראל ובריטניה ערכו רפורמות דומות. בישראל נקבע כי כל מוצרי החיסכון — ביטוחי המנהלים, הפנסיה והגמל — יהפכו למוצרי קצבה, וכי כל הפקדה מ־2008 תשולם לחוסכים רק כקצבה חודשית לכל חייהם. עוד נקבע כי חוסך שברשותו קצבה מינימלית של כ־5,000 שקל בחודש יוכל למשוך את העודף כסכום הוני, מהלך מורכב מבחינה טכנית ומבחינת מיסוי.

בישראל יכולים למשוך כספים הוניים (בתלות בקצבת מינימום מובטחת) רק בני 60 ומעלה, ואילו קצבה ניתן למשוך מגיל הפרישה (62 לנשים ו־67 לגברים). ישנם חריגים המאפשרים למשוך את הסכום העודף קודם לכן. למשל, חוסך שעוד לפני גיל 60 צבר סכום שעתיד להקנות לו קצבה של 5,000 שקל לחודש לפחות; או אדם הסובל ממחלה קשה שיוכל למשוך חלק מהחיסכון לפני המועד.

אמנם ישראל חיקתה את המודל הבריטי הקודם, אך היא רחוקה שנות אור מלישם אותו באותו האופן. לבריטים שוק אנונות מפותח, שבו החוסכים מפקידים למוצרי חיסכון טהורים ורוכשים בנפרד את הכיסויים הביטוחיים. זאת בניגוד למוצרי הפנסיה הישראליים — הפנסיה וביטוחי המנהלים — הכוללים את הכיסויים הביטוחיים באופן מובנה.

בהגיעו לגיל פרישה, חברות הביטוח מציעות לחוסך הבריטי קצבה חודשית מובטחת לכל ימי חייו על בסיס חישובי תוחלת חיים ודמי ניהול. החוסך יבחר בחברה שתציע את התנאים הכי טובים, כשביכולתו למשוך קצבה מוגדלת לפרק זמן מקוצר, חלופה שאין בישראל.

לחוסכים בישראל אין באמת אפשרות לבחור את הגוף שישלם להם קצבה. בפוליסות ביטוחי המנהלים שהונפקו עד 2013 נכלל רכיב במחייב את חברת הביטוח לקצבה חודשית קבועה ללא קשר להתארכות בתוחלת החיים, בתנאי שהחוסך יחסוך אצלה עד הפנסיה וימשוך ממנה את הקצבה. הסיבה: לו היה עובר לחברה מתחרה, היה אובד לו מקדם ההמרה (המספר שבו מחולקת הצבירה בגיל הפרישה, נתון הקובע את הקצבה החודשית שיקבל). כך החוסך הוא שבוי של חברת הביטוח, והיא יכולה לגבות ממנו דמי ניהול כרצונה. גם לחוסכים בקרנות הפנסיה אין אלטרנטיבות. הם מקבלים קצבה מהקרן שבה חסכו, אבל כמעט כל הקרנות מציעות את אותם תנאים ודמי ניהול.

הגמל היה כאמור הוני עד 2008, כך שרוב הכסף ממילא נמשך בסכום חד־פעמי בגיל הפרישה. מ־2008 נדרשים החוסכים שהמשיכו להפקיד כספים בגמל לחפש גוף שייתן להם קצבה, ורוב חברות הביטוח וקרנות הפנסיה מציעות תנאים כמעט זהים. חלקן אף מערימות קשיים בהענקת קצבאות לחוסכים שלא חסכו באותו גוף לאורך כל התקופה.

לפני כשנה פרסם אגף שוק ההון טיוטת חקיקה שמטרתה לפתח שוק אנונות ומודלים מגוונים למשיכת קצבאות. החקיקה הזאת לא התקדמה מאז, והבלעדיות על שוק הקצבאות נותרה בידי חברות הביטוח וקרנות הפנסיה.כבר שנים מנסים מנהלי הגמל לעורר את המוצר הגוסס ולייצר מודלים שיאפשרו חיסכון הוני מעבר לקצבת מינימום, שניתן יהיה למשוך לפני גיל הפרישה, תוך קבלת הטבות מס. ואולם, באוצר משיבים פניהם ריקם.

פקידי האוצר מבקשים להבטיח קצבת מינימום לכל אזרח, אך יוצרים מצבים אבסורדיים; כך, חוק פנסיה חובה שנחקק ב־2008 מאלץ אנשים שמתקשים לממן את חייהם בהווה לוותר על סכומי כסף נוספים ומאפשר להם למשוך אותם אך ורק בכל חודש מגיל פרישה ליתר חייהם. על רקע התארכות תוחלת החיים ספק גדול אם באגף שוק ההון יחזרו אחורה ויאפשרו משיכה הונית, אם כי פיתוח שוק אנונות כן ניצב בקדמת סדרי העדיפויות שלהם.

4 תגובות לכתיבת תגובה