השורה התחתונה

אג"ח הים התיכון: צוק איתן סיפק הזדמנויות רכישה בדרך למרחב המוגן

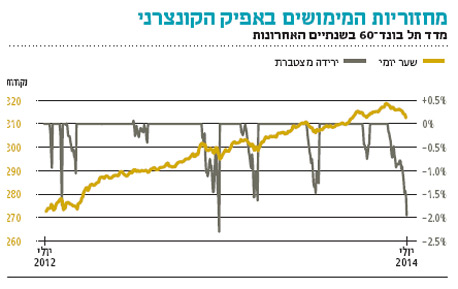

הירידות באפיק הקונצרני החלו בסוף מאי והתחזקו עם תחילת המבצע. המשקיעים שזיהו הזדמנות רכישה הביאו לתיקון מרבית הירידות

קראו עוד בכלכליסט

האג"ח הכללי נחלש

את התשובה לשאלה המעניינת ניתן למצוא בקרנות הנאמנות מסוג אג"ח כללי, כמו גם בהיעדר אלטרנטיבות השקעה. משקיעים רבים שנמנעו לרכוש ואף פדו קרנות המתמחות באפיק הקונצרני רכשו קרנות נאמנות המתמחות באג"ח כללי. קרנות אלו, אשר נוטות להשקיע 30% עד 80% מנכסיהן באג"ח קונצרניות, גייסו מתחילת השנה יותר מ־15 מיליארד שקל. כניסת הכספים המשמעותית, בשילוב עם הפקדות חודשיות של הציבור לפנסיה וגמל, הביאו לביקושים גדולים לאג"ח קונצרניות.

בשבועות האחרונים החלו הביקושים לקרנות המתמחות בהשקעה באיגרות חוב כלליות להיחלש, ולצד המשך פדיונות בקרנות המתמחות באג"ח חברות נוצר עודף היצע בשוק הקונצרני. כמו כן החל מימוש זוחל במדדי תל בונד. עוד לפני המבצע הצבאי איבד תל בונד־60 כ־1.5% ומשקיעים סולידיים יחסית התקשו לשאת בהפסדים - זאת במיוחד בהתחשב בעובדה שחלקם הגדול מורווח על השקעותיו ולכן פסיכולוגית מוכר בקלות. גם אלו שהצטרפו לאחרונה ומיד רשמו הפסדים, מיהרו למכור ולחזור לאזור הנוחות של השקעות חסרות סיכון.

היות שמרבית המשקיעים נעים פסיכולוגית בציר הדמיוני של הימנעות מכאב מצד אחד וניסיון להשיג עונג מצד שני, נראה כי דווקא המבצע הצבאי טרף את הקלפים ושינה את כיוון הרוח באופן חיובי. הניסיון הרב שיש למשקיעים עם מבצעים צבאיים מתקשר לתבנית של ירידות חדות עם תחילת האירוע ותיקון חיובי מהיר בהמשך. מכאן שהירידות של היומיים הראשונים דווקא הביאו לכך שמשקיעים רבים ראו בהן הזדמנות כניסה לשוק, והפעילו אצלם את מנגנון העונג ולא את הכאב.

לעומת זאת הדולר בלט באדישותו, שכן אם רמת הסיכון עלתה אזי המשקיעים היו אמורים להקטין חשיפה לשוק המקומי ולהגדיל חשיפה לשווקים זרים. תופעת הלוואי של התהליך היא התחזקות של הדולר והיורו מול השקל. בפועל עלה שערו של הדולר בשבוע האחרון בשיעור זניח של 0.1% מול השקל, ואילו שערו של היורו מול השקל אף ירד ב־0.3%.

בהקשר הכלכלי של המימוש באפיק הקונצרני, אשר החל עוד לפני התעצמות הפדיונות בקרנות הנאמנות בשבוע שעבר, מעניין לציין שבחודשים הרבים שבהם האווירה בשוק הקונצרני היתה חיובית מובהקת, היו הפוגות של פדיונות ומימושי רווחים. כך למשל, באוגוסט 2013 איבד תל בונד־60 כ־1.6%, ובתוך שלושה שבועות חזר לרמתו הקודמת. בין מאי ליוני 2013 נרשם מימוש חד של כ־2.3%, וחודש לאחר מכן ההפסד נמחק והמשקיעים חזרו לטריטוריה חיובית.

גלי מימושים קצרים

כפי שניתן לראות, בשנתיים האחרונות שהיו מצוינות לשוק האג"ח היו שש הפוגות של מימוש רווחים. להערכתנו, כשהריבית כה נמוכה, גלי מימושים קצרים הם דבר טבעי ובריא שמחזיר את הבשר לשוק הקונצרני ומזמין את המשקיעים להגדיל את החזקתם באפיק. ההבדל בין המימושים הקודמים לזה הנוכחי הוא שככל שתמהיל המשקיעים באפיק מוטה יותר לציבור, כך גדלה הדאגה ששינוי טעמים יוביל ליציאה ממושכת של כסף מהקרנות וזו תוביל למימוש ארוך יותר.

גם לאחר מהלך הפדיונות האחרון, המדד הקונצרני המוביל מתחילת השנה הוא מדד תל בונד־תשואות, שהניב למשקיעים תשואה נאה של 3.4% מתחילת השנה. עם זאת יש לציין כי המרווח הגלום במדד עומד כעת על כ־2.9%, זאת לאחר שהמדד התממש בשיעור ניכר של כ־1.75% בחודש האחרון. בהסתכלות לאחור עלה המרווח במדד במהלך המימושים האחרון לרמות שבהן היה בתחילת השנה. תל בונד־60 חזר 12 חודשים לאחור וכיום המרווח בו עומד על כ־1.5%, מרווח אשר היה גלום במדד בתחילת 2013.

רוח גבית מארה"ב

דווקא בשעתו הקשה של השוק הקונצרני, מי שסייעו ונתנו רוח גבית לשוק ההון היו תשואות האג"ח של ממשלת ארצות הברית. ירידת התשואות של האג"ח האמריקאית לרמות של 2.5% הובילה לירידת תשואות גם באג"ח ממשלת ישראל, ובכך מרווחי האג"ח הקונצרניות הפכו לגבוהים יותר והפיצוי המגולם בהחזקה באפיק הקונצרני הפך לאטרקטיבי יותר.

ברמת המאקרו נראה כי זה תקופה שהנתונים הטובים המתפרסמים בארה"ב מגיעים במקביל לנתונים פושרים יותר מגוש היורו. כנגזרת של מציאות זו, המדיניות המוניטרית של גוש היורו הופכת למרחיבה יותר אל מול מדיניות מצמצת יותר בארה"ב. נראה כי בסופו של דבר תשואות האג"ח האמריקאיות, אשר עדיין נמצאות ברמות נמוכות, מעידות כי המשקיעים מעריכים שגם לאחר ההדפסות העלאת הריבית תהיה מתונה וכי סביבת הריבית תהיה נמוכה עוד זמן רב. סביבת ריבית כה נמוכה גורמת למשקיעים שיצאו להתרעננות, לחזור למגרש לאחר שהתשואות חזרו לעלות.

אנו מעריכים שהימים הקרובים יהיו קריטיים לשוק. המפתח נמצא אצל הציבור, אשר התנהגותו תקבע את כיוונן של איגרות החוב הקונצרניות. רגיעה של הציבור עשויה לסיים את המימוש באפיק הקונצרני בהתאם לסימנים שכבר נראו בסוף השבוע שעבר, וחזרה לפחד ומכירות עלולה להוביל להמשך המימוש. להערכתנו יש לפעול בזהירות בתקופה הקרובה, ולנצל פתיחת מרווחים באג"ח הקונצרניות לרכישת אג"ח איכותיות בדירוגי השקעה גבוהים.

השורה התחתונה:

בשנתיים האחרונות שהיו מצוינות לשוק האג"ח היו שש הפוגות של מימוש רווחים. כשהריבית נמוכה, גלי מימושים קצרים הם דבר טבעי ובריא שמחזיר את הבשר לשוק

לא התפרסמו תגובות לכתיבת תגובה