צוק איתן

ציפיות האינפלציה לטווח הארוך מתעלמות ממבצעים צבאיים

מבצע צוק איתן עלול למשוך את מדד המחירים מדרגה נוספת מטה בחודשים הקרובים, אך לא לאורך זמן. למי שסבור כמונו שהמשק אינו פונה למיתון, הימים הקרובים עשויים לספק הזדמנות להגדלה באפיק הצמוד

מדד חודש יוני שהתפרסם בשבוע שעבר עלה ב־0.3% והיה גבוה במעט (0.1%) מקונצנזוס התחזיות. אחרי ההפתעות שסיפק המדד בחודשים האחרונים, שבהם היה נמוך משמעותית מהצפי, היו שחיכו להפתעה שלילית נוספת, אך את עוצמת המגמה השלילית בהתפתחות המחירים המחיש דווקא המדד המצטבר 12 חודשים אחורה, שעלה רק ב־0.5%. אנו מעריכים כי בתקופה הקרובה תרד האינפלציה הצבורה ל־0.3% בקירוב, והיא צפויה להישאר ברמה נמוכה זו כמה חודשים, נתונים שראינו כמותם באמצע 2007. נזכיר כי יעד בנק ישראל ליציבות מחירים הוא בטווח האינפלציה שבין 1% ל־3%, כלומר בכמה חודשים נרשמו נתונים נמוכים מיעדי הבנק. אם כך, לא פלא שתשואות המק"מ שבו לגלם הפחתת ריבית בשבוע האחרון.

קראו עוד בכלכליסט

צפי לאינפלציה מתונה

הערכות חזאי המאקרו לאינפלציה לשנה קדימה נעות בטווח שבין 1% ל־1.5%, ועוד לפני צוק איתן קשה היה לקבל תמונת ברורה על מצב הפעילות במשק. אף שאיננו סבורים כי פני המשק למיתון, סביבת האינפלציה צפויה להערכתנו להישאר מתונה ב־2014, כך שהריבית תישאר נמוכה אף היא. ניסיון השנים האחרונות מלמד שמערכות צבאיות קצרות אינן מטות את מהלך הכלכלה, וכי אין מובהקות בהתנהגות מדדי המחירים בחודשים שלאחריהן. על כן לא ניתן להסיק כי תחול היחלשות נוספת להשפעה הנקודתית של המבצע.

מבצע צוק איתן עלול למשוך את מדד המחירים מדרגה נוספת מטה בחודשים הקרובים, ונראה כי תמחור הרכיב הצמוד כבר הביא בחשבון את ההשפעה האפשרית של המבצע. למרות זאת, בהחלט ייתכן כי נראה את הציפיות מוסיפות לרדת עם התמשכות המבצע. למי שסבור כמונו שהמשק אינו פונה למיתון, הימים הקרובים עשויים לספק הזדמנות להגדלה באפיק הצמוד אם תתפתח מכירת יתר בציפיות האינפלציוניות במח"מ הבינוני והארוך.

את הירידה בשיעור האינפלציה ניתן לייחס לעלייה המינורית בשכר הריאלי, לתחרות העזה בתחום המזון, ברשתות השיווק ובשוק הרכב, לייסוף השקל, לירידת מחירי היבוא, להשפעת הרפורמות השונות כמו בתחום התקשורת ולחולשת הצרכנים עקב העלייה בהוצאות על דיור. אלה צפויים להמשיך ולהקרין על מדד המחירים בחודשים הבאים. לצריכה יש משקל גבוה של כמעט 50% מהתוצר, אולם חולשת הצריכה המשתקפת במדד המחירים מצטרפת למרכיבים נוספים בתוצר שנרשמה בהם חולשה: ההשקעה בנכסים קבועים ירדה בחדות על רקע התמתנות בהיקף ההשקעות בבנייה למגורים ובבנייה שאינה למגורים עקב המתנה להשפעות תוכנית 0% מע"מ, וגם בייצור התעשייתי וביצוא ניכרת חולשה.

בחינת התמחור הנוכחי

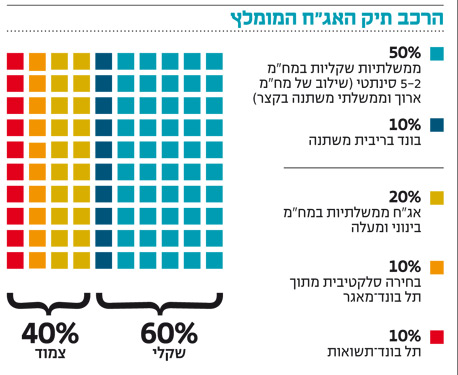

שוק האג"ח הממשלתיות ביצע התאמה אלימה להתפתחויות האינפלציוניות בישראל בתגובה למדד אפריל שצפוי היה לעלות בכ־0.6% ועלה כאמור בפועל רק ב־0.1%. מאז קרסו הציפיות האינפלציוניות הגלומות בשוק, וההעדפה השקלית הניכרת ממשיכה לתת אותותיה באפיק הצמוד הממשלתי, שנפגע בעיקר במרכז העקום. הירידה החזקה בציפיות האינפלציה הצדיקה בחינה של התמחור הנוכחי.

למדד המחירים המתפרסם בכל חודש השפעה שונה על תשואות איגרות החוב הצמודות בהתאם למח"מ. כך מדד של 0.3% צפוי להתבטא באופן מלא באג"ח לשנה, אך השפעתו על התשואה השנתית של אג"ח לעשר שנים קטנה, שכן היא מתפרסת על פני תקופה ארוכה יותר ועומדת על 0.3/10 בחישוב גס. כלומר, ככל שהמח"מ ארוך יותר, האיגרת פחות רגישה למדדים הקרובים ואמורה להתכנס לממוצע הרב־שנתי בקיזוז השפעת הטווח הקצר. כדי לקבל אינדיקציה לגבי הממוצע הרב־שנתי בחנו את התפתחות האינפלציה בעשור האחרון, שבו חלו אירועים כלכליים רבים, מלחמות ומבצעים. בתקופה זו האינפלציה נמצאה בטריטוריות הגיוניות וגם שוק ההון הישראלי השתכלל.

בחזרה לעופרת יצוקה

כפי שניתן לראות מגרף האינפלציה השנתית (למעלה), מול שנים של עלייה ניכרת במדד ישנן שנים שהאינפלציה בהן היתה נמוכה; הממוצע השנתי נע סביב 2.25%. ממוצע שנתי קצר יותר של חמש שנים מניב שיעור אינפלציה שנתי של 2.4%, וממוצע של 2.1% בקירוב בארבע שנים. בחינה זו מאפשרת לנו להתייחס לאינפלציה שנתית ממוצעת של 2.25% כאל מספר אינדיקטיבי, בפרט בהסתכלות של עשור קדימה ובוודאי לאור ההתאוששות הכלכלה גלובלית.

במקביל בחנו את האינפלציה הממוצעת הגלומה במח"מ של עשר שנים בחתכי זמן שונים, מיולי 2006, וראינו כי במח"מ זה האינפלציה הגלומה היא 2.5% בממוצע. את התוספת לאינפלציה הממוצעת בפועל ניתן להסביר בפרמיית הסיכון הנוספת בגין טווח הזמן הארוך. מכאן שניתן לצפות במצב "רגיל" לאינפלציה גלומה במח"מ הארוך בטווח של 2.25%–2.5%. בכל מקרה, לכל אורך התקופה הנבחנת ציפיות נמוכות מ־2.25% לא נמשכו יותר מכמה חודשים עד שעלו חזרה מעלה. כיום הציפיות האינפלציוניות במח"מ של עשר שנים עומדות על 2.25%.

כפי שציינו, החלקים הקצר והבינוני של העקום הצמוד נפגעו לאחרונה. הציפיות הגלומות נעות סביב 1.65% בלבד ל־3.5 שנים ו־1.9% לחמש שנים; לשיעורים אלה ירדו מ־2.35% ו־3.05% כמה חודשים קודם לכן. רמה נמוכה זו נרשמה בינואר 2009, מעט אחרי מבצע עופרת יצוקה ובעקבות הזעזוע שעברה הכלכלה העולמית ב־2008, אולם המשק צמח אז רק ב־1.1%. צמיחת המשק בשנתיים הקרובות צפויה לעמוד לפי בנק ישראל על כמעט 3%, ומאחר שמצב המשק והעולם כיום לא דומה למצב ששרר אז, נראה ששוק האג"ח הצמודות מתמחר ירידה משמעותית נוספת באינפלציה או מעריך סביבת אינפלציה ממותנת על פני יותר משנה.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים

לא התפרסמו תגובות לכתיבת תגובה