הנשק הפגום של הבנק האירופי

מדינות דרום אירופה לוחצות על ה־ECB להפעיל צעדים של הקלה כמותית כדי למנוע דפלציה. אבל למהלכים שעבדו בארה"ב לאחר המשבר הפיננסי לא תהיה אותה השפעה על הכלכלה השמרנית של גוש היורו

הדיון בנושא עד כה עקב אחר דפוסים לאומיים קלים לחיזוי: מדינות מלוות לא מתנגדות לדפלציה מכיוון שהיא מגדילה את הערך האמיתי של ההשקעות שלהן, בעוד נטל ההחזרים של המדינות הלוות יכבד.

בכלכלה סגורה, לכל אשראי חייב להיות חוב מתאים. אבל חשבו על מדינות אינדיבידואליות: חלקן מנהלות חוב זר גדול, בעוד אחרות מחזיקות בעמדה של נושה גדול.

ארה"ב וגרמניה מהוות שני קצוות על רצף הלוות־נושות. ארה"ב, שנהנית מ"הפריבילגיה המופרזת" - הנפקת חוב שנשלט במטבע שלה - נמצאת במצב של גירעון זה יותר מ־30 שנה. החוב הזר הכולל של אזרחי ארה"ב (מרביתו בדולרים אמריקאיים) עומד על יותר מ־7 טריליון דולר. זה מראה שכל הפחתה של הריבית האמריקאית תתמוך במדינה ככלל, וזאת באופן יחסי למדינות נושות כגון גרמניה, שם ההכנסה מריבית תצנח.

בתוך גוש היורו עצמו, היכן שעד לא מזמן חשבונות חיצוניים היו כמעט מאוזנים, נוצר ספקטרום דומה של נושה/בעל חוב עם גרמניה והולנד בצד אחד, ומרבית חלקו הדרומי של הגוש בצדו האחר. זה מסביר באופן חלקי הן את העמדה העוינת כלפי הרחבה כמותית שאומצה בעיתונות הכלכלית הגרמנית, והן את הקריאות, ההופכות נואשות יותר ויותר, ליותר פעולה מצד ה־ECB במדינות הפריפריה בעלות החוב.

ואולם, בגוש היורו הרחבה כמותית היא תגובה מוטלת בספק לקריאות כאלו. הרחבה כמותית היא כלי מיוחד שבו משתמשים כאשר מדיניות הריבית לטווח הקצר והבינוני של בנק מרכזי נמצאת כבר על רמה אפס, והוא רוצה להוריד את שערי הריבית לטווח הרחוק. זה מרמז על כך שהקלה כמותית יכולה להיות אפקטיבית רק בכלכלות שבהן שינויים בשערי הריבית בטווח הארוך (של השוק) משחקים תפקיד חשוב במגזר הפרטי.

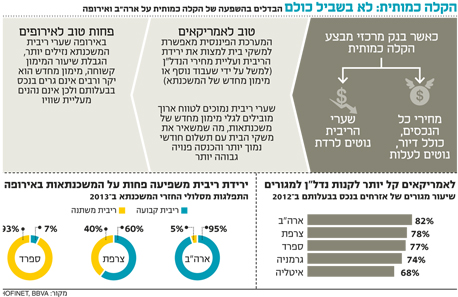

אבל זה לא המקרה באירופה, שבה מרבית ההשקעות ממומנות על ידי הלוואות בנקאיות שלרוב אין להן מועד פירעון לטווח ארוך — במרבית המקרים פחות מחמש שנים — מכיוון שלבנקים עצמם אין כמעט מימון מוגן לטווח ארוך. כמו כן, שערי הריבית שנגבים על ההלוואות אינם קשורים לשערי השוק אלא לעלות המימון מחדש של הבנק, שכבר קרובה לאפס.

השפעה מיידית על חברות

אם כך, בגוש היורו פחות סביר ששערים נמוכים יותר לטווח ארוך עבור אג"ח ממשלתיות ישפרו את תנאי המימון של הסקטור התאגידי ויגדילו את הדרישה להשקעות. בניגוד לכך, בארה"ב שיעור גדול הרבה יותר של השקעות ממומנות באמצעות הנפקה של אג"ח, שיש להן מועד פירעון ארוך יותר מהלוואות בנקאיות. יתרה מכך, האיגרות האלה מתומחרות על פי פערי התשואה על עקומת ההחזרים של איגרות החוב הממשלתיות, מה שמרמז על כך שלהטבה כמותית תהיה השפעה מיידית על עלויות המימון של החברות.

עבור משקי בית, ההשפעה העיקרית של שערי ריבית נמוכים מורגשת במשכנתאות. אבל רוב דרום אירופה נסמך בעיקר על שערים נזילים. זה אומר שהקלה כמותית לא תגיע, לדוגמה, למשקי הבית הספרדיים, שהמשכנתאות שלהם מבוססות על שערים קצרי טווח שכבר בין כך ובין כך קרובים לאפס.

בארה"ב למשקי בית יש אפשרות לתשלום מראש על המשכנתאות שלהם במקרה שהריבית צונחת. זאת ועוד, המשכנתאות הן לרוב מאוגחות (Securitized). זה מביא לכך שלנפילה של שער הריבית, שלפיו חבילות של משכנתאות יכולות להימכר בשוק, יכולה להיות השפעה חזקה על הוצאות משקי הבית. זאת מכיוון ששערים נמוכים לטווח ארוך לרוב מובילים לגלי מימון מחדש של משכנתאות, מה שמשאיר את משקי הבית עם תשלומים חודשיים נמוכים יותר — וכך עם הכנסה פנויה גבוהה יותר.

כשבנק מרכזי רוכש כמות גבוהה של איגרות חוב כל מחירי הנכסים, כולל דיור, נוטים לצמוח. גם במקרה הזה ארה"ב, שבה מחירי דיור גבוהים יותר מעודדים צמיחה, מהווה דוגמה מטעה עבור אירופה. שיעור המגורים של בעלי נכס הוא גבוה בארה"ב, והמערכת הפיננסית מאפשרת למשקי בית למצות את ההון העצמי של הבתים שלהם יחסית בזול — או על ידי שעבוד נוסף או על ידי מימון מחדש של כל המשכנתא שלהם.

זה לא אפשרי ברוב אירופה, ובמיוחד בגרמניה — היכן שהגבלת שיעור המימון (LTV) היא עדיין שמרנית, מימון מחדש הוא יקר, ורוב הבנקים לא יעריכו כל ניסיון להשגת מזומנים על חשבון "ערך הבית" כדי לממן חופשה או מכונית חדשה. יתרה מכך, מחירי בתים ושכירות גבוהים יותר מעבירים את ההכנסה ממשקי הבית העניים (שלרוב שוכרים) לעשירים יותר (שהם לרוב בעלי הבתים). אבל לעניים יש נטייה גבוהה יותר להוציא מאשר לעשירים. גאות בשוק הנדל"ן באומה של שוכרים עשויה דווקא להוביל לצריכה צוברת נמוכה יותר.

אם כן, ההבדלים במבנה הפיננסי משפיעים בצורה עמוקה על המאמצים למנוע דפלציה. אף שהטבה כמותית עשויה לעבוד בכלכלה של לווים עם מערכת פיננסית גמישה כמו בארה"ב, היא עשויה להתגלות כבעייתית בכלכלה של מלווים עם מערכת פיננסית שמרנית. וטיעון זה, יותר מהפחד שה־ECB עלול לקנות בסופו של דבר את איגרות החוב של ממשלות לא אמינות, הוא הטיעון האמיתי נגד צעדי הקלה כמותית בגוש היורו.

הכותב הוא מנהל המרכז לחקר מדיניות אירופית. פרוג'קט סינדיקט, 2014. מיוחד לכלכליסט

לא התפרסמו תגובות לכתיבת תגובה