צילום: יובל חן

צילום: יובל חן

ניתוח כלכליסט

במקום להרוויח ממתן אשראי, הבנקים משקיעים בשוק ההון

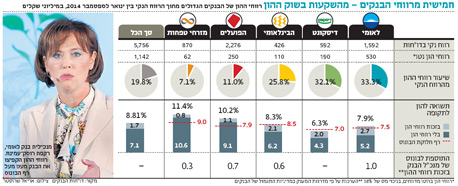

הבנקים הצהירו השנה על התמקדות בלקוח, אולם 19.8% מרווחיהם אינם מגיעים משירותי בנקאות אלא מהשקעות. את המגמה מוביל לאומי, ששליש מהרווח הנקי שלו מגיע משוק ההון. התשואה להון עולה, בעלי המניות מרוצים והמנהלים גוזרים קופון

הסיסמה האהובה בתקופה האחרונה על מנהלי הבנקים בישראל היא "חזרה לבסיס" - Back to Basics. היא מצלצלת יפה באנגלית ומביאה לעולם הבנקאות את טרנד הרטרו האופנתי. כמעט בכל הבנקים אמרו השנה, בפומבי או בשיחות סגורות, שהאסטרטגיה הבנקאית שלהם מכוונת היום יותר מתמיד אל פעילות הליבה של הבנק - ניהול פיקדונות ומתן אשראי.

קראו עוד בכלכליסט

על פי אותה תפיסה בסיסית, הבנקים אמורים להרוויח מהפער שבין הריבית שהם משלמים ללקוחות על פיקדונותיהם לריבית שהם גובים על האשראי שהם נותנים למשקי בית ולעסקים. אלא שבשנים האחרונות פיתחו הבנקים בישראל אפיק רווחי נוסף, הדומה יותר לפעילותו של בית השקעות. את ההון המתקבל מהפיקדונות הם משקיעים באג"ח, קרנות ומניות בשוק ההון ובאחזקות בחברות וסטארט־אפים.

כאשר הבנקים מממשים את השקעותיהם, רווחי ההון זורמים לקופת הבנק. בחינה של דו"חות הבנקים מגלה שבתשעת החודשים הראשונים של 2014 הכניסו חמשת הבנקים הגדולים 1.86 מיליארד שקל מרווחי הון. אחרי הפחתת מס של 38%, מתקבלים כ־1.1 מיליארד שקל שהם 19.8% מהרווח הנקי.

לרווחי ההון השפעה גדולה על התשואה להון של הבנקים - הנתון שמשקף לא רק את עוצמתם הפיננסית אלא גם קובע אם מנהליהם יקבלו בונוסים. בכמה בנקים, בהם לאומי והבינלאומי, רווחי ההון מקפיצים את מנהלי הבנק לאזור הבונוס. הפעילות הבנקאית הקלאסית אינה מקרבת אותם ליעד.

לאומי הרוויח ממובילאיי

למרות ההצהרות על חזרה לבסיס, נתוני השנה זהים כמעט לשנה שעברה. בתקופה המקבילה אשתקד רשמו הבנקים רווחי הון כוללים של 1.8 מיליארד שקל - 19.7% מהרווח הנקי.

בנק לאומי הוא מוביל המגמה, כשהשנה מימש את אחזקותיו במוביליאיי, אוצר התיישבות היהודים, פרטנר, אלקטרה וטאואר, ובנוסף מרוויח מתיק המסחר השוטף שלו. כתוצאה מכך היקף ההכנסות של הבנק מרווחי הון בתשעת החודשים הראשונים של השנה היה 867 מיליון שקל ברוטו שלאחר מס הפכו לכ־530 מיליון שקל נטו הזורמים לרווח הנקי. מדובר ב־33.8% מהרווח הנקי בתקופה, 1.59 מיליארד שקל.

מנגד, בתשעת החודשים הראשונים של השנה רשם לאומי תשואה של 7.9% ובהתחשב בעובדה שהבנק הפריש מתחילת השנה כמיליארד שקל בעקבות החקירה מול רשויות המס האמריקאיות, מדובר בתוצאות חזקות. נטרול אירועים חד פעמיים בבנק (החקירה בארה"ב ורווח אקוויטי של 342 מיליון שקל מהחברה לישראל - ת"ו) מעלה כי החלק של רווחי ההון מסך הרווח הנקי היה יורד משמעותית ועומד על 23.8%.

אחרי לאומי צועד בנק דיסקונט ש־32% מהרווח הנקי שלו מיוחסים לרווחי הון נטו - 190 מיליון שקל מתוך 592 מיליון שקל. הבינלאומי נמצא גם הוא בתמונה כש־25% מהרווח מקורם בהשקעות מוצלחות (110 מיליון שקל מתוך 426 מיליון שקל). בנק הפועלים ומזרחי טפחות רחוקים מנתונים אלה. הפועלים רשם רווח של כרבע מיליארד שקל ממימושים, 11% מהרווח שלו בתקופה. מזרחי טפחות, אף שהגדיל את היקף המימושים שלו השנה, מקבל רק 7% מהרווחים מאפיק ההשקעות שלו.

בנק ישראל שהבחין במימושים האגרסיביים של הבנקים חייב אותם השנה לפרט בדו"חותיהם את הסכומים שמתקבלים ממכירת ניירות ערך ואת השפעתם על הרווח הנקי.

רווחי הבנקים מהשקעות הון מגיעים משני מקורות. הראשון הוא התיק למסחר — תיק של השקעות שוטפות המשתנה בהתאם לשינויים בשוק, מושפע משינויים בריבית ונכנס בזמן אמת לחישובי הרווח (או ההפסד) של הבנק. המקור השני הוא התיק הזמין למכירה: אחזקות של הבנק שהוא יכול להחליט מתי לממש וכך לתזמן את זרימת הרווחים לדו"ח הרווח וההפסד שלו. מבדיקת "כלכליסט" עולה ש־70% מרווחי ההון של הבנקים הם מסוג זה.

בנק לאומי, למשל, גרף השנה רווח גבוה של 380 מיליון שקל מהתיק למסחר. המימושים בתיק הזמין למכירה עלו על כך, עם כ־500 מיליון שקל.

"המודל הזמין למכירה יוצר לבנקים כלי נוח לניהול ולתזמון הרווחים, בחסות החוק", אומר סגן דקאן בית הספר למינהל עסקים אריסון במרכז הבינתחומי, רו"ח שלומי שוב. "אם ברבעון מסוים צריך לתרום לתשואה להון — מממשים מהמחסנית כמה שצריך". שוב מוסיף כי "הבעיה היא ההסתכלות על התשואה להון למדידת ביצועי הבנק שעל פיהם גם נקבע תגמול המנהלים. יש כאן בעיה מובנית של סיכון מוסרי".

במוסד הבינלאומי לתקינה חשבונאית הבינו את הבעייתיות והחליטו למנוע מהבנקים את האפשרות לתזמן את המימושים. תקינה שתיכנס לתוקף ב־2018 תחייב את הנהלות הבנקים להחליט כבר בתחילת ההשקעה אם היא תיכנס לדו"ח רווח והפסד או לדו"ח רווח כולל, ולא לפי התוצאות בפועל. "זהו שינוי קרדינלי בתקינה הבינלאומית אותה הבנקים הגדולים באירופה מיישמים, והוא מלמד על הבעייתיות במודל הקיים", אומר שוב.

הציון הקובע

ההחלטה לממש נכסי הון מורכבת מקשת רחבה מאוד של שיקולים ואינטרסים. לבנקים יש ועדת השקעות מטעם הדירקטוריון שאליה מביאים את הרכישות והמימושים המהותיים - אולם לכל בנק יש הגדרה משלו מהו מימוש מהותי.

"זה מאוד תלוי בבנק", אומר ל"כלכליסט" גורם באחד הבנקים. "להנהלה יש מדיניות השקעה, ואם היא חושבת שזה הזמן לממש כי הנייר בשיא או שיש שינוי מגמה, היא כמובן תעשה זאת. בנוסף, יש מארג שלם של שיקולים כמו ניהול סיכונים, הלימות הון ורווחיות. השיקולים משתנים בין בנק לבנק".

אולם נראה כי אחד השיקולים המרכזיים בתזמון המימושים הוא ההשפעה של רווחי ההון על השורה התחתונה של הבנק שנמדדת בנתון מרכזי אחד: התשואה להון, כלומר שיעור הרווחיות שהבנק עושה על ההון העצמי שלו.

דירקטור ותיק באחד הבנקים אמר ל"כלכליסט" כי "בהחלטה לממש השקעות אי אפשר להתעלם משיקולים של תשואה להון. זהו חלון הראווה של הבנק, וכל הפעילות שלו מסתכמת לשורה הזו. הנתון הזה מאוד נגיש למשקיעים שמודדים לפיו את הבנק. מי שיגיד שזה לא נכלל בשיקולים שלו, לדעתי משקר".

המנהלים מרוויחים

רווחי ההון אכן משפיעים על התשואה להון, לעתים באופן משמעותי. מבדיקת "כלכליסט" עולה שבבנק לאומי רווחי ההון הקפיצו השנה את התשואה להון מ־5.2% ל־7.9% - תוספת של 2.7% לתשואה להון. מתוכם, אחראים המימושים האקטיביים ל־2%. בבנק הבינלאומי רווחי ההון מוסיפים 2.2% לתשואה להון ובדיסקונט 2.1%.

לשיעור התשואה להון יש השפעה על מעמדו של הבנק בשוק ההון, אולם כאמור, גם תגמול מנהלי הבנקים נשען על נתון זה. לפי בדיקת "כלכליסט", הכללת רווחי ההון משפיעה על הבונוסים למנהלי הבנק.

בלאומי, למשל, הרף שנקבע לחלוקת בונוס הוא תשואה להון של 7.5%. בלעדי רווחי ההון, הבנק היה רחוק מאוד מרף זה. בבנק הפועלים התשואה יורדת ביותר מ־1% בלי רווחי ההון, מה שהיה מפחית את הבונוס. הבינלאומי רשם תשואה להון של 8.3%, ונותר לו רבעון להגיע לרף שנקבע לבונוס - 8.5%. בלי רווחי ההון, התשואה שלו 6.2% בלבד, והבונוס היה רחוק הרבה יותר. בדיסקונט כבר הודיעו שלא יחלקו בונוסים השנה.

2 תגובות לכתיבת תגובה