הרגולטורים עדיין לא מודעים לבועת החובות הגדלה

איש בישראל אינו יודע להגיד באופן רשמי ואמין כיצד חובות הציבור מתחלקים - האם עיקר הנטל הוא על העשירים, העניים או מעמד הביניים

הבעיה העיקרית בנתונים האלה היא שהם מבוססים רק על סקר, ובכל מקרה אפילו הם אינם מציגים פילוח עמוק מספיק של מפת החובות של הציבור הישראלי. מהו הפרופיל של אותם 37% ממשקי הבית שקיבלו טלפון מהבנק בשנה האחרונה? מה עומק המינוס שלהם? מהי ההכנסה שלהם? אף אחד לא יודע.

חוסר בנתונים על מאפייני משקי הבית שנכנסים לחובות עלול לגרום לרגולטורים לא לדעת בזמן אמת על התנפחות בועת חובות — כך נטען במחקר חדש של חברת הייעוץ העולמית מקינזי שפורסם בתחילת החודש. על פי מחברי הדו"ח, "התשובה לשאלה אם רמה מסוימת של חובות משקי בית היא יציבה תלויה באופן שבו החובות האלה מתחלקים ביניהם".

יחס חוב־תוצר נמוך לא מבטיח יציבות

בשנתיים האחרונות נכתב ב"כלכליסט" בהזדמנויות שונות על הקצב המדאיג של עליית חובות משקי הבית בישראל, בעיקר מאז 2008. הריבית הנמוכה מצד אחד ועליית מחירי הדירות מצד שני הביאו ישראלים רבים יותר לקחת משכנתאות, ואלה היו גדולות מבעבר.

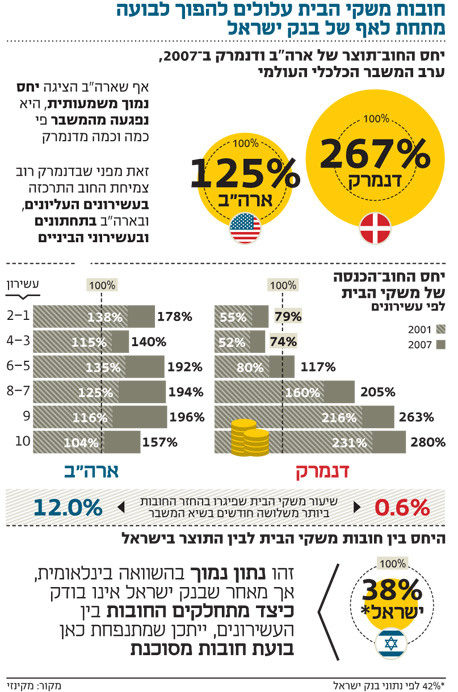

בנק ישראל טען בשנים האחרונות בעקביות כי למרות קצב עליית החובות מצבה של ישראל טוב בהשוואה בינלאומית, משום שהיחס בין כלל החובות לתוצר הוא כ־40%, לעומת הנתון במדינות כמו דנמרק — כ־129%. אלא שאז מגיע המחקר של מקינזי ומראה באמצעות השוואה בין דנמרק לארה"ב כי הטענה הזאת לא בהכרח נכונה.

ברמה המצרפית היחס בין חובות משקי הבית בדנמרק לבין ההכנסה שלהם ב־2007, ערב המשבר העולמי, היה אחד הגבוהים בעולם — 267%. לעומת זאת, היחס בין החובות של משקי הבית בארה"ב לבין ההכנסה שלהם היה בשיאו כ־125%. לכאורה, המצב בארה"ב היה יציב יותר. ובכל זאת, בדנמרק שיעור משקי הבית שלא הצליחו לעמוד בהחזר החובות שלהם מאז 2007 זניח: רק 0.6% פיגרו בהחזר החובות שלהם יותר משלושה חודשים בשיא המשבר. בארה"ב, מנגד, 12% ממשקי הבית פיגרו בהחזר החובות שלהם יותר משלושה חודשים.

הסיבה העיקרית להבדל הזה, לפי מחברי המחקר, היא שבדנמרק מי שלקחו על עצמם עוד ועוד חובות בשנים שקדמו למשבר (2001–2007) הם בעיקר משפחות מהמעמדות הגבוהים (העשירונים השמיני־עשירי), כלומר אנשים שיכלו לעמוד בהחזר החובות גם אחרי פרוץ המשבר, ואילו בארה"ב מי שנטלו יותר ויותר חובות הם דווקא העניים ומעמד הביניים — שלא יכלו להחזיר את הכסף, מה שבא לידי ביטוי בקריסת משכנתאות ומיתון ארוך שרק לאחרונה הצליחה המדינה להתאושש ממנו באופן חלקי.

בסוף נגלה את התשובה, אבל בדרך הקשה

בחזרה לישראל. גם המחקר של מקינזי מעיד שרמת החובות הכללית ביחס לתוצר בישראל נמוכה מבמדינות אחרות (38% לפי מקינזי או 42% לפי בנק ישראל). אם משווים את חובות משקי הבית להכנסה הפנויה שלהם, מסיקים כי היחס הוא כ־100%. זה הרבה, אך עדיין נמוך בהשוואה בינלאומית.

ואולם, וזה הנעלם הגדול, איש בישראל לא יודע להגיד באופן רשמי ואמין כיצד החובות של הישראלים מתחלקים. ואם לחזור לדוגמה של דנמרק וארה"ב, הרגולטורים בישראל לא יודעים אם מי שנטלו חובות גדולים הם בעיקר העניים או בעיקר מעמד הביניים או בעיקר העשירים, ואם זה נחלק שווה בשווה ומה היחס בין החובות לבין ההכנסה של משקי הבית בכל עשירון ועשירון.

בנק ישראל החליט להתחיל לאסוף את הנתונים האלה לפני שנה. התהליך אורך זמן, והנתונים הראשונים יהיו זמינים רק ב־2016. אם בועת החובות תתפוצץ לפני כן - כלומר, אם יכה את המשק מיתון, האבטלה תעלה ואנשים לא יוכלו להחזיר את החובות שלהם או יהיו חייבים להוריד משמעותית את רמת החיים בשביל לעשות זאת - נדע כולנו מה התשובה לשאלה הזאת, אבל בדרך הקשה.

6 תגובות לכתיבת תגובה