צילום: סיון פרג', רון קדמי

צילום: סיון פרג', רון קדמי

בדיקת כלכליסט

הבנקים הפחידו, אך ההכנסות מעמלות ההפצה זינקו ב־19%

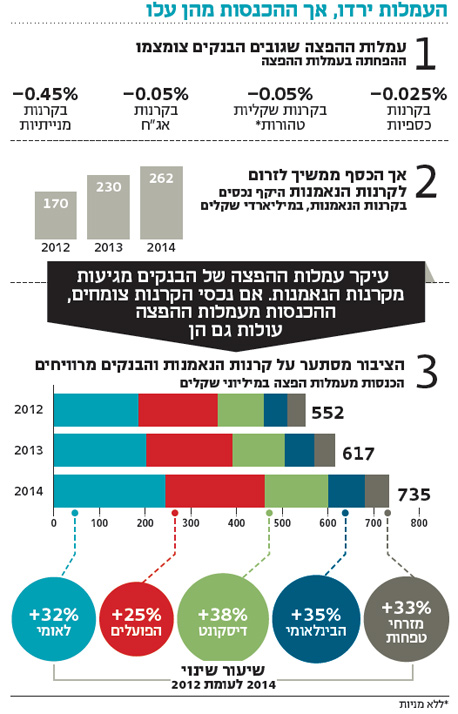

הכנסות חמשת הבנקים הגדולים מעמלות ההפצה בשנה החולפת הסתכמו ב־735 מיליון שקל לעומת 617 מיליון שקל ב־2013. זאת על אף אזהרות הבנקים כי הקיצוץ בגובה עמלות ההפצה יביא להפסד הכנסות שנתי של 120 מיליון שקל

חרף אזהרות הבנקים לא נרשמה כל פגיעה בהכנסותיהם בעקבות צמצום עמלות ההפצה, אלא להפך. בדיקת "כלכליסט" מעלה כי חמשת הבנקים הגדולים רשמו הכנסות של 735 מיליון שקל מעמלות הפצה ב־2014 - זינוק של 19% לעומת 2013.

במאי 2013 שיעור עמלות ההפצה של הבנקים נחתך ביוזמת יו"ר רשות ני"ע שמואל האוזר לאחר שחמשת הבנקים גבו את העמלה המקסימלית החוקית. השיעור נחתך על אף התרעות הבנקים כי המהלך יגרע מהם הכנסות כוללות של 120 מיליון שקל בשנה.

קראו עוד בכלכליסט

הבנקים: יותר כסף מנוהל, יותר עמלות

הבנק שרשם את ההכנסות הגבוהות ביותר מעמלות הפצה ב־2014 הוא בנק לאומי, בניהולה של רקפת רוסק־עמינח, עם 244 מיליון שקל.

במקום השני נמצא בנק הפועלים, בניהולו של ציון קינן, עם הכנסות של 218 מיליון שקל ואחריו בנק דיסקונט, בניהולה של לילך אשר טופילסקי, עם הכנסות של 138 מיליון שקל. הבנק הבינלאומי, בניהולה של סמדר ברבר־צדיק, רשם הכנסות של 81 מיליון שקל, אך שיעור הזינוק בהכנסות לעומת 2013 היה הגבוה ביותר מבין הבנקים - 26.6%. בנק מזרחי טפחות, בניהולו של אלדד פרשר, נמצא במקום החמישי עם הכנסות של 54 מיליון שקל.

עמלות ההפצה של הבנקים כוללות עמלות שנגבות מקרנות הנאמנות, אך גם עמלות בשל הפצת קופות גמל וקרנות השתלמות.

עם זאת, היקף ההפצה של מוצרים פנסיוניים בבנקים הוא זניח ועיקר העמלה מגיע מקרנות הנאמנות. ההסתערות של הציבור על קרנות הנאמנות היא הסיבה המרכזית לזינוק שנרשם בעמלות ההפצה. תעשיית קרנות הנאמנות סיכמה את 2014 עם היקף נכסים של 261.5 מיליארד שקל, עלייה של 14% לעומת שנת 2013.

הציבור: חיסכון של כ־60 מיליון שקל

מהלך הפחתת עמלות ההפצה היה בעל השלכות דרמטיות לציבור הרחב. עמלות ההפצה היוו עבור מנהלי הקרנות את אחת ההוצאות הגבוהות ביותר ובעצם יצרו רף תחתון לדמי ניהול.

כך, למשל, בקרנות הכספיות, שבהן התשואה הממוצעת נמוכה ולכן לא ניתן לגבות בהן דמי ניהול גבוהים, דמי הניהול התיישרו סביב 0.15%. אך במקביל מנהלי הקרנות נדרשו לשלם עמלת הפצה של 0.1% לבנקים, 66% מדמי הניהול שגובה מנהל קרן, כלומר במקרה זה הבנק מרוויח יותר ממנהל הקרן. כשעמלת ההפצה יורדת, הגמישות של מנהל הקרן בהורדת דמי הניהול גדלה.

במקביל להפחת עמלת ההפצה, רשות ני"ע דרשה ממנהלי הקרנות להפחית את דמי הניהול בקרנות בגובה ההנחה שלה זכו לתקופה בת חצי שנה בלבד (שכן לא ניתן לדרוש ממנהלי הקרנות לשנות את דמי הניהול לתקופה ארוכה). בזכות הדרישה של הרשות, הציבור הרוויח כ־60 מיליון שקל (לפי תרחיש שבו הבנקים ספגו פגיעה של 120 מיליון שקל בשנה). לאחר מכן, השאלה שעמדה על הפרק היתה האם מנהלי הקרנות ישובו ויעלו את דמי הניהול חזרה.

אף על פי ש"כלכליסט" דיווח בשנה וחצי האחרונות על העלאות ספורות של דמי הניהול בקרנות שונות, ניתן לראות שדמי הניהול בתעשייה ממשיכים במגמת שחיקה וירידה. לפי רשות ני"ע, דמי הניהול הממוצעים בקרנות הנאמנות עומדים היום על 0.96%, ואילו דמי הניהול החציוניים עומדים על 0.76%.

במאי 2013, עם השקת הרפורמה, עמדו דמי הניהול הממוצעים על 1.2% והחציוניים על 0.97%.

מנהלי הקרנות: סיכון בהפחתה נוספת

בתקופה האחרונה החלו מנהלי קרנות הנאמנות ללחוץ על הבנקים להפחית את עמלת ההפצה שהם גובים מהם עבור שיווק קרנות נאמנות כספיות. זאת לאחר הורדת הריבית האחרונה ל־0.1%, שהפכה את התשואה שמשיגות הקרנות הכספיות (המשקיעות בעיקר בפיקדונות בנקאיים) לכזו שלא מצדיקה את דמי הניהול שהן גובות.

מנהלי הקרנות עצמם לא יכלו להפחית את דמי הניהול מבלי לספוג הפסד, בשל עמלת ההפצה הקבועה שנדרשו לשלם לבנקים. גם האוזר פנה בנושא למנכ"ל איגוד הבנקים משה פרל וביקש ממנו לפעול להפחתה וולונטרית של עמלת ההפצה, אך הבנקים סירבו.

הפחתה נוספת של עמלות ההפצה טומנת בתוכה גם סיכון למנהלי הקרנות. גורמים בתעשיית הקרנות אמרו ל"כלכליסט" כי "הבנקים ימכרו רק מוצרים רווחיים עבורם. אם לשווק קרנות יהיה פחות רווחי הם ימצאו דרך לשווק מוצר אחר ורווחי יותר. יועץ בבנק יעדיף לשווק קרן נאמנות מחקה שהיום לא גובה דמי ניהול אבל כן מניבה לבנק עמלות קנייה ומכירה על פני קרן נאמנות שממנה יוכל לגבות עמלות הפצה מופחתות".

הימים שהיו: מחסור בתחרות הביא לרפורמה

רפורמת בכר שיצאה לדרך ב־2005 דרשה מהבנקים למכור את קרנות הנאמנות שבבעלותם. זאת כדי להפוך אותם ליועצים אובייקטיביים לציבור בבחירת קרן נאמנות להשקעה. כפיצוי על האילוץ דרשו וקיבלו הבנקים את הזכות לגבות ממנהלי הקרנות עמלת הפצה אחידה הנגזרת מהסכום שהבנק הצליח לגייס לקרן (בתלות בסוג הקרן). אף על פי שחקיקת בכר הגדירה עמלות מקסימום לגבייה מצד הבנקים, כל הבנקים יישרו קו וגבו ממנהלי הקרנות את העמלה המקסימלית החוקית ללא שום תחרות. כך שבעוד בשוק קרנות הנאמנות החלה בשנים האחרונות תחרות שהובילה לירידת דמי הניהול, עמלת ההפצה של הבנקים נותרה קבועה. במקרים מסוימים העמלה שגבה הבנק היוותה מעל ל־50% מדמי הניהול ששילם הלקוח לקרן הנאמנות. עמלת ההפצה יצרה רף תחתון לדמי ניהול, שכל הורדה של שיעור דמי הניהול מתחתיו תיצור הפסד מיידי למנהלי הקרנות. בעקבות זאת האוזר החליט להתערב והצליח בתחילת 2013 לשכנע את חברי הכנסת להפחית את עמלת ההפצה באופן הבא: עמלת ההפצה על קרנות הנאמנות הכספיות ירדה מ־0.125% ל־0.1%. גם לאחר ההפחתה, אם מביאים בחשבון שממוצע דמי הניהול בקרנות הכספיות עומד על 0.15% מהנכסים, הבנקים בעצם לוקחים למנהלי הקרנות 66% מדמי הניהול.

בקרנות השקליות הטהורות (ללא מניות) ירדה עמלת ההפצה מ־0.25% ל־0.2% ובקרנות האג"ח העמלה ירדה מ־0.4% ל־0.35%. בקרנות המנייתיות נרשמה הירידה הדרמטית ביותר - עמלת ההפצה ירדה מ־0.8% ל־0.35%.

תגובת איגוד הבנקים: "באופן יחסי ניתן יהיה לומר שלמרות העלייה בהיקף נכסי הקרנות שברשות הציבור, שיעור הכנסות הבנקים מעמלות הפצה ירד. גובה עמלת ההפצה שהופחתה על ידי הרגולטור לפני כשנתיים נותר בעינו, בעוד שעל פי פרסומים, בלא מעט מקרים גובה דמי הניהול שמשלם הציבור עלה".

7 תגובות לכתיבת תגובה