צילום: בלומברג

צילום: בלומברג

חודש אחד, 9 חברות - 10.6 מיליארד שקל בגיוסי חוב בת"א

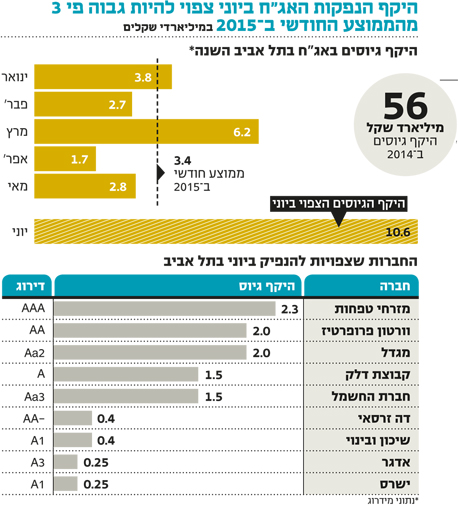

היקף גיוסי החוב הצפוי ביוני יהיה גבוה פי שלושה מהממוצע החודשי של הגיוסים מתחילת השנה. שבע מהמגייסות הן חברות ישראליות, בהן קבוצת דלק ובנק מזרחי טפחות, ושתי הנותרות הן חברות נדל"ן אמריקאיות

גל של הנפקות חוב צפוי לשטוף את הבורסה בתל אביב. תשע חברות יבצעו במהלך יוני גיוסי חוב בהיקף כולל של 10.6 מיליארד שקל, פי שלושה מהממוצע החודשי מתחילת השנה ופי 2.4 מהממוצע החודשי ב־2014.

קראו עוד בכלכליסט

כמו בכל סוף תקופת דיווח של דו"חות כספיים, תקופה שבה החברות מנועות מלבצע גיוסי חוב עד אשר הן מדווחות, גם הפעם נוצר צוואר בקבוק של גיוסי חוב בתל אביב עם סיום התקופה. אלא שהפעם הנהירה של החברות היא גדולה הרבה יותר, זאת לאור הריבית הנמוכה במשק והחששות מהעלאה צפויה בקרוב. לשם ההשוואה, במאי האחרון גויסו בתל אביב 2.8 מיליארד שקל בלבד בהמשך לגיוסים של 1.7 מיליארד שקל באפריל האחרון — כך לפי נתונים של חברת הדירוג מידרוג. החברות הישראליות מסתכלות על שוק האג"ח הקונצרניות בישראל, בו מדד תל בונד־20 רשם עלייה של 2.3% מתחילת שנה, ועל הנהירה של החברות האמריקאיות שמצליחות לגייס בישראל מאות מילוני שקלים.

מספר מנהלי השקעות אף אומרים כי מדובר בשוק החוב האטרקטיבי ביותר בעולם כיום.

שש הנפקות של סדרות אג"ח חדשות

מבט ברשימת החברות שעתידות לבצע את ההנפקות החודש מראה כי מדובר במגוון רחב של תחומים.

החל מחברות נדל"ן אמריקאיות כמו וורטון פרוטפרטיז ודה זרסאי, שמבקשות לגייס 2 מיליארד שקל ו־400 מיליון שקל בהתאמה, דרך חברות פיננסיות כמו מגדל ומזרחי טפחות, שמבקשות לגייס 2 מיליארד שקל ו־2.3 מיליארד שקל בהתאמה, ועד חברות תשתיות כמו שיכון ובינוי, שמבקשת לגייס 400 מיליון שקל, וחברות נדל"ן כמו ישרס ואדגר,

שמבקשות לגייס 250 מיליון שקל כל אחת. שש מההנפקות הן של סדרות חדשות, קבוצת דלק מבצעת החלפה של סדרה קיימת בסדרה חדשה ודה זרסאי מבצעת הרחבה של סדרה קיימת.

במקרה של חברת הביטוח מגדל מדובר בהנפקה של כתבי התחייבות נדחים (הון משני מורכב). החברות בגל ההנפקות הנוכחי הן בעיקר בעלות דירוג אשראי גבוה של A ומעלה. בהתאם למצב השוק היום, חברות בדירוג כזה מגייסות בריביות של 1%-4%, תלוי בהיכרות של החברה עם שוק ההון הישראלי ובגודלה.

"היקף ההנפקות החריג יוביל לעלייה במרווחים (ההפרש בתשואות אג"ח ארה"ב לבין תשואות אג"ח ממשלתיות ישראליות - א"פ) בטווח הקצר", אמר ל"כלכליסט" אלי לוי, מנכ"ל מור קרנות נאמנות. "המשמעות של זה היא שהאפיק הקונצרני, שסבל כבר קודם לכן מעליית מרווחים, יהפוך להיות יותר אטרקטיבי".

ערן היימר, מנכ"ל מידרוג, הסביר ל"כלכליסט" כי גל ההנפקות ילך ויגבר. "המשק צומח ואין הרבה מה לעשות עם הכסף ולכן הוא זורם לשוק ההון. יש עודף כסף ואין גירעון ממשלתי למימון, למוסדיים אין איפה להשקיע וכולם מתמלאים בכסף. מה שכן, בשל האיכות של החברות, הריביות יהיו מאוד נמוכות, דבר שכמובן יקטין את שיעור התשואה שלנו בפנסיה".

"היצע הנפקות גדול חיובי למשקיעים"

מוסדי בכיר אמר ל"כלכליסט" כי "מנהלי השקעות, שרואים שהתשואות של האפיק הממשלתי עלו בחודש האחרון, מפחדים שנגמרה החגיגה בממשלתיות. החברות מבינות את זה ולכן הן מנצלות את זה לעלייה בתיאבון לסיכון. האשראי של החברות היה קפוא במשך שלוש השנים האחרונות, ואני חושב שהחברות סוף סוף החליטו להעלות את המינוף שלהן ולהגדיל סיכון", אמר המוסדי. לדבריו, זה קורה מאחר ואנשים מרגישים שהמצב במשק יותר טוב, ישנה וודאות עם בחירת הממשלה החדשה והיא נתמכת בשיפור בנתוני המקרו בארץ. המוסדי הסביר כי עלייה בהיקף ההנפקות היא טובה למשקיעים החדשים: "למשקיעים שכבר נמצאים היום באג"ח הכניסה המסיבית של החברות היא לא דבר טוב, כי הם יחטפו ירידת מחירים. למי שרוצה להכניס עכשיו יש אלטרנטיבות פנויות באפיק הקונצרני עם תשואות גבוהת יותר כך".

רנן כהן אורגד, מנכ"ל לידר חיתום והנפקות, מספר על ביקוש הולך וגובר מצד החברות והוא צופה שהמגמה הזו תימשך ותתעצם לתוך 2015. "אני חושב שסביבת הריבית הנוכחית תמשיך להיות נוחה מאוד לגיוס של אג"ח קונצרניות ולכן אני צופה שחברות ימשיכו לגייס בקצבים לא מבוטלים. צריך להבין שכשיש היצע גדול, התשואה שמתקבלת היא גבוהה יותר ולכן זה חיובי למשקיעים שקונים בהנפקות".

3 תגובות לכתיבת תגובה